Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Название:Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2012

- Город:Москва

- ISBN:978-5-9614-1821-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями краткое содержание

Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

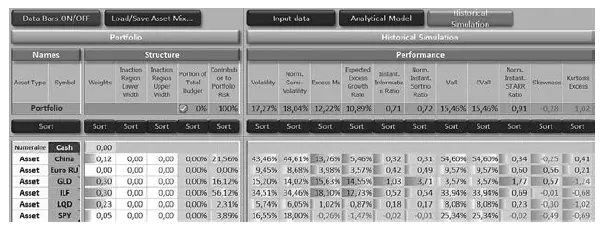

Рис. 6.7.Оптимизированный портфель без актива EuroRU

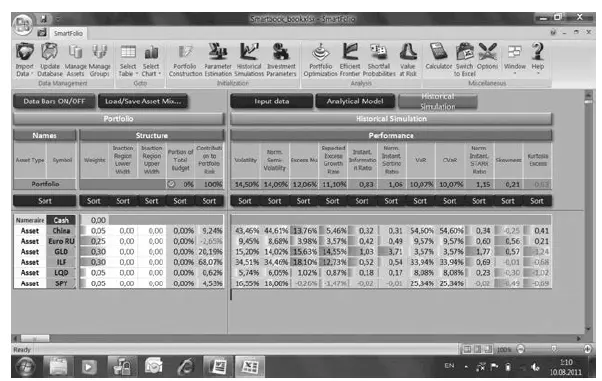

Как мы уже показали в главе 1, совокупный среднегодовой доход отличается от просто среднегодового дохода (рассчитанного как математическое среднее годовых доходов). Инвестор, который находится в рынке длительное время, зарабатывает совокупный среднегодовой доход. Происходит это потому, что в некоторые годы рынок показывает положительный рост, а в некоторые – отрицательный. В периоды с положительным ростом рынок часть времени тратит на восстановление потерь, понесенных в периоды снижения. Итак, основные показатели первого варианта нашего инвестиционного портфеля (без актива EuroRU): стандартное отклонение 17,27 % и совокупная среднегодовая доходность 10,89 %. Давайте посмотрим, что произойдет при добавлении актива EuroRU к нашему портфелю. Запустив программу оптимизации Smartfolio c теми же ограничениями, что и в первом варианте, получаем результаты, представленные на рис. 6.8. Прежде всего отметим, что предложенная комбинация активов в портфеле изменилась. Программа-оптимизатор рассчитала вес актива EuroRU в 25 % от всего портфеля. Изменились и веса других активов. Теперь обратим внимание на стандартное отклонение и уровень риска, привнесенный в наш портфель активом EuroRU. Если значение стандартного отклонения составляет 9,45 %, то уровень привнесенного риска имеет отрицательное значение (–2,65 %), т. е. добавление EuroRU в наш портфель приводит к уменьшению риска. Стандартное отклонение для всего портфеля уменьшилось с 17,27 % в первом варианте до 14,5 % во втором варианте. Более того, уровень ожидаемого годового совокупного дохода увеличился с 10,89 % в первом варианте до 11,1 %.

Рис. 6.8.Оптимизированный портфель с активом EuroRU

Выходит, что добавление в портфель актива EuroRU приводит одновременно к снижению риска и увеличению доходности! Из этого простого примера следует важный вывод: активы в нескольких валютах улучшают соотношение «доходность/риск» инвестиционных портфелей. Здесь нам необходимо сделать несколько важных комментариев.

Важно помнить, что статистические параметры, представленные в описанных примерах, рассчитаны на достаточно ограниченном временном отрезке (11 лет). Выборка данных для каждого из активов составляет всего 11 значений. Из этих примеров не следует, что данные следующих 11 лет будут схожи с данными периода 1999–2010 гг. Простая иллюстрация. Из главы 2 мы узнали, что среднегодовая доходность индекса S&P 500 в период с 1990 по 2005 г. составила примерно 12 %, а стандартное отклонение – 18 %. Из нашего примера видно, что ETF SPY (этот индексный фонд привязан к индексу S&P 500) в период с 1999 по 2010 г. продемонстрировал среднегодовую доходность –0,26 % и стандартное отклонение 16,55 %. Не существует метода, который позволил бы однозначно предсказывать поведение инвестиционных активов на коротких и средних интервалах времени. Для долговременного прогнозирования инвестор может использовать инструменты прогнозирования ориентировочных уровней доходности и риска, описанные в главе 2.

Пример, который мы представили в качестве иллюстрации валютной диверсификации, является достаточно простым с математической точки зрения. В реальных ситуациях (портфель с акциями и облигациями разных стран в разных валютах) сложность математических расчетов существенно увеличивается. Описание таких математических расчетов выходит за рамки этой книги.

Мы использовали пример с валютной парой евро/рубль только в качестве иллюстрации. Каждому инвестору, желающему попробовать этот метод диверсификации, рекомендуется изучить данные по другим основным валютам, прежде чем принимать решение. Благо в Интернете эта информация присутствует в изобилии.

Ряд событий последних лет (кризис суверенных долгов некоторых государств еврозоны, снижение кредитного рейтинга СШA, быстрый экономический рост некоторых развивающихся стран с одновременной их борьбой против укрепления национальных валют и т. д.) указывают на вероятный рост волатильности обменных курсов основных валют в будущем. В то же время население планеты становится все более мобильным, что упрощает и удешевляет операции с иностранной валютой. В совокупности это увеличивает положительный эффект от использования активов в иностранной валюте для диверсификации инвестиционных портфелей.

В каких валютах и в каком объеме имеет смысл держать активы в инвестиционном портфеле индивидуальному инвестору? Мы дадим одну практическую и одну математическую подсказку. Математическая точка зрения отражена в [2]. Согласно расчетам Уильяма Бернстайна, в финансовом мире практически невозможно найти три актива, которые взаимно практически не коррелируют друг с другом. Это, в свою очередь, значит, что максимальный эффект снижения риска от всех элементов диверсификации не может превышать 33 %. С практической точки зрения прежде всего имеет смысл обратить внимание на действия центральных банков разных стран, связанных с операциями с резервными валютами. Согласно определению из «Википедии», «резервная валюта – общепризнанная в мире валюта, которая накапливается центральными банками в валютных резервах. Она выполняет функцию инвестиционного актива, служит способом определения валютного паритета, используется при необходимости как средство проведения валютных интервенций, а также для проведения центральными банками международных расчетов». По данным той же «Википедии», в первом квартале 2011 г. 60,7 % мировых валютных резервов хранились в долларах США, 26,2 % – в евро. Далее следовали фунты стерлингов Великобритании – 4,1 %, иена (Япония) – 3,8 %, франк (Швейцария) – 0,1 % и все остальные валюты вместе –4,7 %. Интересно отметить, что в 1999 г. доля долларов США составляла 70,9 %, а евро – 17,9 %, т. е. за 11 лет доля долларов США в мировых валютных резервах уменьшилась, а доля евро увеличилась. Для примера: в первую половину 2011 г. Центральный банк России держал примерно половину своих валютных резервов в долларах США и примерно 40 % в евро (по материалам www.iguru.ru). Согласно информации, приведенной в «Википедии», Центральный банк КНР держит примерно 2/3 своих валютных резервов в долларах США и начиная с 2011-го активно наращивает долю евро. Эти примеры очень хорошо соотносятся с математическими выводами, описанными выше. На основании математического и практического примеров можно сделать вывод, что для большинства индивидуальных инвесторов будет достаточным включить в портфели активы в долларах США и евро. Введение в портфель активов в других глобальных резервных валютах, конечно, возможно. Однако это не приведет к значимому увеличению диверсификации, а увеличит стоимость регулярной балансировки портфеля.

Читать дальшеИнтервал:

Закладка: