Владимир Брюков - Как предсказать курс доллара. Эффективные методы прогнозирования с использованием Excel и EViews

- Название:Как предсказать курс доллара. Эффективные методы прогнозирования с использованием Excel и EViews

- Автор:

- Жанр:

- Издательство:КНОРУС; ЦИПСиР

- Год:2011

- Город:Москва

- ISBN:978-5-406-01441-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Брюков - Как предсказать курс доллара. Эффективные методы прогнозирования с использованием Excel и EViews краткое содержание

Для всех, кто интересуется валютным рынком, собирается зарабатывать или уже зарабатывает на этом рынке, хочет научиться делать прогнозы по курсам валют. Для валютных инвесторов, трейдеров и студентов, будущая профессия которых связана с работой в банке, финансовой компании или с операциями на финансовых и товарных рынках.

Как предсказать курс доллара. Эффективные методы прогнозирования с использованием Excel и EViews - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

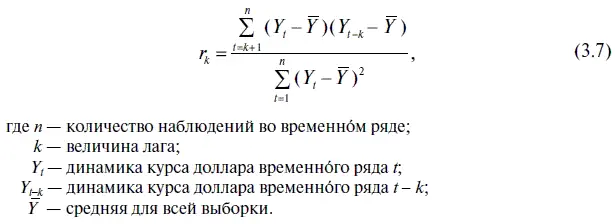

Следует заметить, что коэффициент автокорреляции, рассчитываемый в EViews, несколько отличается от обычно вычисляемого коэффициента автокорреляции. Дело в том, что в EViews с целью упрощения вычислений в качестве Y - взята средняя для всей выборки, в то время как обычно для рядов Y t и Y t_ k берутся свои средние.

Частной автокорреляционной функцией называют серию частных коэффициентов автокорреляции г, измеряющих связь между текущим лагом временного ряда Y t и предыдущими лагами временн о го ряда Y t- 1 , Y t_ 2…., Y t_ k_ 1с устранением влияния других промежуточных временных лагов. Вполне естественно, что при нулевом лаге коэффициент частной корреляции ρ 0= 1, а при лаге k = 1 ρ 1 = r 1, т. е. коэффициент частной корреляции равен коэффициенту автокорреляции.

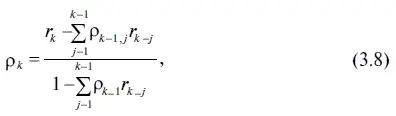

Для лага k больше 1 EViews рекурсивно вычисляет частную автокорреляцию по следующей формуле:

где r k— коэффициент автокорреляции для лага k.

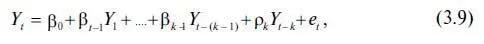

Этот алгоритм вычисления коэффициента частной корреляции, предложенный Боксом и Дженкинсом в 1976 г., представляет собой аппроксимацию. Чтобы найти его более точную оценку, следует решить следующее уравнение регрессии, с помощью которого мы найдем коэффициент частной корреляции ρ k для лага k:

где е t— остатки.

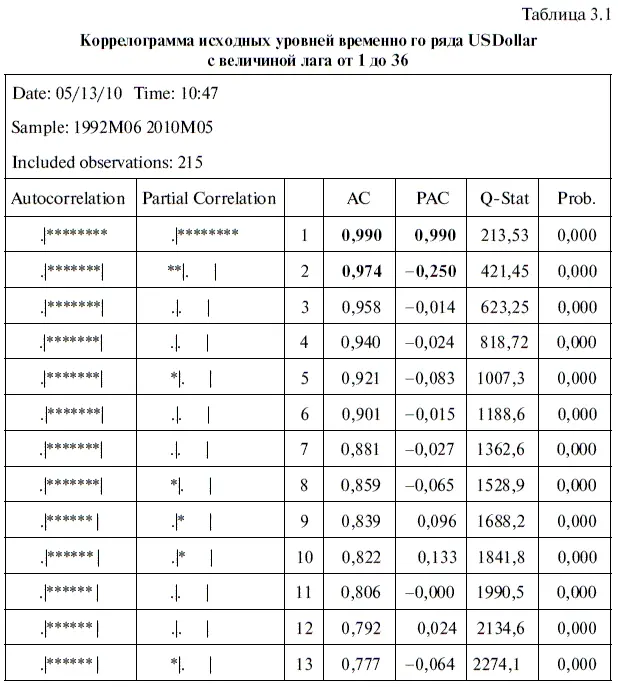

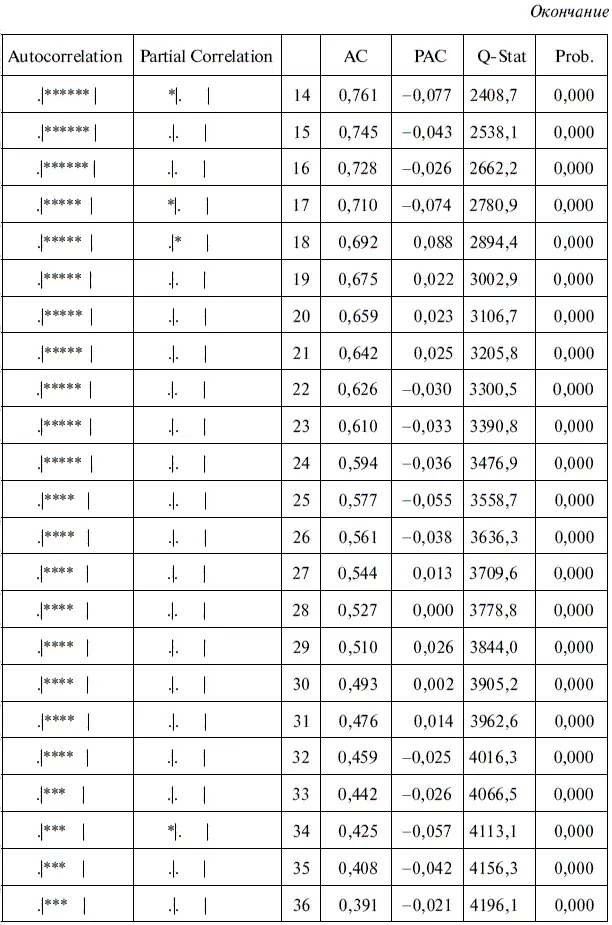

Судя по полученной коррелограмме (см. табл. 3.1), уровень автокорреляции (АС) между исходными уровнями временного ряда USDollar постоянно убывает начиная с 1-го лага. В свою очередь уровень частной корреляции (РАС) резко снижается уже после 1-го лага, а после 2-го лага осциллирующим образом стремится к нулю (т. е. колеблется вокруг нуля).

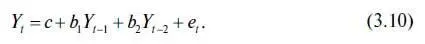

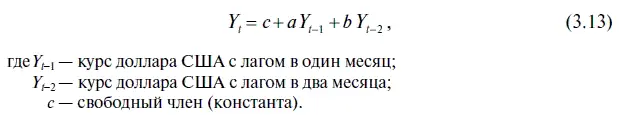

В том случае, когда мы хотим построить модель авторегрессионного процесса AR(/?), для определения оптимального числа р мы должны использовать частную автокорреляционную функцию. При этом следует исходить из следующего критерия: оптимальное число р в уравнении авторегрессии должно быть меньше лага, в котором частная автокорреляционная функция начинает стремиться к нулю. Судя по коррелограмме, помещенной в табл. 3.1, коэффициент частной автокорреляции для лага один месяц (или лага 1-го порядка) равен 0,99, а для лага два месяца (или лага 2-го порядка) -0,25. Однако для 3-го порядка коэффициент частной автокорреляции равен -0,014, причем начиная с этого лага величина этого коэффициента колеблется вокруг нулевого уровня. Следовательно, можно сделать вывод, что для прогнозирования курса доллара с помощью модели авторегрессии необходимо использовать модель AR(2), которая примет следующий вид:

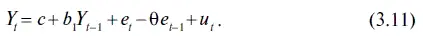

В свою очередь при идентификации модели ARMA(/? q) в качестве лага р выбирается лаг, после которого начинает убывать частная автокорреляционная функция, а в качестве лага q — лаг, после которого начинает убывать автокорреляционная функция. Исходя из табл. 3.1 легко прийти к выводу, что коэффициент автокорреляции начинает убывать уже с лага 2-го порядка. Аналогичный вывод можно сделать и относительно коэффициента частной автокорреляции. Поэтому для прогнозирования курса доллара с помощью модели авторегрессии со скользящими средними в остатках необходимо использовать модель ARMA(1, 1), которая примет следующий вид:

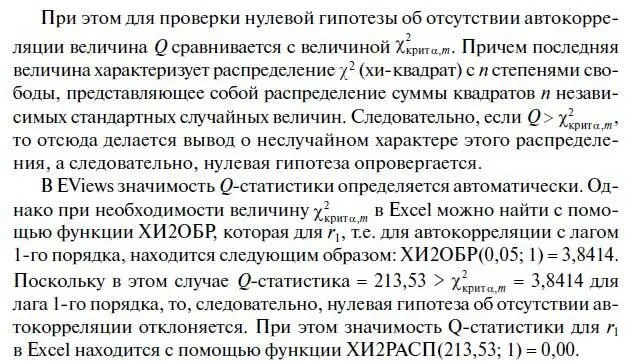

Два последних столбца в табл. 3.1 показывают соответственно Q-статистику Люнга — Бокса (Q-Stat) и ее значимость (Prob.) для каждого лага. Следует иметь в виду, что Q-статистика для лага k является тестовой статистикой при нулевой гипотезе об отсутствии автокорреляции между динамикой курса доллара временн о го ряда t и динамикой курса доллара временного ряда t- k.

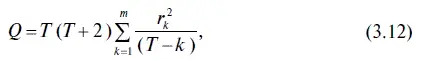

При этом Q-статистика Люнга — Бокса для лага k- го порядка находится по следующей формуле:

где Т — число наблюдений;

r k— автокорреляция k- го порядка;

m — число проверяемых лагов.

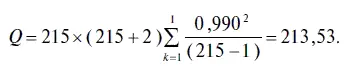

Например, для лага 1-го порядка формула (3.12) имеет следующее значение:

Следует иметь в виду, что в том случае, когда в табл. 3.1 значимость (Prob.) 0-статистики будет больше 0,05, то нулевую гипотезу об отсутствии автокорреляции между уровнями ряда с лагом А:-го порядка нельзя считать опровергнутой с 95 %-ным уровнем надежности. Если значимость 0-статистики будет больше 0,01, но меньше 0,05, то нулевую гипотезу об отсутствии автокорреляции между уровнями ряда с лагом А:-го порядка нельзя считать опровергнутой с 99 %-ным уровнем надежности. Судя по коррелограмме исходных уровней временного ряда USDollar (см. табл. 3.1), значимость Q-статистики для всех 36 лагов равна нулю, поэтому нулевая гипотеза об отсутствии автокорреляции в остатках отклоняется для всех лагов.

3.4. Решение в Excel уравнения авторегрессии 2-го порядка AR(2)

После того как с помощью соответствующей коррелограммы (см. табл. 3.1) мы пришли к выводу, что для получения оптимального прогноза по курсу доллара следует построить модель авторегрессии 2-го порядка AR(2), следующим нашим шагом должно стать нахождение ее параметров. Правда, для этого развернутое уравнение авторегрессии AR(2), представленное в формуле (3.10), необходимо немного упростить. С этой целью из формулы следует убрать остатки, которые появятся только после решения этого уравнения. Кроме того, чтобы убрать у коэффициентов факторных переменных подстрочные индексы (цифры), обозначим их различными буквами. В результате формула (3.10) приобретет более удобный для решения вид:

Мы уже научились решать уравнения регрессии в Excel (см. алгоритм действий № 3 «Как решить уравнение регрессии в Excel»), поэтому, используя этот алгоритм, можно получить соответствующее уравнение авторегрессии, которое, как известно, является частным случаем уравнения регрессии и отличается от последнего лишь наличием лаговых факторных переменных. А для загрузки и первичной обработки данных по ежемесячному курсу доллара необходимо воспользоваться алгоритмом действий № 1 «Как строить диаграммы в Microsoft Excel» — Шаг 1 «Поиск данных, их загрузка и первичная обработка в Excel».

Читать дальшеИнтервал:

Закладка: