Сергей Макаров - Богатый пенсионер. Все способы накопления на обеспеченную жизнь

- Название:Богатый пенсионер. Все способы накопления на обеспеченную жизнь

- Автор:

- Жанр:

- Издательство:Питер

- Год:2009

- Город:Санкт-Петербург

- ISBN:978-5-388-00463-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Сергей Макаров - Богатый пенсионер. Все способы накопления на обеспеченную жизнь краткое содержание

Есть ли жизнь после пенсии? Безусловно, но ее качество зависит только от вас. Каждому, независимо от возраста, важно понимать суть пенсионной реформы. С этой книгой вы сможете:

• изучить основы пенсионной реформы и определить, как увеличить страховую и накопительную части вашей пенсии;

• создать себе прибавку к государственной пенсии;

• выбрать ЛУЧШЕЕ из всего многообразия инвестиционных инструментов, доступных частному инвестору.

Как это сделать? В книге рассмотрены все вопросы, касающиеся пенсионного обеспечения. В первой части вы познакомитесь с содержанием пенсионной реформы, узнаете структуру государственной пенсии, а также способы влияния на ее размер. Во второй части рассмотрены инвестиционные инструменты для получения негосударственной пенсии: накопительные страховые программы, негосударственные пенсионные фонды, паевые инвестиционные фонды, общие фонды банковского управления, игра на бирже, недвижимость, драгметаллы и др. Третья часть книги посвящена самому главному – правилам выбора подходящих инвестиционных инструментов для будущих пенсионеров. Жизнь на пенсии может быть богатой, а сделать ее такой поможет эта книга.

Богатый пенсионер. Все способы накопления на обеспеченную жизнь - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

6. Покупка земли – перевод в другой статус – подведение коммуникаций – продажа.

7. Покупка земли – строительство коттеджа – продажа.

Наиболее популярны операции с жилой недвижимостью, работающие по схеме: покупка – аренда – финальная продажа.

Каковы риски инвестиций в недвижимость, если рассматривать оба варианта – и покупку объекта, и инвестиции в проекты?

• В случае покупки недвижимости вы рискуете тем, что цены на нее расти не будут или будут снижаться, а также тем, что вы не сдадите ее в аренду. Конечно, есть еще риск лишиться купленной недвижимости, если действовать через непроверенных риелторов, но тогда вам будут возвращены ваши деньги. Единственный существенный риск – это порча имущества, но он легко страхуется, так что сложно придумать ситуацию, когда вы потеряли бы все свои сбережения при покупке недвижимости в собственность и остались бы в итоге ни с чем.

• В случае инвестиций в проект есть риск потерять все, что было вложено, если проект окажется убыточным, но данный риск отчасти страхуется выбором профессиональных управляющих, а также детальной экспертизой бизнес-плана проекта. Естественно, если вы – непрофессионал в плане оценки привлекательности бизнес-проектов, лучше выбирать ЗПИФы, а не прямые инвестиции в проекты.

Каковы издержки на инвестиции?

• Во-первых, это использование кредита, если недостает собственных средств.

• Во-вторых, это оплата услуг риелторов и прочие расходы по сделке, если вы будете приобретать недвижимость в собственность.

• В-третьих, это расходы на управление УК, если вы будете инвестировать в ЗПИФы.

• В-четвертых, это расходы на анализ привлекательности бизнес-проекта, если вы будете привлекать специалиста по оценке бизнес-планов и осуществлять прямые инвестиции в проект.

В любом случае инвестиции в недвижимость должны осуществляться с особо тщательным предварительным анализом, так как данные вложения обычно весьма крупные и мало кто захотел бы потерять такие суммы.

Драгметаллы

Подобные инвестиции возможны в четыре вида драгоценных металлов: это золото, серебро, платина и палладий.

Однако не все формы инвестирования возможны во все виды металлов, например, обезличенные металлические счета (ОМС) могут открываться на все виды драгметаллов, инвестиционные и памятные монеты доступны в золоте и серебре, слитки – в золоте, серебре и платине и т. д. Рассмотрим подробнее каждый вид инвестиций.

ОМС – это одна из множества финансовых услуг, которые предлагают банки, чем-то она напоминает банковский вклад, только в качестве валюты выступают обезличенные граммы металла (золота, серебра, платины, палладия). Что означает их обезличен-ность? Дело в том, что когда вам открывают ОМС, вам не присваивают какие-то конкретные граммы металла, например какой-то конкретный слиток, т. е. на руках у вас не будет ни золота, ни серебра, ни платины и ни палладия, эти начисленные граммы условны, поэтому и называются обезличенными. Расчет продажи вам этих граммов и их покупки устанавливается каждым банком, исходя из цен ЦБ РФ на драгметаллы, каждый банк прибавляет к этой цене некий процент комиссии.

Итак, при открытии ОМС средства инвестора переводятся в обезличенные граммы определенного металла в соответствии с курсом купли-продажи металла банком (пример договора ОМС в приложении 9).

Существует два вида ОМС:

• ОМС – аналог вклада до востребования, по которому не начисляются проценты в граммах металла, но и учитываемые на счете обезличенные граммы металла можно продать абсолютно в любой день. Доход инвестора будет складываться из изменения цены на драгметалл, в котором он открывал счет. Текущий ОМС тем и удобен, что позволяет отследить скачок цен на металл и продать все учитываемые на ОМС граммы этого металла банку, получив прибыль. Например, вы открыли ОМС, внесли на него 100 000 руб., а в этот момент 1 г металла стоил у банка, допустим, 1000 руб., и вам на счет начислили соответственно 100 г металла. Через полгода цена на металл выросла в 1,5 раза, и вы продали банку свои 100 г металла, получив взамен уже 150 000 руб.

• Срочный ОМС, схожий со срочным депозитом. На него также начисляется процент, правда не в валюте, а в тех же обезличенных граммах металла. Как и в случае срочного вклада, вы сможете продать банку свой металл лишь после окончания срока ОМС, не раньше, так как ОМС с частичным снятием пока не существует. Доход по такому типу ОМС будет включать доход от роста цен на металл и процент по счету.

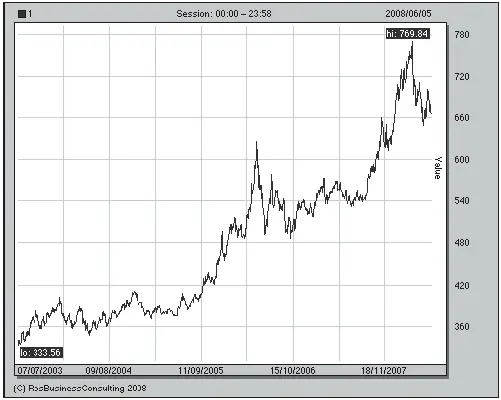

Насколько могут быть прибыльны инвестиции в драгметаллы? Судите сами, глядя на график на рис. 6.

При продаже банку ваших обезличенных граммов металла вы можете выбирать – получить назад наличные или взять слитки металла. Слитки вы сможете получить не по всем ОМС, в основном – по серебряным и золотым. Правда, надо помнить, что в продажную цену слитка включают НДС 18%, поэтому эти 18% вы потеряете и выгоднее окажется брать в наличности.

Рис. 6. Динамика курса ЦБ РФ на золото с 2003 по начало 2008 г. Источник: РосБизнесКонсалтинг

У ОМС есть тем не менее два существенных недостатка. Во-первых, на ОМС не распространяется система страхования вкладов. Во-вторых, налогообложение по ОМС не совсем прозрачно. Все дело в том, что Налоговый кодекс РФ не проясняет, является ли ОМС имуществом или нет, т. е. берется ли с него налог 13% или нет. Чаще всего налогообложение ОМС трактуется следующим образом: по тем ОМС, по которым банк начисляет процент, налог взимается лишь с начисленных процентов. По тем ОМС, по которым процент не начисляется (текущие ОМС), налог не взимается. Банк не уведомляет налоговую инспекцию об открытии вами ОМС, но во избежание недоразумений рекомендуется при снятии средств с ОМС заполнить декларацию и отнести в налоговую инспекцию по месту регистрации в конце налогового периода (года).

Если вы не доверяете банку и не желаете открывать ОМС, так как боитесь отзыва лицензии или банкротства банка, можно приобрести слитки металла (чаще всего золота или серебра), которые останутся у вас, даже если банк обанкротится или лишится лицензии. Но в отношении слитков возникают новые трудности – их необходимо хранить специальным образом, чтобы избежать повреждений, которые понизят цену слитка. Поэтому фактически, приобретая слитки, вы не сможете ими любоваться дома, так как оставите их на хранение банку, ведь только банк сможет обеспечить необходимые условия хранения слитков. Это приводит к дополнительным расходам на хранение, которые снижают привлекательность инвестиций в слитки.

Читать дальшеИнтервал:

Закладка: