Константин Бакшт - Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой

- Название:Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой

- Автор:

- Жанр:

- Издательство:ООО «ЛитРес», www.litres.ru

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Константин Бакшт - Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой краткое содержание

Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Опять же, ту часть наших накоплений, которая используется для крупных плановых приобретений, мы либо не можем задействовать в инвестициях, либо можем задействовать непродолжительное время. С другой стороны, ту часть сбережений, которая резервируется «на старость», мы не планируем использовать до достижения пенсионного возраста. Значит, от 50 до 90 % этой части капитала (в зависимости от степени нашей готовности к риску) мы спокойно можем задействовать в инвестициях на ближайшие 15, 20, а то и 25 лет.

Насколько существенно можно увеличить капитал благодаря инвестициям? Предположим для простоты, что мы можем обеспечить доходность нашего инвестиционного капитала на уровне 20 % годовых при уровне инфляции в среднем 10 % в год. Получается, что каждый инвестированный нами миллион рублей за год приносит 100 000 рублей чистого — за вычетом инфляции — дохода. За 10 лет миллион приносит еще 1 миллион дохода, за 20 — еще 2 миллиона. А там, может быть, уже наступит пора выходить на пенсию и начинать тратить капитал. Таким образом, инвестор к пенсии может стать более обеспеченным, чем накопитель. Хотя и не сильно.

Вернемся к нашему герою, для которого выше производились расчеты. Мы оценили его доход за всю оставшуюся жизнь в 17 280 000 рублей. Допустим, он не растратчик, а накопитель. И более того — инвестор.

В среднем он ежемесячно откладывает 30 % своего дохода — немалую часть! Таким образом, размер накоплений, сделанных им до конца жизни, составит 17 280 000 × 30 % = 5 184 000 рублей. Из них 2,5 миллиона он потратит на крупные плановые приобретения. Полмиллиона отложит в счет финансовой защиты. Для инвестиций он сможет выделить капитал в размере 2 184 000 рублей, который будет постепенно формироваться (как и остальные сбережения) на протяжении 24 лет. Часть этого капитала успеет отработать в качестве инвестиций около 20 лет. Другая часть — 10 лет. Третья — 5 лет и меньше. В общем, за 24 года наш герой сможет дополнительно заработать благодаря инвестициям миллиончик-другой. Вряд ли больше. С одной стороны, не так уж много — стоит ли связываться? С другой стороны — эта сумма близка к тем затратам на крупные плановые приобретения, которые наш герой до этого смог себе позволить за всю предыдущую жизнь. Вроде не так уж мало. Мы все верно посчитали? Я ничего не упустил?

С точки зрения элементарной арифметики все более или менее верно. С точки зрения инвестиций я упустил практически все. Истинная картина того, как могли бы идти инвестиции в данном случае и какой результат они могли бы обеспечить, полностью ускользнула от моего понимания.

Эту ошибку часто совершают люди, еще не имеющие опыта инвестиций и хоть сколько-нибудь фундаментального образования в этих вопросах. Рассчитывая доходность инвестиций, они смотрят только на ближайшую перспективу. Смотрят, что принесут им вложения через год-два. Они не знают законов капитала. Да и откуда им знать эти законы? Ведь как нас смолоду воспитывали в финансовых вопросах? Либо не учили ничему, либо внушали, что деньги — зло, а богатым быть плохо и безнравственно.

АНЕКДОТ

Прибегает к бабушке-дворянке ее внучок-революционер — на дворе 1917 год — и говорит:

— Бабушка, ты помнишь, как мой прадедушка, твой папа, с другими декабристами в 1825 году вышел на Сенатскую площадь? Так вот, мы продолжаем дело декабристов, и теперь мы наконец победили! Революция свершилась, власть в наших руках!

— Внучок, и за что выступаете? Какая у вас программа?

— Бабушка, мы хотим, чтобы не было богатых!

— Странно… Насколько я помню, папа и его товарищи хотели, чтобы не было бедных.

Люди, которые еще только думают о том, чтобы начать инвестировать, в большинстве своем недопонимают силы сложного процента и мощи аккумулирующегося капитала. Они не знают важнейшего правила, благодаря которому профессиональные инвесторы оценивают будущую доходность своих инвестиций. Это «Правило 72». О том, как оно работает, прекрасно сказал в своей книге Джон Богл [14], создатель первого в мире индексного взаимного фонда The Vanguard Group, начавшего работу в 1976 году.

Учитывая роль Альберта Эйнштейна в выводе на сцену времени как четвертого измерения нашей Вселенной, вряд ли удивительно, что он назвал сложный процент «самым величайшим математическим открытием всех времен». Действительно, мощная связь между временем и вознаграждением часто описывается как «магия сложного процента». Чем дальше временной горизонт, тем выше мощь инвестиционных доходов, получаемых в результате эффекта сложного процента, трансформирующего первоначальные инвестиции или серию скромных годовых вложений в действительно впечатляющую конечную стоимость.

Очень наглядно иллюстрирует действие магии сложного процента так называемое «Правило 72». Чтобы быстро приблизительно представить, сколько лет потребуется для удвоения стоимости Вашей инвестиции, просто разделите 72 на норму прибыли: доходность в 4 % дает 18 лет; в 6 % — 12 лет; в 10 % — 7 с небольшим лет и т. д.

«Правило 72» полезно для инвесторов, откладывающих деньги сегодня, чтобы получить доход завтра в еще одном варианте. При любой заданной норме прибыли «Правило 72» показывает, на протяжении скольких лет Вам придется регулярно инвестировать какую-то сумму, прежде чем Вы сможете остановиться, чтобы приступить к изъятию той же самой суммы, не истощая своего капитала.

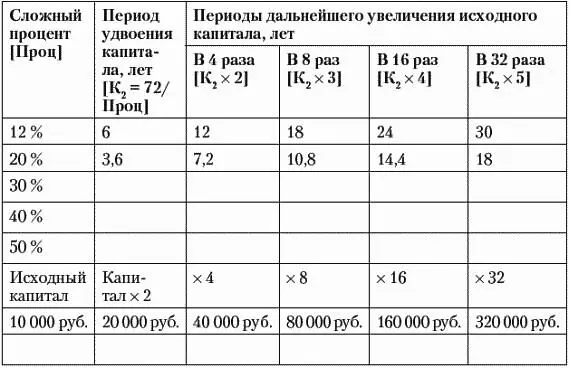

Расчет «Правило 72»

Тем, кто впервые знакомится с «Правилом 72», сначала бывает сложно понять всю его важность. Умом сразу схватить его суть в полной мере не так уж просто. А здравый смысл в данном случае (как и при анализе рисков) скорее вводит нас в заблуждение, чем помогает. Однако остается одно надежное средство, позволяющее разобраться с тем, как работает «Правило 72». Давайте все посчитаем!

Использование «Правила 72»: рост капитала размещенного под сложный процент

В приведенной выше таблице часть расчетов уже выполнена. А другую часть мы сможем сделать вместе, чтобы набить руку в финансовых вычислениях. Вообще, если Вы планируете серьезно заниматься управлением личными финансами и инвестициями, то подобные финансовые расчеты будете делать часто и в большом количестве.

Первая строка расчета: предположим, Ваш капитал размещен под 12 % годовых. Каков в этом случае будет период удвоения капитала? 72 разделить на 12 будет 6 лет.

Если через 6 лет не изымать ни исходного капитала, ни процентов (которые мы добавляем к исходному капиталу), то еще через 6 лет капитал опять удвоится. Значит, тот капитал, с которого мы начинали процесс инвестиций, за 6 + 6 = 12 лет увеличится в 2 × 2 = 4 раза. Таким образом, капитал растет в геометрической прогрессии.

Читать дальшеИнтервал:

Закладка: