Константин Бакшт - Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой

- Название:Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой

- Автор:

- Жанр:

- Издательство:ООО «ЛитРес», www.litres.ru

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Константин Бакшт - Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой краткое содержание

Вкус жизни. Как достигать успеха, финансовой свободы и управлять своей судьбой - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

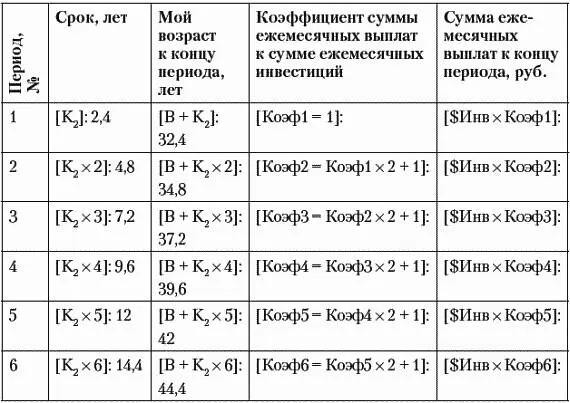

Период удвоения капитала [К2] составит 72 / 30 = 2,4 года.

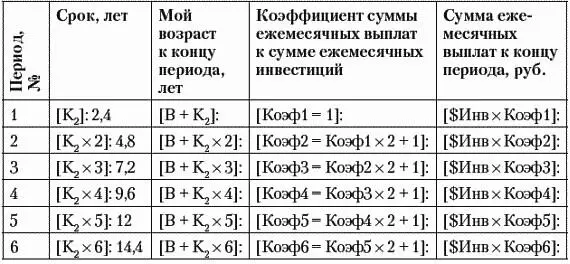

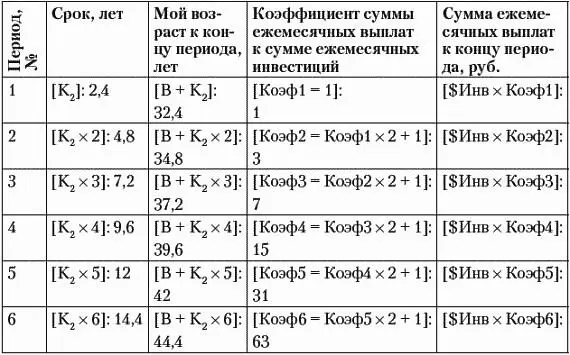

Теперь давайте заполним нашу таблицу. Проще всего ее заполнять по столбцам. Начнем со столбца «Срок, лет». Первая строчка равна [K2] — 2,4 года. Дальше множим [К2] последовательно на 2, 3, 4, 5 и 6 и заполняем следующие строчки.

Теперь заполним следующую колонку — «Мой возраст к концу периода, лет». Для этого берем исходный возраст инвестора (в нашем примере он равен 30 годам) и прибавляем то количество лет, которое указано в колонке «Срок, лет». Например, в 1-й строчке: 30 + 2,4 = 32,4 года.

Далее — самая сложная часть вычислений. Хотя на самом деле сложного тут ничего нет — нужно только тщательно выполнить расчеты из области элементарной арифметики. Пришла пора заполнить колонку «Коэффициент суммы ежемесячных выплат к сумме ежемесячных инвестиций».

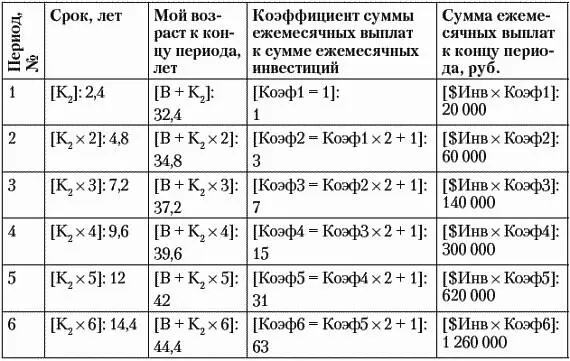

По «Правилу 72», если прекратить ежемесячные инвестиции и начать получать проценты с капитала после завершения первого периода продолжительностью [К2] = 72 / [норма прибыли], сумма ежемесячных процентов будет в точности равна той сумме, которую мы до этого ежемесячно инвестировали под сложный процент. То есть, если мы инвестировали 20 000 рублей в месяц, то через [К2] =72/30 = 2,4 года можно остановиться. И после этого получать проценты в размере 20 000 рублей в месяц без потери основного капитала.

А что произойдет, если мы не остановимся, не будем изымать проценты и продолжим инвестиции? Еще через 2,4 года капитал, который был нами аккумулирован за первые 2,4 года, удвоится. Значит, если в этот момент мы остановимся и начнем изымать проценты, капитал в два раза большего размера сможет давать в два раза больше процентов: 20 000 × 2 = 40 000 рублей в месяц.

Однако следующие 2,4 года мы тоже не сидели сложа руки. Ежемесячно мы продолжали откладывать по 20 000 рублей. И к концу 2-го периода в 2,4 года эти 20 000, откладываемые ежемесячно, образовали капитал, который с этого момента может давать еще 20 000 рублей в месяц в виде процентов. Итого, если в данный момент мы остановимся и перейдем к получению процентов, ежемесячно сможем получать уже 40 000 + 20 000 = 60 000 рублей в виде процентов. Причем без потери основного капитала.

Коэффициент, позволяющий соотнести исходную ежемесячно инвестируемую сумму и сумму, получаемую ежемесячно в виде процентов по завершении периода, можно высчитать по формуле:

[Коэф2] = [Коэф1] × 2 + 1 = 1 × 2 + 1 = 3.

Аналогично:

[Коэф3] = [Коэф2] × 2 + 1 = 3 × 2 + 1 = 7;

[Коэф4] = [Коэф3] × 2 + 1 = 7 × 2 + 1 = 15.

И так далее.

Теперь осталось заполнить последний столбец, умножив сумму ежемесячных инвестиций [$Инв] на рассчитанный нами коэффициент. Таким образом мы вычислим, каков будет ежемесячный процентный доход, если на каком-либо этапе мы останавливаем процесс инвестиций и переходим к извлечению процентов.

Таким образом, герой нашего примера, в возрасте 30 лет начавший инвестировать по 20 000 рублей в месяц, может менее чем через 10 лет приостановить инвестиционный процесс и ежемесячно получать по 300 000 рублей пассивного дохода в виде процентов. Без потери основного капитала.

Если же он продолжит процесс инвестиций до достижения 42 лет и лишь тогда перейдет к получению дохода от инвестиций, его ежемесячный пассивный доход составит 620 000 рублей.

Наконец, если он продолжит процесс инвестиций дальше, то еще до достижения 45 летнего возраста сформирует капитал, ежемесячный доход с которого составит 1 260 000 рублей. Более миллиона рублей в месяц пассивного дохода без потери основного капитала — неплохо, да? И это — инвестируя всего по 20 000 рублей в месяц!

Теперь прошу Вас воспользоваться исходной — незаполненной — таблицей расчета, чтобы сделать аналогичный расчет для себя. Решите, какую сумму Вы можете ежемесячно откладывать для формирования своего инвестиционного капитала, — и вперед!

Прошу Вас не читать книгу дальше, пока не сделаете этот расчет.

Можете выполнять его прямо в книге.

Весь расчет займет 5–10 минут, не больше!

Получившийся расчет является некоторым прообразом расчета долгосрочного Финансового плана, к которому мы сейчас и перейдем.

Расчет «Финансовый план»

Пожалуй, именно расчет долгосрочного Финансового плана — тот рубеж, который отделяет человека, интересующегося информацией об инвестициях, от профессионального инвестора.

Большинство жителей России как в прошлом не задумывались об инвестициях и о возможности получать пассивный доход, так не задумываются об этом и сейчас. Наверно, то же самое можно сказать и о большинстве жителей всего земного шара. Однако если взять тех же граждан Соединенных Штатов Америки, то инвестиции в паевые инвестиционные фонды имеются более чем в половине домохозяйств США. И хотя Роберт Кийосаки критикует инвестиции в ПИФы за то, что от инвестора тут мало что зависит, все же более половины американцев откладывают часть своих доходов, чтобы реинвестировать их в рост экономики. Понятно, что потратить деньги на личное потребление было бы значительно проще. Но в долгосрочной перспективе инвестиции приносят гораздо больше пользы как для людей, которые ими занимаются, так и для экономики страны, куда вкладываются эти средства.

С другой стороны, в период после Второй мировой войны у американцев чрезмерно развилась привычка жить в кредит, расплачиваясь за сегодняшнее потребление будущими доходами. Напротив, китайцы при росте доходов склонны в первую очередь не увеличивать потребление, а откладывать и накапливать больше средств на будущее. Дмитрий Шевцов в своей книге «Деловая кругосветка» пишет, что «американцы, по статистике, экономят не более 2 % от дохода, а азиаты около 60 % заработка кладут на депозиты в местные банки». Эти деньги потом вкладываются в бизнес, которым занимаются те или иные члены семьи. Так в Китае и других азиатских странах личные сбережения становятся одним из важнейших двигателей экономики.

Выходит, жители США и многих стран Европы обгоняют нас по массовости участия в инвестициях. А китайцы — по темпу наращивания сбережений. Что и говорить, откладывать 60 % дохода в месяц — это круто!

Читать дальшеИнтервал:

Закладка: