Кирилл Кириллов - У богатства простые правила, или Как использовать финансовые инструменты и институты в России

- Название:У богатства простые правила, или Как использовать финансовые инструменты и институты в России

- Автор:

- Жанр:

- Издательство:АСТ; Сова,

- Год:2008

- Город:М.; Спб.

- ISBN:978-5-17-052125-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Кирилл Кириллов - У богатства простые правила, или Как использовать финансовые инструменты и институты в России краткое содержание

В этой книге рассказано об основных способах преумножения капитала – банковских вкладах, ценных бумагах, ПИФах, других финансовых инструментах. Авторы, опытные бизнесмены, ведущие тренингов и руководители финансовой компании, рассказывают о том, как правильно вложить свои средства так, чтобы не понести потери и получить выгоду.

У богатства простые правила, или Как использовать финансовые инструменты и институты в России - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Фонды фондов. Также существуют фонды фондов, которые приобретают паи других фондов. Такие фонды могут показывать довольно стабильную и высокую доходность, сильно не напрягаясь. Их главная задача – вычислить успешные фонды и составить из них хороший портфель. Периодически оценивая выбранные фонды и производя корректировку портфеля, они могут достигать приличных результатов. Преимуществами фондов фондов, помимо большей диверсификации, является возможность составить требуемый портфель, располагая меньшей суммой, простота выбора и удобство инвестиций по сравнению с вложениями в отдельные ценные бумаги или ПИФы.

Далее для нас немаловажен вопрос о налогообложении физических лиц .

Согласно главе 23, ст. 226 «Налог на доходы физических лиц» Налогового кодекса РФ, управляющая компания имеет статус налогового агента для физических лиц, владеющих инвестиционными паями, находящимися в управлении компании. Данный статус обязывает управляющую компанию при погашении инвестиционных паев исчислить, удержать и уплатить в бюджет налог на доходы физических лиц (НДФЛ).

Ставка налога на доходы физических лиц составляет 13 % (п. 1 ст. 224 НК РФ).

Для физических лиц, не являющихся налоговыми резидентами РФ, налоговая ставка составляет 30 % (п. 3 ст. 224 НК РФ).

При расчете и удержании налог округляется до целых рублей (п. 4 ст. 225 НК РФ). По окончании календарного года по заявлению инвестор может получить в управляющей компании справку о полученном доходе и удержанных суммах налога за год.

Так как пай паевого фонда является ценной бумагой, то он может торговаться на бирже. Некоторые ПИФы выведены на биржу ММВБ и доступны для торгов в течение рабочих сессий.

Теперь о том, как выбрать паевой фонд .

В первую очередь стоит выбирать фонд (любой категории), созданный компанией, которая в России работает более 3–5 лет, за рубежом – более 10 лет. Далее обратите внимание на стабильность доходов. Это говорит о качестве управления. Если за пять лет, четыре года, три года, один год фонд дает высокие показатели доходности относительно фондов данной категории, то вероятность дальнейших стабильных доходностей высока. Когда говорят о категории, имеют в виду, что сравнивать нужно открытые фонды акций с открытыми фондами акций, открытые фонды облигаций с открытыми фондами облигаций, закрытые фонды акций с закрытыми фондами акций и т. д.

Обратите внимание также на рейтинг компании, которая создала фонд, на величину стоимости чистых активов и издержек фонда. Чем ниже издержки, тем лучше, и чем выше стоимость чистых активов, тем больше людей доверяют этой компании и данному фонду.

Хедж-фонды

Люди уже давно заметили определенную особенность взаимных фондов – ближайшего родственника ПИФов в России. Рынок цикличен. С определенной периодичностью за ростом непременно происходит спад. Для этого есть ряд причин. Подавляющее большинство фондов (за исключением консервативных) растут и падают вместе с рынком, на котором они работают. Самым лучшим фондам в некоторые периоды удается показывать результат лучше рынка. Но общие тенденции роста и просадки присущи и им.

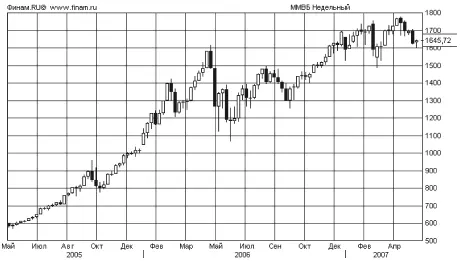

Что касается российского рынка, то обратите внимание на индекс ММВБ [10]в период с мая 2006 года по май 2007 года.

По сути, индекс ММВБ отображает стоимость крупнейших компаний России, примерно так же, как индекс S&P 500 отображает стоимость 500 крупнейших компаний Америки.

Если бы вы вложили в апреле 2006 года деньги в бумаги Российских эмитентов в соответствии с индексом ММВБ, то смогли бы вернуть их без убытка только в январе 2007 года. Ну а сейчас вы были бы всего лишь при своих. То есть за год вы не заработали бы почти ничего, если бы собрались продать бумаги сегодня. Конечно, есть стратегии усреднения убыточных позиций. Но они не работают, если деньги вам нужны именно в период, когда рынок упал и продолжает падать дальше.

График индекса ММВБ с мая 2004 г. по май 2007 г.

В связи с такими, иногда приличными изменениями на рынке, людей постоянно интересовал вопрос: можно ли использовать возможности рынка и не зависеть от него? Можно ли получать доходность 15–20 % годовых, а возможно и больше, и делать это стабильно?

Что вам более интересно – вкладывать деньги с возможностью получать в среднем 15–30 % в год, но через взлеты и падения, или под 4–8 % в год, но стабильно? А может, вам интересен доход, сопоставимый с доходом по акциям при уровне риска, характерном для качественных облигаций?

И люди думали, как можно изобрести такой инструмент.

Девяносто процентов всех денег под управлением в Америке и не меньшее количество в России – это портфельное управление. Портфель – это идея вложения во что-то надолго, по принципу «купить и держать» или, как часто в шутку говорят в Америке – «купить, молиться и держать».

На рубеже 1970-х годов людям в голову пришла мысль, что не нужно вкладываться во что-то одно – оно всегда может оказаться тем, что разорится. Создалась портфельная теория, она приобрела научную подоплеку, и несколько человек на этом получили Нобелевские премии.

Получилась система, когда ты вкладываешь в рассредоточенный набор бумаг. Одна «навернется», другая вытащит, и в общем, все это выглядит более или менее стабильно. Все это хорошо, когда рынок в целом растет. Хорошо, когда один сектор проседает, а остальные вытаскивают, но что делать, когда падает все? Когда по какой-то макроэкономической причине, как, например, во время краха Nasdaq, все ценные бумаги падают в цене. И тогда ни один портфель не спасает.

Хедж-фонды придумал Альфред Уинслоу Джонс, американец, родившийся в Австралии (1900–1988). После получения степени доктора социологии в Колумбийском университете он работал редактором журнала Fortune. В 1949 году ему в голову пришла мысль совместить длинные позиции и короткие по акциям одновременно.

Джонс понимал, что его способности угадывать направление движения рынка весьма слабы. Зато он хорошо разбирался в фундаментальном анализе. В результате размышлений он придумал, как получать доходность независимо от того, куда идет рынок – вверх или вниз. Он покупал хорошие акции одних компаний и продавал (уходил в ШОРТ) акции плохих компаний одновременно.

Как стратегия Джонса работала на растущем рынке? Как правило, в первую очередь инвесторы покупают перспективные акции. Эти акции являются хорошими. Со временем они растут, и инвестор получает прибыль. Чуть позже начинают дорожать и плохие акции. В стратегии Джонса плохие акции проданы, и, соответственно, когда они дорожают, инвестор терпит убытки. Но если акции выбраны правильно, то хорошие акции вырастут быстрее, чем плохие. Тогда при закрытии позиций (продаже хороших акций и выкупе плохих) инвестор получит прибыль. Прибыль будет соответствовать разнице дохода от хороших акций и убытка от роста плохих акций (проданных).

Читать дальшеИнтервал:

Закладка:

![Марина Мелия - Отстаньте от ребёнка! [Простые правила мудрых родителей]](/books/1072358/marina-meliya-otstante-ot-rebenka-prostye-pravil.webp)