Андрей Котов - Инвестиции в пандемию

- Название:Инвестиции в пандемию

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:9785005581877

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Андрей Котов - Инвестиции в пандемию краткое содержание

Инвестиции в пандемию - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Более сильные государства будут пытаться решить свои проблемы за счет разорения более слабых. Эта схема работает сотни лет и с чего бы ее забрасывать.

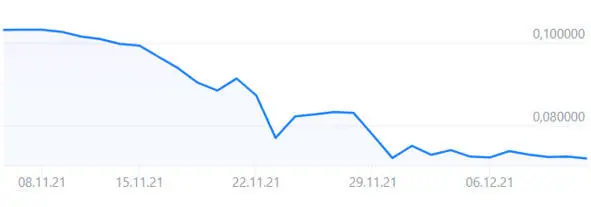

Некоторые страны, как Турция, например, наоборот ускоряют инфляцию 5 5 Tass.ru 29 ноября 2021г. «Рекордное падение турецкой лиры. Почему это произошло и что ждет Турцию дальше»

. Эрдогана за это клянут в недрах интернета и СМИ, но Турции действительно нужно повысить конкурентоспособность своих товаров и рабочей силы.

Курс турецкой лиры по отношению к доллару США

2. Возможность введения в мире новых ограничений в связи с коронавирусом.

Несмотря на наличие в мире десятка разных вакцин, победить пандемию окончательно все еще не удается. А значит «как раньше» будет не скоро. Возможно никогда.

За «омикроном» последует следующий штамм, а за ним еще один. Это новая реальность, в ней придется жить всем на нашей планете. По прогнозам специализированных аналитических агентств, активная борьба с коронавирусом продолжится еще 3—4 года.

Логистические цепочки будут сокращаться, производители будут искать поставщиков под боком, а не на другом конце света. Всеобщая фрагментация экономики. При этом дополнительный рост получат IT, медиа и рынок компьютерных игр. Т.е. люди больше будут проводить в стенах своей квартиры, а не в общественных пространствах.

3. Повышение геополитических рисков.

Сюда можно отнести и напряженность на территории Украины, обострения в Карабахе, нерешенный Тайваньский вопрос и прочие локальные споры. Возможно введение очередного пакета санкций, за что-нибудь. В принципе уже не важно за что.

Просто вероятность введения очередных санкций США против России, обвалила котировки многих российских компаний. Хотя по факту, эти санкции уже больше эмоционального характера, последний бросок. Ну или война, что, конечно, маловероятно.

Сама по себе экономика России не является ключевым игроком в мире. Но то, что ее значение не номинальное учитывается при введении очередных санкций. Поэтому работает экспорт газа, ресурсов и функционирует банковская система.

4. Кризис в Китае. 6 6 Ноябрь 2021. По данным Российского Совета по Международным Делам

Могучие темпы развития всего в Китае видимо начинают сбавлять темп. Одним из признаков является падение доходов газораспределительной компании China Gas Holdings Ltd. Меньше подключений домов к газоснабжению, меньше выручка, меньше прибыль. Акции China Gas Holdings Ltd упали на 20%. А это в свою очередь следствие кризиса на рынке недвижимости из -за недостатка кредитных средств.

Плюс перенос производств поближе к потребителю. Коронавирус побудил строить заводы там, где есть покупатели.

5. Энергетический кризис в западной Европе.

Газ по 1300 долларов США за кубометр уже обыденность. А морозы в Европе скорее вишенка на этом политическом торте. В стремлении к энергетической независимости, Европа сама себя загнала в ловушку. При наличии неиспользуемых, полноценных коммуникаций для транзита газа (Северный поток-2), страны Европы дожигают последние запасы из хранилищ. Текущих запасов должно хватить до рождества.

Хотя бы сохранить

В текущей ситуации, минимизируя риски идти хотя бы в ногу с инфляцией уже неплохой результат. Тем более, что сохранение предполагает высокую надежность. Инструментов позволяющих спокойно переложить деньги из-под подушки не так много.

ОФЗ, облигации регионов, золото, да и госкомпании. Вот наверное и все, что можно назвать надежным способом сохранения.

Да, конечно, есть еще банковские вклады, но доходность по ним навевает грусть. Ну и конечно условия совсем не добрые.: 9%, но не просто так, а от 100 тысяч рублей и на 3 года минимум. Иначе 4,5%. А как вы хотели, банк – это коммерческая организация.

Есть еще способы на пересечении фондового рынка и иных способов. Например, ИИС и инвестиционные пенсионные счета. Наверное, о них стоило бы сказать отдельно, все-таки это тоже способ сбережения средств.

Есть еще способы на пересечении фондового рынка и иных способов. Например ИИС и инвестиционные пенсионные счета. Наверное о них стоило бы сказать отдельно, все таки это тоже способ сбережения средств.

Индивидуальный инвестиционный счёт (ИИС) – это брокерский счёт, по которому предусмотрены 2 вида налоговых льгот и есть ряд ограничений. ИИС должен быть открытым не менее 3-х лет, по истечению этого срока с него можно вывести собственные средства. Максимальный налоговый вычет по ИИС равен 52 000 рублей.

У ИИС и инвестиционных пенсионных счетов в НПФ есть одна важная особенность. Она позволяет получать налоговые вычеты с взносов на эти счета. Причем и первый и второй сами по себе тоже не дремлют. На ИИС можно прикупить надежных бумаг и получать небольшой доход, а на пенсионном счету деньги тоже инвестируются, хоть и менее прозрачно.

Налоговый вычет на ИИС составляет не более 52 000 рублей в год. На пенсионный счет 15600 в год. Т.е. 67 600 можно получить о государства в виде возврата части уплаченных налогов.

Но в целом, зная отношение части населения к вопросу взаимоотношений с государством, этими деньгами воспользуются немногие. А зря.

ОФЗ

Никогда не инвестируй в бизнес, в котором ничего не понимаешь.

Уоррен Баффет

ОФЗ (облигации федерального займа) – это, по сути, долговые расписки, выданные Российской Федерацией в (лице министерства финансов) всем, кто дал им в долг. По ОФЗ предусмотрены купонные выплаты, которые являются мотивирующим фактором к покупке этих бумаг.

Существуют ОФЗ 6-ти видов (ОФЗ-ПК, ОФЗ-ПД, ОФЗ-ФД, ОФЗ-АД, ОФЗ-ИН, ОФЗ-Н,), причем на Московской бирже торгуются только 5 из них, т. к. ОФЗ-Н (для населения) можно купить только в отделениях ВТБ и Сбербанка.

Доходность по облигациям (не только ОФЗ) считают по 3-м параметрам: купонная доходность, доходность к погашению и текущая доходность.

1. Купонная доходность – это просто величина купона по отношению к номиналу облигации. Т.е. при купоне в 80 рублей, купонная доходность ОФЗ номиналом в 1000 рублей, составит 8%. Этот способ расчета не совсем верный, т.к. маловероятно, что вы купили облигацию ровно за 1000 рублей, цена скорее всего уехала или вверх, или вниз с момента размещения.

2. Доходность к погашениюсчитается сложнее. Это совокупность нескольких факторов: номинала, цены покупки, размер купона и даты погашения.

3. Текущая доходностьсчитается практически также, как и у акций. За основу берется не номинальная стоимость, а текущая стоимость бумаги. При этом если облигация дешевле номинала, то текущая доходность будет выше чем просто цифра купонного дохода.

Читать дальшеИнтервал:

Закладка: