Натали фон Люксбург - Все о бизнесе в Германии

- Название:Все о бизнесе в Германии

- Автор:

- Жанр:

- Издательство:Издательство «Питер»046ebc0b-b024-102a-94d5-07de47c81719

- Год:2007

- Город:Санкт-Петербург

- ISBN:978-5-91180-250-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Натали фон Люксбург - Все о бизнесе в Германии краткое содержание

Эта книга написана для тех, кто решил расширить географию своего бизнеса и открыть (или приобрести) предприятие в Германии – стране, официально признанной лидером объединенной Европы. Также эта книга для тех, кто, уезжая из родной страны, раздумывает над вариантами своей занятости за границей. В издании дается подробная информация об организационно-правовых формах предприятий в Германии, процессе регистрации фирмы в этой стране, о налогах, видах обязательного и добровольного страхования и т. д. Вы найдете здесь практические советы по организации бизнеса в Германии иностранцами, конкретные адреса и телефоны основных ведомств. Собственный бизнес позволяет в максимально короткие сроки интегрироваться в жизнь Германии, оставаясь свободным от ее условностей и стереотипов. Также книга будет полезна преподавателям и студентам экономических и юридических факультетов.

Все о бизнесе в Германии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

1) доходы от продажи земельных участков и других объектов недвижимости, а также связанных с недвижимостью прав (например, наследственное право на застройку), учитываются для целей налогообложения в случае, если между покупкой и продажей прошло менее 10 лет;

2) доходы от продажи некоторых других видов имущества, в особенности ценных бумаг, учитываются, если между покупкой и продажей прошло менее одного года.

Особенности:

• Доходы от продажи квартиры, которая использовалась для личного проживания, не учитываются для целей налогообложения.

• Доходы от реализации недвижимости и другого имущества, принадлежащего фирме, подлежат учету для целей налогообложения как доходы от предпринимательской деятельности независимо от срока между покупкой и продажей.

Кроме доходов от продажи личного имущества к данному виду доходов относятся, например: пенсионные выплаты, денежные вознаграждения депутатам и др.

13.5. Расходы, учитываемые при расчете подоходного налога

Различные затраты и расходы, связанные с получением доходов, учитываются при расчете отдельных видов дохода и уменьшают налогооблагаемую базу доходов.

Наряду с ними существуют определенные расходы, не связанные с получением доходов, но учитываемые для целей налогообложения физических лиц; это:

1) особые расходы (Sonderausgaben);

2) непредвиденные расходы (AuPergewohnliche Belastungen).

К особым расходам относятся расходы на:

• обязательное или частное медицинское страхование (Kranken-versicherung) и связанное с ним страхование на случай необходимости ухода (Pflegeversicherung);

• обязательное страхование на случай безработицы (gesetzliche Arbeitslosenversicherung);

• обязательное пенсионное страхование (gesetzliche Rentenversi-cherung);

• страхование от несчастного случая (Unfallversicherung);

• страхование ответственности (Haftpflichtversicherung), в том числе, например, страхование ответственности владельцев транспортных средств (KFZ-Haftpflichtversicherung), профессиональной ответственности (Berufhaftpflichtversicherung), частное страхование ответственности (Privat-Haftpflichtversicherung);

• страхование на случай профессиональной нетрудоспособности (Berufhaftpflichtversicherung);

• рисковое страхование жизни (Risikolebensversicherung);

• капитальное страхование жизни (Kapitallebensversicherung);

• частное пенсионное страхование (Privatrentenversicherung).

Для капитального страхования жизни минимальный объем защиты на случай смерти должен составлять 60 % суммы всех взносов, предусмотренных договором.

К категории особых расходов относятся также:

• выплата содержания неработающему разведенному или длительное время отдельно проживающему супругу (до 13 805 евро в год);

• определенные виды выплат в отношении других лиц, например, пожизненная пенсия или выплаты на основе правовых обязательств, если эти выплаты предусмотрены в течение минимум 10 лет;

• уплаченный церковный налог (Kirchensteuer);

• расходы, связанные с повышением профессионального уровня или получением образования;

• при посещении ребенком частной (платной) школы – 30 % расходов на обучение освобождается от налогообложения;

• пожертвования на благотворительные, религиозные, научные, культурные и другие общественно полезные цели в сумме, не превышающей 10 % общей суммы доходов (на практике существуют более сложные методики расчетов);

• членские взносы и пожертвования политическим партиям и предвыборным политическим объединениям уменьшают подлежащий уплате подоходный налог; 50 % этих расходов непосредственно вычитаются из причитающегося к уплате налога. Максимальная сумма, которая может быть вычтена в год, – 825 евро, что соответствует пожертвованиям в размере 1650 евро (для супругов эти суммы соответственно удваиваются);

• пожертвования политическим партиям, превышающие эти размеры, засчитываются на особые расходы до 1650 евро в год (для супругов соответственно – до 3300 евро).

13.6. Непредвиденные расходы

В § 33 Закона о подоходном налоге дается общее определение непредвиденных расходов. Закон не содержит полного списка расходов, относимых к данной категории. Условно все признаваемые с точки зрения налогового законодательства непредвиденные расходы можно разделить на две группы:

• принимаемые во внимание с учетом так называемой «возможной собственной нагрузки» (unter Berucksichtigung zumutbarer Eigenbelastung);

• принимаемые во внимание без учета так называемой «возможной собственной нагрузки» (ohne Berucksichtigung zumutbarer Eigenbelastung).

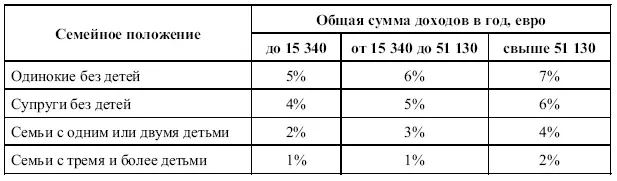

Первая группа подразумевает, что для целей налогообложения принимаются во внимание не все расходы, а только те, которые превышают так называемую «возможную собственно нагрузку». Размер этой возможной нагрузки зависит от семейного положения и доходов налогоплательщика и приведен далее в таблице.

К данным непредвиденным расходам относятся:

• приобретение предметов домашнего хозяйства и одежды после пожара, стихийных бедствий, военных действий;

• расходы, связанные с болезнями;

• расходы, связанные с курортным лечением (по предписанию врача);

• расходы, связанные со смертью членов семьи или близких родственников.

Ко второй группе непредвиденных расходов, которые принимаются во внимание без учета так называемой возможной собственно нагрузки, относятся, например, следующие расходы:

• расходы по содержанию бывших супругов и близких родственников, проживающих отдельно (если эти расходы не могут быть отнесены к особым расходам). Учитывается сумма до 7680 евро в год на одного человека, получающего данное содержание в Германии. При выплате содержания родственникам или бывшим супругам, проживающим за пределами Германии, действуют более низкие размеры максимально принимаемых во внимание сумм;

• расходы на профессиональное образование детей (до 2924 евро в год при определенных условиях);

• расходы на помощь по ведению домашнего хозяйства;

• паушальные суммы для инвалидов и лиц, нуждающихся в уходе.

13.7. Прочие льготы при расчете налогооблагаемых доходов

13.7.1. Не облагаемые налогом суммы для лиц, достигших определенного возраста (Alterentlastungsbetrag)

Данной льготой пользуются лица, достигшие возраста 65 лет. Льгота вступает в силу с 01 января следующего, после исполнения 65 лет, года.

Максимальный размер дополнительно не облагаемой налогом суммы составил в 2006 г. 1824 евро, причем предполагается его ежегодное понижение вплоть до 0 евро в 2040 г.

13.7.2. Дополнительные налоговые льготы для семей с детьми

Для семей с детьми (в том числе, приемными детьми), кроме ранее перечисленных налоговых льгот, существуют дополнительные льготы. В первую очередь это свободная от налогов сумма на детей (Kinderfreibetrag), размер которой составляет 304 евро в месяц (3648 евро в год) на каждого ребенка.

Читать дальшеИнтервал:

Закладка: