Александр Козырин - Налоговое право. Учебник для бакалавриата

- Название:Налоговое право. Учебник для бакалавриата

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2021

- Город:Москва

- ISBN:978-5-7598-1878-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Козырин - Налоговое право. Учебник для бакалавриата краткое содержание

Проанализированы ключевые институты современного российского налогового права: элементы юридического состава налога, налоговая обязанность и ее исполнение, налоговый контроль и ответственность за нарушение законодательства о налогах и сборах. Особое внимание уделено вопросам защиты прав и законных интересов налогоплательщиков.

Учебник предназначен для студентов бакалавриата факультета права НИУ ВШЭ и юридических вузов, а также слушателей системы повышения квалификации.

В формате PDF A4 сохранен издательский макет.

Налоговое право. Учебник для бакалавриата - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Особое место в налоговом праве занимают так называемые специальные нормы , которые в отличие от обычных налоговых норм не устанавливают конкретных правил поведения для субъектов налогового права и, как правило, не имеют структуры, включающей гипотезу, диспозицию и санкцию [9] Поэтому специальные нормы иногда называют нетипичными нормами. Встречаются и другие варианты названия таких норм: исходные, учредительные и т. п.

. Речь идет прежде всего о нормах-принципах, нормах-констатациях, нормах-дефинициях и нормах-расчетах.

В нормах-принципах закреплены общие положения законодательства о налогах и сборах или отдельных институтов налогового права (например, основные принципы налогового законодательства сформулированы в ст. 3 НК РФ, принципы определения цены товаров, работ или услуг для целей налогообложения – в ст. 40 НК РФ, принципы определения доходов – в ст. 41 НК РФ, принципы налогового контроля – в ст. 82 НК РФ).

Нормы-констатации содержат разного рода нормативные объявления. Например: «Законодательство Российской Федерации о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах, сборах, страховых взносах» (ст. 1 НК РФ); «В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные» (ст. 12 НК РФ); «К местным налогам и сборам относятся: 1) земельный налог; 2) налог на имущество физических лиц; 3) торговый сбор» (ст. 15 НК РФ). В таких нормах могут устанавливаться цели налогово-правового регулирования, задачи отдельных институтов, функции государственных органов, участвующих в налоговых отношениях, и т. п. Например: «Целью камеральной и выездной налоговых проверок является контроль за соблюдением налогоплательщиком, плательщиком сборов, плательщиком страховых взносов или налоговым агентом законодательства о налогах и сборах» (ст. 87 НК РФ); «Налоговые органы осуществляют свои функции и взаимодействуют с федеральными органами исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами, а также с многофункциональными центрами предоставления государственных и муниципальных услуг посредством реализации полномочий, предусмотренных настоящим Кодексом и иными нормативными правовыми актами Российской Федерации» (ст. 30 НК РФ). НК РФ содержит очень много норм-констатаций. Первые три главы НК РФ (гл. 1 «Законодательство о налогах и сборах и иные нормативные правовые акты о налогах и сборах», гл. 2 «Система налогов и сборов в Российской Федерации», гл. 2.1 «Страховые взносы в Российской Федерации») практически полностью состоят из таких норм.

Нормы-дефиниции содержат определения понятий и категорий налогового права, разъясняют значение отдельных терминов, институтов и т. п. Классическим примером таких норм является ст. 8 НК РФ, в которой даются легальные определения понятий налога, сбора и страховых взносов. В ст. 11 НК РФ сформулированы определения основных понятий и категорий, используемых в НК РФ, а в ст. 11.1 раскрывается понятийный аппарат, предназначенный для правового регулирования налогообложения добычи углеводородного сырья. Отдельные статьи и главы НК РФ (ст. 333.43, 364 и др.), в которых регулируются отношения, описываемые с использованием узкопрофессиональной терминологии (налогообложение игорного бизнеса, добычи полезных ископаемых и т. п.) могут иметь собственный систематизированный понятийный аппарат.

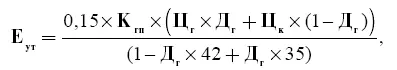

Отличительной чертой позитивного налогового права является активное использование норм-расчетов . Такие налоговые правила делают границу между правовыми нормами и нормами техническими едва различимой. Приведем лишь один пример (ст. 342.4 НК РФ), который предлагаем нашим читателям исключительно для визуального восприятия:

«Базовое значение единицы условного топлива (Е ут) рассчитывается налогоплательщиком самостоятельно при добыче газа горючего природного (за исключением попутного газа) и (или) газового конденсата для участка недр, содержащего залежь углеводородного сырья, по следующей формуле:

где Ц г– цена газа горючего природного, определяемая в целях настоящей статьи в соответствии с пунктом 4 настоящей статьи;

Д г– коэффициент, характеризующий долю добытого газа горючего природного (за исключением попутного газа) в общем количестве газа горючего природного (за исключением попутного газа) и газового конденсата, добытых в истекшем налоговом периоде на участке недр, содержащем залежь углеводородного сырья, определяемый в соответствии с пунктом 3 настоящей статьи;

Ц к– цена газового конденсата, определяемая в целях настоящей статьи в соответствии с пунктом 2 настоящей статьи;

К гп– коэффициент, характеризующий экспортную доходность единицы условного топлива, определяемый в соответствии с пунктом 18 настоящей статьи.

Рассчитанное в порядке, определенном настоящим пунктом, базовое значение единицы условного топлива (Е ут) округляется до четвертого знака в соответствии с действующим порядком округления» [10] Подобные налоговые нормы нередко становятся камнем преткновения для некоторых студентов, обучающихся в НИУ ВШЭ по магистерской программе «Финансовое, налоговое и таможенное право». Студенты очень «любят» такие нормы-расчеты, в чем они постоянно признаются, когда в рамках студенческих опросов оценивают курс «Природоресурсные платежи», где в магистратуре изучается НДПИ. Спешим успокоить студентов, изучающих «Налоговое право 1»: изучение налогового права в бакалавриате не предполагает освоение норм-расчетов, подобных вышеприведенной формуле.

.

К категории специальных норм можно отнести также «нормы о нормах» – оперативные [11] Иногда встречается понятие «операционная норма».

и коллизионные нормы, значение которых для правового регулирования налоговых отношений трудно переоценить. Мы выделяем их среди специальных норм в отдельную группу, потому что в отличие от ранее упомянутых специальных оперативные и коллизионные нормы новых налоговых правил не создают – они касаются исключительно вопроса применения уже имеющихся налоговых норм, а потому иногда их называют техническими .

Оперативные нормы устанавливают порядок введения в действие налоговых норм, их изменения и отмены. Не создавая новых налоговых правил, они могут расширять и сужать сферу действия ранее принятых налоговых норм. В налоговом праве обозначился законотворческий подход, в соответствии с которым нормы о введении в действие первой и второй частей НК РФ составляют предмет отдельных «технических» законов – Федерального закона от 31 июля 1998 г. № 147-ФЗ «О введении в действие части первой Налогового кодекса Российской Федерации» и Федерального закона от 5 августа 2000 г. № 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах». На региональном и муниципальном уровнях оперативные нормы содержатся, как правило, в законах о региональных и местных налогах и сборах, а специальные «технические» законы и иные нормативные правовые акты на этих уровнях не принимаются [12] Иногда встречаются примеры «технических» законов субъектов РФ и актов представительных органов муниципальных образований о признании налоговой нормы утратившей силу (например, Закон Пензенской области от 30 ноября 2018 г. «О признании утратившим силу пункта 2–2 статьи 2–4 Закона Пензенской области “Об установлении и введении в действие на территории Пензенской области налога на имущество организаций”»).

. Оперативные нормы могут содержаться также в корректирующих законах, которыми вносятся изменения и дополнения в акты законодательства о налогах и сборах. Например: «Настоящий Федеральный закон вступает в силу с 1 января 2020 года, но не ранее чем по истечении одного месяца со дня его официального опубликования» (ст. 4 Федерального закона от 29 сентября 2019 г. № 326-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 1 Федерального закона “О внесении изменений в часть вторую Налогового кодекса Российской Федерации”»); «Настоящий Закон края вступает в силу по истечении одного месяца со дня его официального опубликования» (ст. 2 Закона Забайкальского края от 25 декабря 2018 г. «О внесении изменения в статью 4.2 Закона Забайкальского края “О налоге на имущество организаций”»).

Интервал:

Закладка: