Джим Коллинз - Как гибнут великие и почему некоторые компании никогда не сдаются

- Название:Как гибнут великие и почему некоторые компании никогда не сдаются

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2012

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джим Коллинз - Как гибнут великие и почему некоторые компании никогда не сдаются краткое содержание

Как гибнут великие и почему некоторые компании никогда не сдаются - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

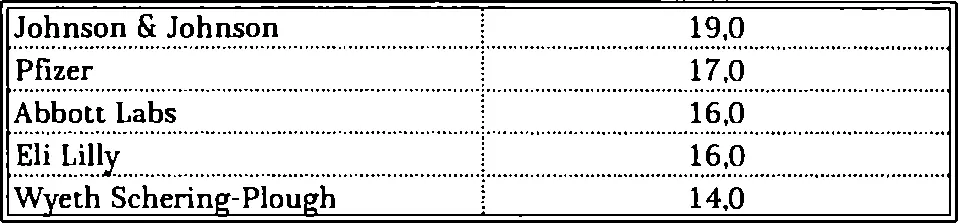

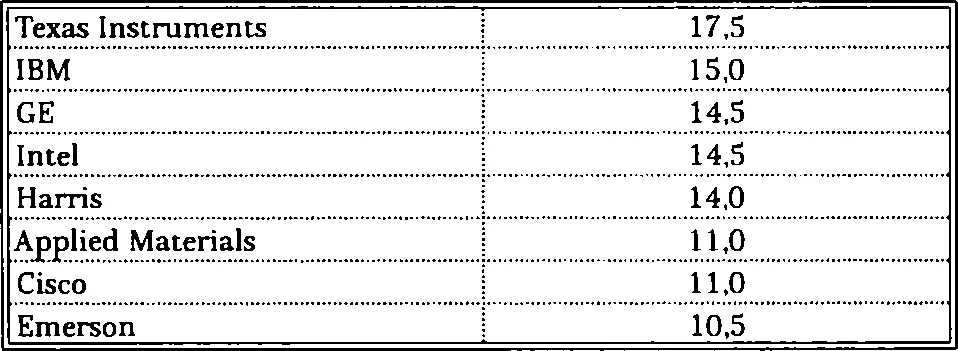

Если отраслевой ранг компании в списке Fortune «Самые достойные восхищении компаний» в год выбора аналога плюс десять лет равен:

1 — оценка не снижается:

2 или 3 — снижение на 0.5;

4 и ниже — снижение на 1.0

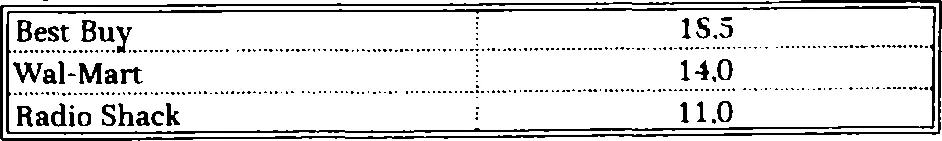

Оценка кандидатов в успешные компании-аналоги Circuit City

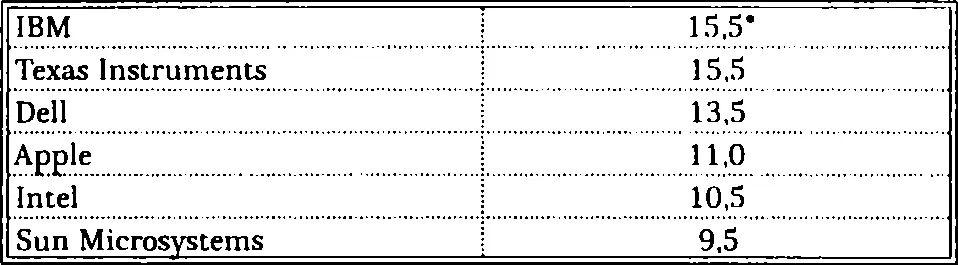

Оценка кандидатов в успешные компании-аналоги HP

• IBM победила по критерию бизнеса.

Оценка кандидатов в успешные компании-аналоги Merck

Оценка кандидатов в успешные компании-аналоги Motorola:

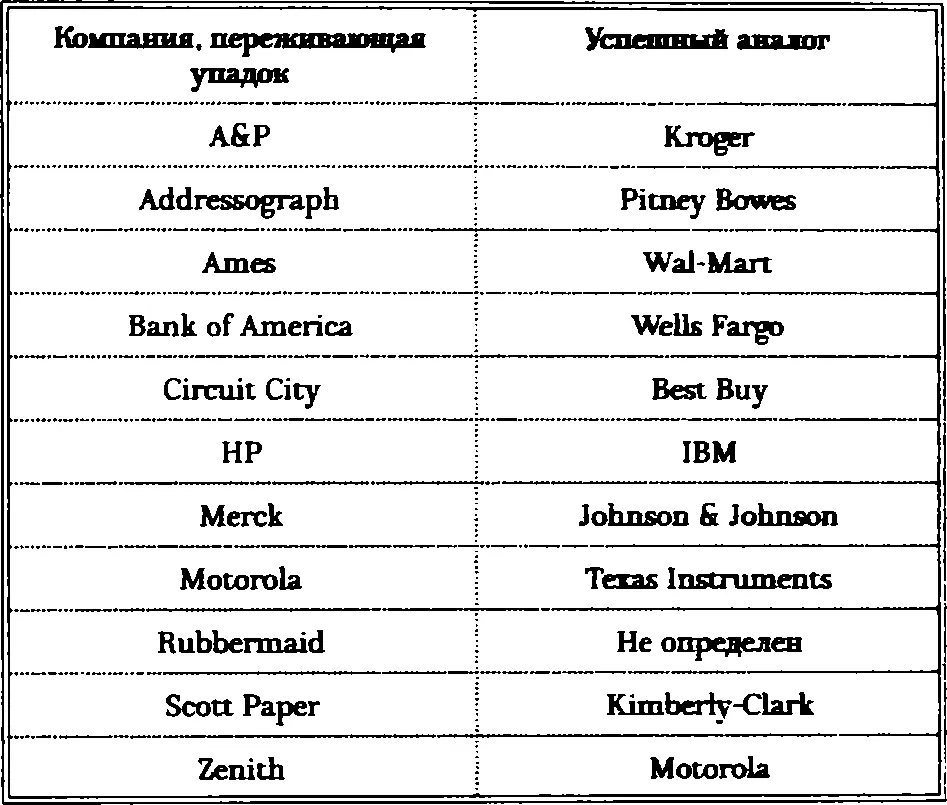

Мы смогли уверенно определить успешную компанию-аналог для всех компаний, переживающих упадок, кроме Rubbermaid. В случае с ней мы начинали с 26 вариантов. После исключения компаний за недостаточное пересечение видов деятельности, потерю независимости во время проведения исследования, недостаточную доступность данных о результативности из-за того, что акции компании не торгуются на открытом рынке, или плохой результативности мы обнаружили, что ни один из кандидатов не удовлетворяет критерию надежного успешного аналога. Окончательный перечень успешных компаний-аналогов приведен ниже. Интересно отметить, что успешный аналог для одной из компаний (Motorola по контрасту с Zenith 1970-х годов) пришел в упадок в 1990-е годы. Вечный успех никто не гара нт ирует!

Приложение 3: Fannie Мае и финансовый кризис 2008 года

Мы включили Fannie Мае в книгу «От хорошего к великому» из-за невероятного скачка ее результативности в начале 1980-х годов, когда компанией управлял Дэвид Максвелл. Под руководством Максвелла Fannie Мае из бюрократической организации «под крылом» государства превратилась в мощную компанию, ориентированную на рынок капитала и демонстрирующую кумулятивную доходность акций, которая значительно превышала рыночную. Тридцатилетние рамки кумулятивной доходности акций, которые мы использовали в качестве основы для отбора Fannie Мае для книги «От хорошего к великому», охватывали период с 1969 по 1999 год, и наше исследование фокусировалось именно на тех годах.

К сожалению, Fannie Мае образца 2000-х годов стала примером прямой противоположности: от великого к хорошему и далее почти до полной гибели. Как я уже говорил, мы не включили Fannie Мае в основной текст «Как гибнут великие» по той простой причине, что когда в 2005 году отбирали компании, переживающие упадок, Fannie Мае (и другие финансовые компании из нашей базы данных) еще не испытывали кризис, так что не подходили для этого исследования. Вместо того чтобы в последний момент включать Fannie Мае в книгу из-за того, что она оказалась в новостях, я решил дать короткий комментарий в этом приложении.

Размышляя о крушении Fannie Мае и других финансовых учреждений в 2008 году, я не могу выбросить из головы сцену из фильма «Титаник». В этом эпизоде Джозеф Исмей, директор пароходной компании White Star Line, которой принадлежал «Титаник», узнав о надвигающейся гибели огромного судна, говорит: «Но этот корабль не может утонуть». «Он сделан из железа, сэр, — отвечает ему конструктор Томас Эндрюс, спроектировавший “Титаник", — так что, уверяю вас, может».

Когда лопнул пузырь на рынке недвижимости, руководители крупных финансовых институтов тоже не могли поверить в пугающую реальность, в которой оказались. Изучая собранные нами материалы о падении Fannie Мае, мы нашли очень мало свидетельств того, что руководители компании всерьез рассматривали возможность провала. Но в сентябре 2008 года Fannie Мае перешла под контроль государства, что с юридической точки зрения аналогично банкротству 172. К 31 октября акции Fannie Мае, стоившие за год до этого $57, практически обнулялись, упав на 98%, до 93 центов за акцию 173.

Как явствует из публикации в газете New York Times, CEO Fannie Мае позднее выступил в защиту компании, отметив, что «почти никто не ожидал случившегося. Несправедливо обвинять нас в том, что мы не предсказали немыслимое» 174. И действительно, неприятности, вызванные лопнувшим пузырем на рынке недвижимости и субпремиальных закладных 2008 года, больно ударили почти по всем крупным финансовым институтам, включая Freddie Mac, брата-близнеца Fannie Мае. и такие организации, как Citigroup. Придя в конце ноября 2008 года на шоу Чарли Роуза, CEO Citigroup В икрам Пандит привел тот же самый аргумент. «Сколько раз вы видели, чтобы первоклассные облигации падали до нуля?» — задал он риторический вопрос, добавив, что модели, используемые в риск-менеджменте, просто не принимают в расчет сценарии, которые тогда реализовались. И продолжил: «Я не уверен, что хоть кто-то... хоть кто-то... выполнял стресс-тестирование тех условий, в которых мы живем сейчас» 173.

Так, может, Fannie Мае просто стала жертвой катастрофы отраслевого масштаба, может, ее крушение никак не было связано с ее управлением? Нет. мы все же обнаружили в 2000-х годах свидетельства первых трех стадий упадка Fannie Мае (стадия 1: высокомерие, порожденное успехом; стадия 2: неконтролируемое стремление к большему; стадия 3: отрицание риска и опасности), ведшие к кризису 2008 года.

Возглавляя Fannie Мае в 1980-е годы, Максвелл культивировал этику сознательной умеренности. Однако к началу 2000-х годов компания стала известна своей заносчивостью, вызванной как ее чрезвычайной успешностью, так и чувством миссионерской праведности вследствие особой роли Fannie Мае в воплощении американской мечты о владении собственным домом 174’. Fannie Мае давно гордилась тем, что была рациональной организацией, особенно с точки зрения управления рисками, но также на нее сильно давило стремление к росту — и сотрудников внутри компании, и с Уолл-стрит, — подкрепленное политическим прессингом: требовалось помочь обзавестись жильем все большему количеству семей с низкими доходами 177. В годовом отчете Fannie Мае за 2001 год говорилось, что компания встала на путь удвоения операционной прибыли на акцию в течение пятилетнего срока, заканчивающихся в 2003 году, что означало рост в 15% годовых (в сравнении с 7—10% роста рынка закладных на жилье в то время) 178. Fannie Мае достигла своей цели, казалось бы, двигаясь в сторону дальнейшего роста и еще большего успеха, а затем попала в эпицентр бухгалтерской бури 179.

Читать дальшеИнтервал:

Закладка: