Е. Чипуренко - Налоговая нагрузка предприятия: анализ, расчет, управление

- Название:Налоговая нагрузка предприятия: анализ, расчет, управление

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-237-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Е. Чипуренко - Налоговая нагрузка предприятия: анализ, расчет, управление краткое содержание

Налоговая нагрузка – это одно из понятий, применяемых для оценки влияния налоговых платежей на финансовое состояние предприятия. Величина налоговой нагрузки зависит от множества факторов – от вида деятельности и формы ее осуществления, налогового режима, организационно-правовой формы предприятия и особенностей налогового и бухгалтерского учета, закрепленных в учетной политике. Предлагаемая методика позволяет каждому предприятию рассчитать свою налоговую нагрузку, провести анализ ее состояния за ряд лет, а затем сделать прогноз возможных вариантов изменения налоговой нагрузки, добиваясь ее оптимального значения.

Налоговая нагрузка предприятия: анализ, расчет, управление - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

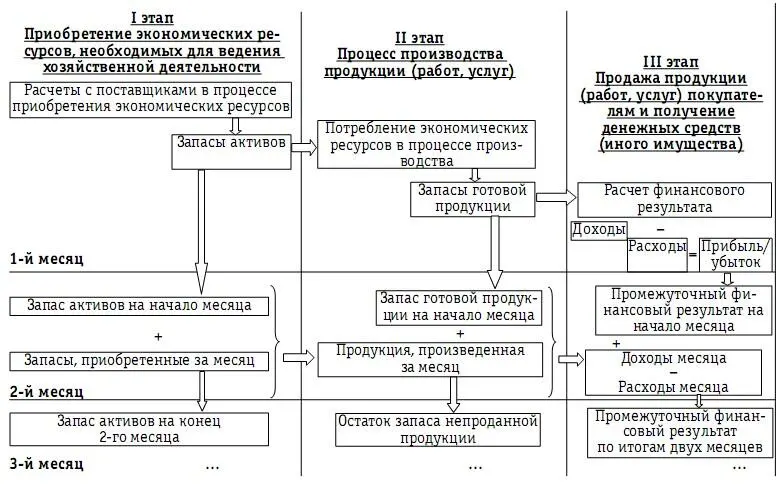

Схема 13

Взаимосвязь ежемесячных циклов деятельности предприятия

В бухгалтерском учете окончание годового периода связано с проведением операций «закрытия года», когда обнуляются («очищаются») транзитные счета, на которых в течение года накапливалась информация о формировании финансового результата. Это счета 90, 91, 99, которые используются с начала и до конца года для накопления информации о финансовом результате каждого года. Таким образом, в бухгалтерском учете годовой цикл повторяется каждые 12 месяцев.

В рамках годового цикла в бухгалтерском учете повторяются более кратковременные циклы – учетные циклы длительностью в месяц. Ежемесячные циклы необходимы:

– для суммирования производственных затрат и расчета себестоимости произведенной продукции (работ, услуг);

– для суммирования накладных (или косвенных) расходов каждого месяца (и периода с начала года) и формирования себестоимости проданной продукции (товаров, работ, услуг).

На схеме 13 представлена взаимосвязь различных этапов деятельности предприятия и соответствующих показателей, возникающих на этих этапах в течение года, с накапливанием финансового результата от месяца к месяцу этого года. Финансовый результат рассчитывается на основе информации, отражаемой на счетах 90, 91 и 99. На финансовый результат влияют не только доходы и расходы, возникшие на этапе III деятельности предприятия, но и доходы, возникшие в процессе производства и включенные уже в состав себестоимости продаваемой продукции (работ, услуг).

Не так однозначен ответ на вопрос о влиянии на финансовый результат налогов, включаемых в состав производственных затрат. Являясь элементом себестоимости, данные обязательные платежи в бюджетную систему начисляются по дебету затратных счетов:

Д-т 20 (21, 23, 25, 26, 29, 44) К-т 68 (69).

Однако от положений учетной политики предприятия, определяющих состав используемых затратных счетов и порядок их ежемесячного закрытия, зависит, в каком отчетном периоде и в какой сумме начисленные налоги повлияют на финансовый результат. Кроме того, важное значение имеют и особенности хозяйственной деятельности предприятия, в том числе наличие незавершенного производства и остатков готовой продукции на складе.

Таким образом, оценка влияния налоговых обязательств на результаты деятельности предприятия должна осуществляться в бухгалтерском учете отдельно в разрезе конкретного налога с учетом совокупности норм бухгалтерского и налогового законодательств.

Для оценки налоговой нагрузки на финансовый результат рассмотрим обязательные платежи.

Все налоги, ежемесячно или ежеквартально отражаемые по дебету счетов 90, 91 и 99 в корреспонденции с кредитом счетов расчета по обязательным платежам в бюджетную систему (68, 69), представим в виде четырех групп:

– (1) налоги, возникающие при отражении доходов, к числу которых относятся оборотные налоги – НДС и акциз, а также экспортные таможенные пошлины;

– (2) налоги, признаваемые в качестве отдельных статей расходов и начисляемые непосредственно по дебету счета 91 или 99. К данной группе относятся имущественные налоги – налог на имущество организаций, транспортный налог, земельный налог, налог на прибыль. Кроме того, учитываются начисления на заработную плату, учтенную в качестве прочих расходов по дебету счета 91;

– (3) налоги, участвующие в формировании финансового результата в составе коммерческих и управленческих расходов. Данные обязательные платежи ежемесячно накапливаются по дебету соответствующих счетов и по окончании каждого месяца уже в составе единой суммы коммерческих или управленческих расходов отражаются по дебету счета 90;

– (4) налоги, участвующие в расчете финансового результата в составе себестоимости проданной продукции (работ, услуг).

4.2. Оценка влияния НДС на финансовый результат

Под отражением начисления налога проводкой Д-т 91 К-т 68 (например, налога на имущество организаций) понимается уплата налога за счет финансового результата. Это означает, что сумма налога рассматривается как расход, влияющий на финансовый результат данного периода. Но использование при начислении налогов счетов финансовых результатов (90, 91, 99) вовсе не означает автоматического влияния сумм налога на финансовый результат. Источником выплаты НДС являются суммы выручки, полученные от покупателей.

Согласно применяемой в Российской Федерации методике исчисления НДС рассматривается как надбавка к отпускной цене предприятия при совершении операций реализации продукции, работ, услуг. Его величина определяется по соответствующей ставке, применяемой к отпускной цене, и называется суммойНДС, предъявленнойпродавцомпокупателю . Покупатель оплачивает предъявленную сумму НДС на счета продавца, который, в свою очередь, обязан перечислить НДС в бюджет. Таким образом, продавца можно сравнить с посредником, участвующим в расчетах между покупателем, оплачивающим НДС, и бюджетом, получающим в итоге сумму налога.

Признание дохода означает его отражение методом двойной записи на соответствующем бухгалтерском счете учета доходов с одновременным увеличением актива (дебиторской задолженности, денежных средств и т. д.) и (или) уменьшением обязательства (расчетов с покупателями и т. д.). В соответствии с Планом счетов у предприятия-продавца доход от продажи фиксируется в бухгалтерском учете в брутто – сумме, ожидаемой к поступлению от покупателя.

Сумма НДС, поступившая организации-налогоплательщику от покупателей в качестве надбавки к отпускной цене, не является доходом и рассматривается как обязательство перед бюджетом в момент отражения выручки. В соответствии с п. 3 ПБУ 9/99 для целей бухгалтерского учета не признаются доходами организации поступления от других юридических и физических лиц сумм НДС. Поэтому Планом счетов предусмотрены две взаимосвязанные проводки для отражения поступления дохода от обычных видов деятельности – выручки:

(1) Д-т 62«Расчеты с покупателями и заказчиками» К-т 90– отражена вся сумма выручки с учетом НДС к получению от покупателя;

(2) Д-т 90 К-т 68– отражена сумма НДС, добавленная продавцом к отпускной цене покупателю, в качестве обязательства перед бюджетом.

Отражение НДС по дебету счета 90 – операция (2) может рассматриваться как корректировка выручки до величины реального дохода продавца, но не как расход, влияющий на финансовый результат в бухгалтерском учете.

Это было бы более очевидно, если бы действующая российская учетная практика предусматривала, например, следующие операции для отражения дохода от обычных видов деятельности и соответствующей ему суммы НДС:

Читать дальшеИнтервал:

Закладка: