Асват Дамодаран - Инвестиционная оценка. Инструменты и методы оценки любых активов

- Название:Инвестиционная оценка. Инструменты и методы оценки любых активов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2008

- Город:Москва

- ISBN:978-5-9614-0802-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Асват Дамодаран - Инвестиционная оценка. Инструменты и методы оценки любых активов краткое содержание

Книга Асвата Дамодарана является классической работой в области инвестиционной оценки. Она содержит инструменты и методы определения стоимости практически любого актива, включая такие сложные объекты оценки, как компании, предоставляющие финансовые услуги, и активы интернет-компаний. Книга имеет ярко выраженную практическую направленность. Помимо алгоритмов оценки книга содержит множество примеров из реального бизнеса.

Книга ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

Инвестиционная оценка. Инструменты и методы оценки любых активов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

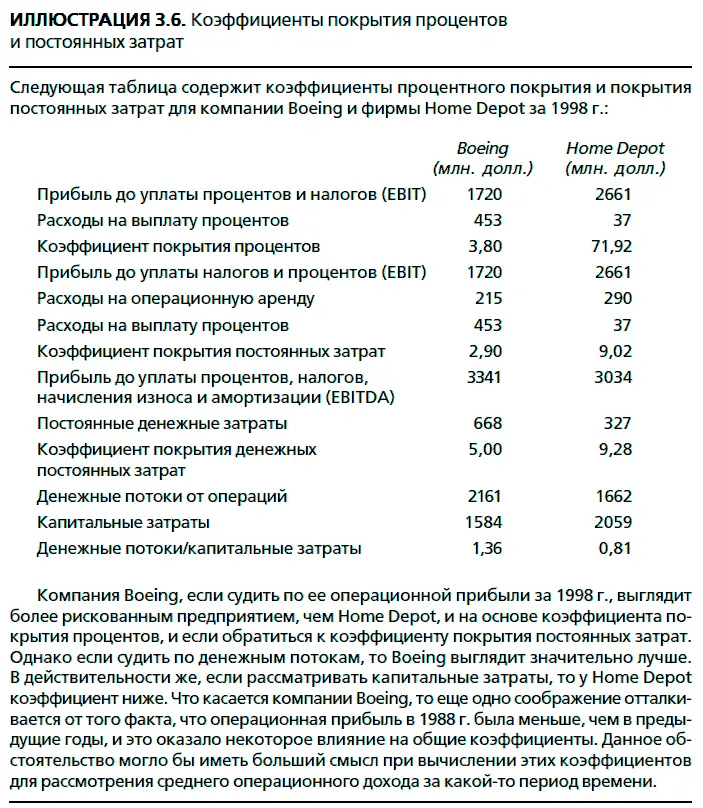

Коэффициенты покрытия процентов и покрытия постоянных затрат открыты для критики, поскольку в них не учитываются капитальные затраты, т. е. денежные потоки, которые могут быть произвольными только в краткосрочном, а не в долгосрочном периоде, если фирма хочет поддерживать свой рост. Один из способов расчета объема данного вида денежных потоков по отношению к операционным денежным потокам заключается в вычислении коэффициента из этих двух величин:

Хотя существует достаточно большое число различных определений денежных потоков, проистекающих из характера операций, наиболее разумным представляется измерение денежных потоков от текущих операций без учета выплаты процентов, но с учетом выплаченных налогов и прироста оборотного капитала.

Денежный поток = EBIT ×(1 – ставка налога) – Доборотного капитала.

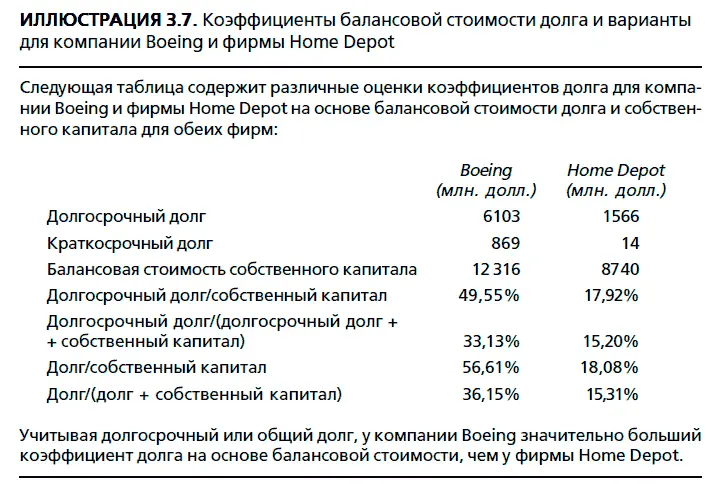

Коэффициенты долга . Коэффициенты покрытия процента измеряют способность фирмы выплачивать проценты, однако они не показывают, способна ли фирма выплатить основную сумму по неуплаченным долгам. Для этого необходимы коэффициенты, соотносящие долги с общей величиной капитала или собственного капитала. Два наиболее часто используемых коэффициента долга (debt ratio):

Коэффициент «долг/капитал» – долг/(долг + собственный капитал);

Коэффициент «долг/собственный капитал» – долг/собственный капитал.

Первый коэффициент измеряет долг как долю в общей сумме капитала фирмы; он не может превышать 100 %. Второй коэффициент измеряет долг как долю в балансовой стоимости собственного капитала фирмы, и его можно легко вывести из первого коэффициента:

Коэффициент «долг/собственный капитал» – (долг/коэффициент «долг/капитал»)/(1 – долг/коэффициент «долг/капитал»).

Эти коэффициенты предполагают, что источником капитала являются только долги и собственный капитал, но их легко преобразовать, чтобы охватить другие источники финансирования, такие как привилегированные акции. Хотя привилегированные акции иногда относят к классу «собственного капитала» вместе с обыкновенными акциями, разумнее различать эти два источника финансирования и вычислять коэффициент «привилегированные акции/капитал» (который включает долг, собственный капитал и привилегированные акции).

Есть два близких друг другу варианта коэффициента долга. В первом используется только долгосрочный, а не совокупный долг на том основании, что краткосрочный долг является преходящим явлением и не влияет на долгосрочную платежеспособность фирмы:

Коэффициент «долгосрочный долг/капитал» – долгосрочный долг/(долгосрочный долг + собственный капитал);

Коэффициент «долгосрочный долг/собственный капитал» – долгосрочный долг/собственный капитал.

С учетом той легкости, с какой фирмы могут управляться с краткосрочными долгами, и их готовности использовать эти долги для финансирования долгосрочных проектов, данные варианты коэффициента долга могут дать несколько искаженную картину риска финансового рычага фирмы.

Во втором варианте коэффициента долга вместо балансовой стоимости используется рыночная стоимость долга (market value of debt – MV), в основном для отражения того факта, что некоторые фирмы обладают гораздо большей способностью занимать средства, чем это может показаться на основе их балансовой стоимости.

Коэффициент «рыночная стоимость/капитал» – рыночная стоимость долга/(рыночная стоимость долга + рыночная стоимость собственного капитала);

Коэффициент «рыночная стоимость/собственный капитал» – рыночная стоимость долга/рыночная стоимость собственного капитала.

Многие аналитики отвергают использование рыночной стоимости для вычислений, утверждая, что она изменчива, поэтому ненадежна (не говоря уже о том, что не так просто выяснить рыночную стоимость долга). Но эти возражения можно оспорить. Действительно, трудно выяснить рыночную стоимость долга фирм, которые не выпускают свои облигации на публичный рынок, причем рыночную стоимость собственного капитала недостаточно просто выяснить, следует учесть ее постоянное изменение, поскольку это отражается на фирме и рынке в целом. Кроме того, использование балансовой стоимости долга в качестве приближенной оценки для рыночной стоимости в тех случаях, когда облигации не обращаются на открытом рынке, существенно не влияет на большинство коэффициентов долга, основанных на рыночной стоимости [21] Отклонения рыночной стоимости собственного капитала от балансовой, скорее всего, окажутся значительно большими, чем аналогичные расхождения в случае долга, что повлияет на расчеты большинства коэффициентов долга.

.

ДРУГИЕ ВОПРОСЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Стандарты и методы бухгалтерского учета в разных странах могут значительно различаться, и эти различия способны повлиять на сравнение компаний.

Различия в стандартах бухгалтерского учета и практика

Различия в стандартах бухгалтерского учета между разными странами влияют на измерение прибыли. Тем не менее эти различия не столь велики, как кажется некоторым аналитикам, и они не могут оправдать существенные отклонения от фундаментальных принципов оценки [22] В период бума на японском рынке многие инвесторы находили оправдание для 60-кратного (и даже выше) мультипликатора «цена/прибыль» в том, что японские фирмы консервативно подходят к оценке прибыли. Даже после учета общих резервов и избыточного износа, используемого многими фирмами для снижения доходов, мультипликаторы «цена/прибыль» оставались на уровне 50 для многих фирм, что наводило на мысли либо о феноменальном ожидаемом росте, либо о переоцененности акций.

. Чои и Левич (Choi and Levich) в своем обзоре бухгалтерских стандартов на различных рынках за 1990 г. отметили, что большинство стран при ведении бухгалтерского учета придерживаются принципов неизменности методов учета, признания доходов по реализации и учета по первоначальной стоимости. Таблица 3.1 суммирует бухгалтерские стандарты, действующие на восьми ведущих финансовых рынках, и показывает, что сходства в значительной степени превышают различия.

Интервал:

Закладка: