Дмитрий Обердерфер - 365 советов как сколотить капитал в России и достичь финансового благополучия

- Название:365 советов как сколотить капитал в России и достичь финансового благополучия

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Обердерфер - 365 советов как сколотить капитал в России и достичь финансового благополучия краткое содержание

Деньги на службе благополучия в жизни каждого гражданина - это реальность. Применяя подробные рекомендации книги, опираясь на приведенные конкретные примеры, вы можете сделать деньги опорой, надежным фундаментом и поддержкой во всех аспектах вашей жизни.

Эта книга советов о том, как правильно строить планы и претворять их в жизнь, как создать свое состояние, применяя только законные методы, как научиться правильно мыслить, чтобы сколотить свой капитал.

365 советов как сколотить капитал в России и достичь финансового благополучия - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Nasdaq – крупнейшая в США электронная фондовая биржа. На ней представлены приблизительно 3200 компаний. Она стала домом для компаний, занимающих лидирующее положение в различных отраслях бизнеса, в том числе: высокие технологии, розничная торговля, коммуникации, финансовые услуги, транспорт, средства массовой информации и биотехнологии. Nasdaq – это первичный рынок для торговли акциями, котирующимися на этой бирже.

106

Пример:

Вы инвестируете $50 000 на десять лет в 1997 году.

В первом варианте вы это делаете на фондовом рынке Америки через взаимный фонд (аналог паевого фонда, о нем еще будет говориться дальше) в соответствии с индексом S&P 500, во втором варианте – во взаимный фонд в соответствии с индексом Nasdaq и в третьем случае – в европейский хедж-фонд (о хедж-фондах вы узнаете в наших советах дальше).

При инвестировании в данные взаимные фонды все рыночные риски вы берете на себя. При инвестировании в данный хедж-фонд на этот срок сохранность средств, а также минимальный доход (2% годовых) гарантируются одним из трех крупных европейских банков с кредитным рейтингом АА (о рейтингах поговорим позже).

Первый вариант. За 2,5 года, с 1997 года, индекс S&P 500 вырос почти в два раза. Соответственно, сумма составила примерно $100 000. В следующие 2,5 года он вернулся к состоянию 1997 года, сумма составила снова $50 000. В 2007 году, на данный момент, индекс еще не достиг своего исторического максимума в 1551,87 пункта. Предположим, что на данный момент сумма составляла бы $94 500.

107

Пример (продолжение):

Второй вариант. Предположим, что в 1997 году вы вошли в индекс Nasdaq на уровне 1630 пунктов. За 2,5 года Nasdaq вырос до 5048,62 пункта. Для вашего капитала это порядка 309%. Сумма составила $154 500. В следующие 2,5 года индекс упал до 1090 пунктов. Ваши деньги превратились $33 500. Это на 33% меньше ваших первоначальных $50 000. К сегодняшнему дню индекс достиг 2560 пунктов. Для вас это значит, что сумма составляет $78 500.

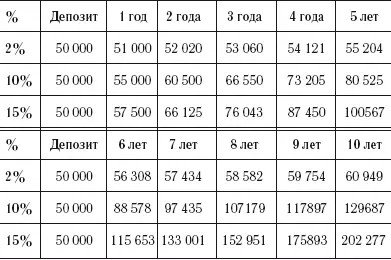

Третий вариант. Что касается хедж-фонда, то его среднегодовая доходность порядка 15%. Те фонды, о которых мы пишем, не давали доходность менее 10% в год. Далее посмотрите таблицу:

При гарантируемой доходности $50 000 за десять лет превратятся в $61 000. Меньше не будет ни при каком раскладе, конечно, если не обанкротится банк-гарант. Но рейтинг АА – довольно неплохой рейтинг по сравнению с фондовым рынком.

Если опираться на среднестатистическую ежегодную доходность, то капитал спокойно может превратиться в $202 000. Если дела пойдут хуже, доходность будет порядка 10% годовых (меньше именно у этих фондов не было). В этом случае капитал составит $129 687.

108

Три разных варианта. В первых двух волатильность очень высокая, а потенциальная доходность – высокая. Волатильность – это изменчивость цен на рынке, статистический показатель, который характеризует тенденцию рыночной цены изменяться во времени. Чем больше изменяются цены вверх и вниз, тем больше волатильность. Высокую волатильность имеют акции, низкую – облигации, недвижимость. В третьем варианте волатильность очень низкая. Потенциальная доходность ограничена стратегией хедж-фондов. Но в третьем случае гарантируются сохранность капитала и минимальная доходность. В этом случае инвестирование с приличной доходностью для коллективных инвестиционных инструментов становится консервативным.

Консервативным инвестированием мы считаем инвестирование, при котором существуют гарантии сохранности капитала надежными гарантами, к примеру, банками, страховыми компаниями или правительством.

В этом примере на данном промежутке времени все варианты прибыльные. Но возможен вариант, когда в первых двух случаях спокойно реализуется рыночный риск, когда изменится стоимость индексов, как это происходило через пять лет после начала инвестирования. В третьем варианте рыночный риск был застрахован при помощи банковской гарантии, хотя во многих хедж-фондах используются маркет-нейтральные стратегии. Но в любом случае застрахован риск потери основного капитала, что является очень важным моментом в управлении капиталом.

109

При разработке личных финансовых планов мы стараемся кроме всего прочего учитывать два вида риска. Это рыночный риск и валютный риск.

Рыночный риск – это изменение стоимости капитала, связанное с изменением стоимости актива. В основном люди инвестируют деньги с целью увеличения стоимости активов и, как следствие, увеличения стоимости капитала. (Вы планируете делать то же самое, скорее всего.) При этом многие смотрят на то, каким образом стоимость этого актива росла в прошлом. Увидев хорошие показатели, потенциальные инвесторы начинают считать данный рост закономерным и почти гарантированным.

Но гарантированную доходность дают только облигации и банковские депозиты. Все остальное, даже если и считается стабильным, является следствием состояния рынка или профессионализма управляющего и по закону не может гарантировать никакую доходность. Также определенный доход могут гарантировать страховые компании и пенсионные фонды в связи с тем, что основная часть их капитала инвестируется очень консервативно. Все остальное – это рынок. Либо движение рынка в целом, либо увеличение стоимости активов с повышением их ценности на рынке, либо спекулятивные стратегии на глобальных, волатильных, рынках.

110

Для того чтобы к определенному сроку реализовывать свои цели, запланированные и просчитанные в финансовом плане, необходимо использовать различные инструменты, инвестируя на различные сроки. Самый лучший вариант – разработать стратегию инвестирования, которая будет включать в себя инструменты различных рыночного риска и доходности.

Это так называемый инвестиционный портфель, который содержит инструменты, отличающиеся по степени рыночного риска и доходности. Общая рекомендация состоит в том, что чем больше вам лет, тем более ваш портфель должен быть заполнен в области консервативных инвестиций. В случае реализации рыночного риска агрессивных инструментов вы будете спокойно пить чай на своей вилле: консервативные инвестиции в этот момент сохранят ваш капитал и будут спокойно кормить вас. В определенный момент вы можете перевести весь капитал в консервативные инвестиции. Это можно сделать, когда вам будет уже неинтересно следить за котировками и рыночной конъюнктурой и тем более переживать за агрессивные инвестиции в моменты просадок.

Читать дальшеИнтервал:

Закладка: