Тило Саррацин - Европе не нужен евро

- Название:Европе не нужен евро

- Автор:

- Жанр:

- Издательство:Издательство АСТ

- Год:2015

- Город:М.

- ISBN:978-5-17-086646-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тило Саррацин - Европе не нужен евро краткое содержание

Выдержит ли Евросоюз грядущий международный экономический кризис? И выдержит ли его одно из главных достижений объединенной Европы – единая валюта?

Почему Германия и другие развитые страны Западной Европы сейчас вынуждены в ущерб себе поддерживать слабые, неэффективные экономики своих «бедных родственников» по Евросоюзу, а также удерживать в рамках курс евро?

И нужны ли были вообще и эта единая валюта, и этот Евросоюз, объединивший страны, разные не только по культуре и национальным особенностям, но прежде всего по уровню развития экономики?

Европе не нужен евро - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

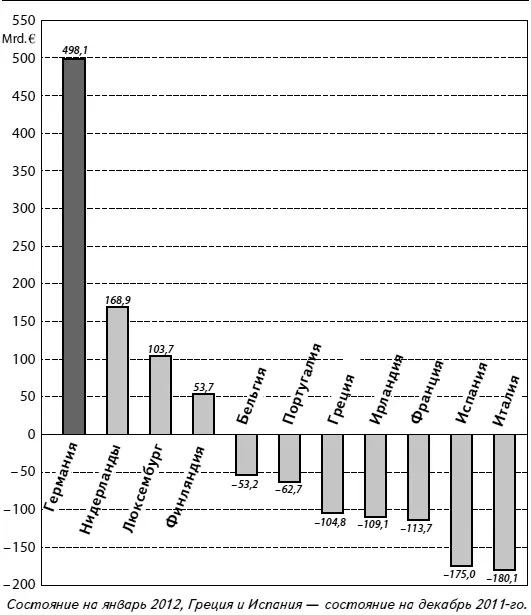

Источник: Виртшафтсвохе от 5 марта 2012-го, с. 22, Коммерцбанк.

Ганс-Вернер Зинн называет возможность брать кредиты TARGET «конструкционной ошибкой евро как общей валюты, которая безжалостно объявила о европейском долговом кризисе. Она приглашает к самообслуживанию некредитоспособных членов Европейского союза за счет более сильных европейских стран, ведет к чрезвычайно высоким внешним долгам, искажает аллокацию капитала и подрывает способность ЕЦБ управлять экономиками стран, в которые поступают дополнительно созданные деньги, с помощью своей основной ставки рефинансирования (ссудный процент)» 34.Зинн ссылается на пример США. Там двенадцать районных центральных банков каждый год в апреле должны оплачивать отрицательные сальдо межрайонного расчетного счета, являющегося аналогом долгов TARGET, бумагами, имеющими золотое покрытие, или другими пользующимися спросом на рынке бумагами с начислением нормальных процентов. Результат: в американской системе сравнимые с долговыми обязательствами TARGET расчетные сальдо районной федеральной резервной системы составляют примерно 2 % ВВП, долговые обязательства TARGET в еврозоне составляют сегодня уже 9 % ВВП. То есть они в относительном плане более чем в четыре раза выше, чем в США 35.

Если бы центральные эмиссионные банки Португалии или Греции были бы американскими округами федерального резервного банка, то они бы не смогли давать кредиты, которые в Евросистеме вызвали появление таких высоких сальдо. Необходимое в системе TARGET предоставление обеспечения долговых обязательств не является сравнимым ограничением.

Неубедительной на этом фоне представляется аргументация ответственного за платежные системы члена правления Бундесбанка Карла Людвига Тиле: «Высшие границы для сальдо TARGET поставили бы под сомнение исполнение платежей через TARGET-2 и ограничили бы возможности экономического пространства» 36.

Но вернемся к примеру Баварского леса из пятидесятых годов. Совершенно абсурдным кажется нам представление, что Центральный земельный банк в Дюссельдорфе профинансировал бы кредитом Центральному земельному банку в Мюнхене избыточный импорт в Баварию. Но точно так действует в настоящее время европейская система TARGET-2.

Когда эти сальдо TARGET-2 снова будут ликвидированы, остается в настоящее время неизвестным. Для Бундесбанка из этого не создается риска до тех пор, пока можно исходить из продолжения существования евросистемы с ее настоящими странами-членами. Но если отдельные страны выйдут или банки там окажутся неплатежеспособными, тогда могут случиться неуплаты долговых обязательств, которые лягут в соответствии с долей в капитале 27 % на Бундесбанк и тем самым на Германию.

Если бы подобные сальдо между национальными эмиссионными банками были бы ограничены, тогда импортерам стран-должников пришлось бы находить кредиты скорее на рынке. Таким образом, сигналы кризиса дошли бы раньше, и ограничение возможности получать кредит на импорт, может быть, скорее бы начало процессы адаптации в странах с избыточным дефицитом доходно-расходного баланса. Бывший президент Бундесбанка и его многолетний главный экономист Гельмут Шлезингер критикует ставшее возможным через систему TARGET-2 дефицитное финансирование без каких-либо последствий и сожалеет: «Совершенно очевидно, что для стран с высокими дефицитами платежного баланса необходимость сокращения дисбаланса отпадает по мере того, как финансирование дефицита становится возможным через систему TARGET-2» 37.

До тех пор пока импортеры в таких странах, как Португалия или Греция, через свои банки могут прибегнуть к увеличению долговых обязательств в системе TARGET -2, кажется, что национальные банки могут прибегнуть к валюте. Благодаря этой созданной евро денежной иллюзии нет сигнального действия уменьшающихся запасов валюты, которое в обычном случае повлекло бы за собой либо согласование валютных курсов, либо ограничительную политику эмиссионного банка, как происходило в прошлые годы.

«Страны с профицитом бюджета, такие как Германия, кажется, де-факто попали с евро в ловушку, так как Евросистема не принимает никаких мер, которые препятствовали бы странам с дефицитами бюджета обращаться к печатанию денег. Таким образом, последним отводится де-факто роль страны с резервной валютой. Как перед концом Бреттон-Вудской системы США, так и сегодня странам GIPS удается таким образом добиться притока капитала из других стран, который подвергает эти страны неконтролируемому риску ответственности» 38.

Ганс-Вернер Зинн наглядно обрисовал проблематику TARGET следующей картинкой: «Короче говоря: если греки хотели импортировать «Мерседес», они просили федеральный банк напечатать деньги и послать их в Унтертюркхайм – в обмен на долговое обязательство, которое они передавали федеральному банку. Когда рынки больше были не готовы финансировать импортные пожелания стран GIPS, эта система оказалась золотым тельцом для поддержания жизненного уровня» 39.

С экономической и правовой точки зрения ответственность через сальдо TARGET можно приравнять к ответственности путем евробондов: в обоих случаях первоначально ответственность соответствует немецкой доле в капитале в 27 % в Евросистеме. Но доля ответственности повышается в той мере, теоретически до 100 %, в какой отпадают содолжники, так как они становятся несостоятельными.

Этой возможности я не предвидел, когда в 1996 г. работал над уже упомянутой книгой о евро. Она тогда не бросилась мне в глаза ни в литературе, ни у сторонников, ни у противников этой идеи. Европейскому центральному банку следует заботиться об обеспечении деньгами, но в его компетенции никогда не должно входить предварительное финансирование дефицитов доходно-расходного баланса стран-членов чуть ли не из открытого счета, и к тому же еще неограниченно.

Разбухшие TARGET-сальдо являются механически сальдированной параллельной бухгалтерской записью к выросшим платежным дисбалансам в еврозоне. По сути, кризис евро – это также внутренний кризис платежного баланса. Он может быть преодолен только через бо́льшую конкурентоспособность стран с дефицитами доходно-расходных балансов. Этим обстоятельством укрепляется глубокий пессимизм, с которым многие обозреватели смотрят на еврозону, и скепсис, которым они сопровождают попытки решить кризис с помощью усиления налоговой дисциплины 40.

Тем временем (весной 2012-го) финансирование дефицитов доходно-расходных балансов южных стран растущими TARGET-сальдо достигает пределов. Такое финансирование дефицитов за счет государственных долгов дается все труднее: кризис государственных долгов южных стран является также признаком растущего нежелания кредиторов финансировать дефициты доходно-расходных балансов покупкой государственных облигаций. Как говорилось выше, пересыхание денежных и кредитных рынков является следствием дефицитов доходно-расходных балансов, которые никто больше не хотел финансировать. ЕЦБ пытается бороться с таким развитием, выдавая банкам кредиты под крайне низкий процент, и одновременно снижает требования к качеству требуемых за эти займы гарантий 41. Все большие опасения за «нарушение предоставления кредитов» в южных странах не являются проблемой денежной и кредитной политики в еврозоне, а неизбежными (и в принципе здоровыми) последствиями неудержимо высоких региональных дефицитов доходно-расходных балансов. Тем временем ЕЦБ разрешает национальным банкам в качестве гарантии за предоставленные кредиты признавать также кредитные претензии банков к предприятиям. В отдельных случаях это может быть целесообразным, но в кризисной ситуации может представлять дополнительную угрозу заинтересованным коммерческим банкам. Этим еще больше повышается потенциал системных рисков 42, и структурные проблемы стран периферии лишь затушевываются, но не решаются. «Это, – как сказал главный экономист Коммерцбанка Йорг Кремер, – могут сделать только сами периферийные страны – и только жесткими реформами» 43.

Читать дальшеИнтервал:

Закладка: