Алла Афонина - Все об ипотеке

- Название:Все об ипотеке

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алла Афонина - Все об ипотеке краткое содержание

Кому выгодна ипотека? Брать или не брать кредит? Какой банк лучше? Какую процентную ставку выбрать? Ответы на эти и другие важные вопросы читатель найдет в книге. Подробно рассматриваются порядок оформления получения ипотечного кредита, процедура покупки квартиры в кредит, а также возможность и условия ипотечного кредитования молодых семей.

Для всех, кто хочет воспользоваться ипотечным кредитом, а также для экономистов, юристов и менеджеров организаций работников банков, занимающихся вопросами ипотечного кредитования.

Все об ипотеке - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Пусть выплаты составляют А рублей в год на протяжении n лет при годовой процентной ставке r. Дисконтированная выплата рублей в конце первого года равна А/(1+r). Дисконтированная выплата второго года составит А/(1+r) 2 и т. д. Получается геометрическая прогрессия с первым членом А /(1+r) и знаменателем 1/(1+ r ). Первоначальная сумма кредита (дисконтированная) составит:

Разделив величину кредита (в нашем случае 20 000 долл.) на выражение (1+r) n r (аннуитетный множитель), получим искомую сумму разового платежа.

Аннуитетный множительзависит от процентной ставки и числа периодов; его можно найти в специальных таблицах.Для срока 10 лет и ставки 10 % он равен 6,144567, так что годовой платеж составит 20000 долл.: 6,14 = 3255 долл. В этой сумме уже есть и проценты, и постепенное погашение основного кредита. Год от года доля процентов снижается.

При третьем способе общая сумма выплат за десять лет будет больше, чем при первом: 32550 долл., а не 31000 долл. Но это справедливо: ведь при третьей схеме выплаты больше смещены к концу срока. Приведенная же стоимость всех выплат оказывается одинаковой и в первой, и в третьей схеме, – 20000 долл. (если дисконтировать по ставке 10 %). А вот при второй схеме ее величина равна 24578 долл., что, явно невыгодно для потребителя.

Вариант 4:непростой, но привлекательный.

Если третья схема типична для западного банка, то первая – для банка российского, озабоченного собственной судьбой больше, чем благом заемщика. Ведь к моменту погашения кредита может не только измениться экономическая ситуация в России, но и исчезнуть сама рыночная экономика. И банк хочет вернуть свои деньги как можно скорее.

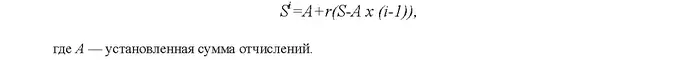

Но заемщику это не очень-то удобно. И некоторые банки устанавливают определенную сумму регулярных отчислений в счет погашения кредита, а на оставшуюся сумму начисляют проценты. При такой схеме образуется некоторый «хвост», погашаемый в конце срока. Например, при сумме кредита в те же 20000 долл. заемщик погашает в течение 9 лет по 1500 долл. (плюс проценты на остаток), а в десятый год платит последние 6500 долл. (плюс годовые проценты по ним). Общая формула:

В этом случае общая сумма выплат будет большей, чем в первой и третьей схемах (при той же приведенной стоимости). Но взамен банк принимает на себя дополнительные риски, связанные как с невозвратом, так и с возможным ростом инфляции: «хвост», погашение которого отложено, обесценится сильнее, чем это было бы при равномерных выплатах.

Что выгоднее заемщику

Первая проблема– соотношение «декларируемой» и реальной ставок.

Банк может манипулировать порядком расчета процентов и получать разные результаты. Для оценки привлекательности нескольких схем посчитаем их приведенные стоимости – при любом осмысленном коэффициенте дисконтирования. В первом приближении выгоднее будет тот вариант, у которого PV ниже.

Вторая проблема– риск изменения процентных ставок (если угодно, риск инфляции). При дисконтировании мы исходим из постоянства процентных ставок на весь период выплат. Но ведь они могут измениться. Если ставки вырастут (деньги начнут обесцениваться сильнее), для вас выгоднее вариант № 4 – с «хвостом»: вам легче уплатить крупную сумму в конце срока, когда она обесценится. Если ставки будут падать, интереснее вариант № 1, где выплаты смещены к началу: их общая сумма при этой схеме оказывается меньше.

Для банка, понятно, выгодность схем формулируется «с точностью до наоборот». Может ли он подстраховаться от невыгодных для себя изменений ставки процента?

Возможен кредитный договор с «плавающей ставкой» – с правом ее пересмотра при изменении уровня инфляции или ставки рефинансирования Банка России. Это опасная для заемщика схема, поскольку влиять на изменения ставки он, видимо, не сможет.

(При рассмотрении схем мы исходили из того, что суммы выплат, предусмотренные договором, не подлежат пересмотру.)

Таким образом, обобщая все сказанное, подведем итоги:

1) приняв решение о необходимости получить ипотечный кредит, подавайте документы не в один банк, а сразу в несколько;

2) учтите, что бывают банки, условия кредитования которых вас не устроят, они не соответствуют вашим возможностям заемщика.

Конечно, ипотека – не дешевое удовольствие. Как видно из вариантов расчетов процентов по кредиту, по мере погашения долга сумма выплат постепенно уменьшается (если только у вас не используется схема с фиксированным размером выплат).

Кроме того, помимо выплаты ежемесячного взноса, оплаты страховки и процентов по кредиту, возникает необходимость в различных дополнительных выплатах – за выдачу кредита, открытие счета, оценку квартиры, и т. п.

Не исключено, что по требованию банка не исключено, что придется заверять нотариально и договор купли-продажи жилья, и договор ипотеки (хотя в данном случае их нужно зарегистрировать).

Однако, несмотря на все те трудности, через которые нужно пройти потенциальному клиенту ипотечного кредитования, намечаются и заметны положительные сдвиги, своеобразный прогресс в сфере ипотечного кредитования. Поэтому количество заемщиков должно возрастать с течением времени.

4.3. Варианты ипотечных программ

Ныне в кредитных организациях действует несколько схем ипотечного кредитования:

1. Заключается трехсторонний договор, стороны которого – продавец, покупатель и банк. Между покупателем и банком существует кредитный договор, по которому банк предоставляет покупателю необходимые денежные средства. В качестве залога возвращения денег выступает приобретаемая недвижимость. Если заемные деньги с начисленными процентами заемщиком не возвращаются, банк вправе обратить взыскание на заложенную недвижимость. Неудобство для покупателя состоит в том, что при приобретении квартиры нельзя использовать «цепочки», т. е. сложные сделки, где участвуют много продавцов и покупателей (на которых настаивают риэлтеры). А квартиры, предназначенная для «чистой» продажи, встречаются очень редко, и стоимость ее бывает выше подобных на рынке недвижимости.

2. Для приобретения новой квартиры покупатель передает в залог банку имеющуюся у него недвижимость, т. е. банк дает ипотечный кредит заемщику под залог именно этой недвижимости, при этом никак не завися от того, какую новую квартиру приобретет заемщик на кредитные средства. Большой плюс в том, что в заложенной квартире можно продолжать жить. За нарушения в оплате кредита или процентов по нему банк также вправе воспользоваться своими правами и забрать у заемщика заложенную квартиру (т. е. старую), но не новую.

Читать дальшеИнтервал:

Закладка: