Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство

- Название:Все о малом предпринимательстве. Полное практическое руководство

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2008

- Город:М.

- ISBN:978-5-476-00305-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство краткое содержание

Организационно-правовые основы деятельности предприятий малого бизнеса,бухгалтерский учет на малом предприятии, налогообложение ПБОЮЛ по общеустановленной системе, упрощенная система налогообложения, учета и отчетности, ЕНВД, анализ применения различных систем налогообложения и их влияния на финансовый результат деятельности малых предприятий.

Обо всем этом и многом другом в книге рассказано подробно и с использованием конкретных примеров.

В издании учтены все изменения российского законодательства, рассказано о новом Федеральном законе от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (действует с 1 января 2008 года).

Все о малом предпринимательстве. Полное практическое руководство - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

В качестве примера можно привести письмо ФНС России от 24 ноября 2005 г. № ММ-6-03/988@ «Об особенностях налогообложения налогом на добавленную стоимость при переходе налогоплательщиков НДС на упрощенную систему налогообложения и на уплату единого налога на вмененный доход и при переходе к общему режиму налогообложения». В этом разъяснении указывается следующее. Если плательщики НДС в соответствующий налоговый период получили авансовые платежи, с которых начислили и уплатили в бюджет сумму НДС, а отгрузку товаров (выполнение работ, оказание услуг) произвели в счет этих авансовых платежей после перехода на «упрощенку», то есть в том периоде, когда они не являлись плательщиками НДС, то права на вычет сумм налога с авансов, у них не возникает.

Согласны с чиновниками и некоторые суды. В качестве примера можно привести постановления ФАС Западно-Сибирского округа от 14 марта 2005 г. № Ф04-995/2005(9027-А27-14), ФАС Северо-Западного округа от 21 февраля 2005 г. № А05-12262/04-22.

В то же время некоторые суды налогоплательщиков в подобной ситуации поддерживают.

Так, ФАС Дальневосточного округа в постановлении от 30 марта 2005 г. по делу № Ф03-А59/05-2/42 указал, что статья 346.25 Налогового кодекса РФ, которая определяет особенности исчисления налоговой базы при переходе с общего режима налогообложения на «упрощенку», не урегулирует вопрос о зачете (возмещении из бюджета) НДС по суммам авансов, полученных в счет предстоящих поставок товаров (работ, услуг). Это дало возможность суду применить правило пункта 7 статьи 3 Налогового кодекса РФ о том, что неустранимые сомнения подлежат толкованию в пользу налогоплательщика. В другом деле суд этого же федерального округа в постановлении от 18 февраля 2005 г. № Ф03-А51/04-2/4441 указал, что Налоговый кодекс РФ не содержит запрета на возмещение НДС, который предприниматель уплатил в бюджет с авансов в установленном законом порядке до перехода на упрощенную систему налогообложения. Поэтому после даты реализации товаров плательщик вправе обратиться, подав соответствующую налоговую декларацию и документы, за налоговым вычетом независимо от того, является он плательщиком НДС или нет.

Аналогичные выводы содержит постановления ФАС Западно-Сибирского округа от 2 мая 2006 г. № Ф04-1971/2006(21971-А27-32) по делу № А27-38315/05-2, ФАС Западно-Сибирского округа от 27 апреля 2006 г. № Ф04-1484/2006(21849-А45-7) по делу № А45-15775/05-12/613.

С 2008 года в спорах поставлена точка. В пункте 5 статьи 346.25 Налогового кодекса РФ четко теперь сказано, что налогоплательщик вправе принять к вычету НДС, уплаченный с авансов до перехода на «упрощенку», если реализация происходит уже после перехода на этот специальный налоговый режим.

Товар отгружен до перехода на «упрощенку», а оплата получена после этого перехода

Возможна ситуация, когда организация отгрузила товары, выполнила работы или оказала услуги в период применения общего режима налогообложения, а оплата за товары, работы, услуги поступила уже после перехода на применение «упрощенки». (Письмо УМНС России по г. Москве от 11 марта 2005 г. № 19–11/15311).

В этом случае по состоянию на 1 января 2007 года на балансе организации будет числиться дебиторская задолженность – дебетовое сальдо по счету 62 «Расчеты с покупателями и заказчиками».

Налог на прибыль, рассчитываемый по методу начисления

Денежные средства, которые поступили после перехода организаций на «упрощенку» в погашение задолженности за отгруженные товары (выполненные работы, оказанные услуги), не учитываются при расчете единого налога (пп. 3 п. 1 ст. 346.25 Налогового кодекса РФ).

ПРИМЕР

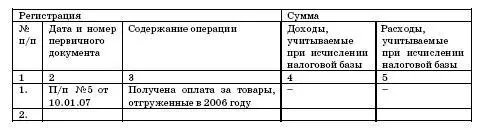

ООО «Гранд» уплачивает налог на прибыль по методу начисления.

В декабре 2006 года ООО «Гранд» отгрузило покупателю партию товаров на сумму 590 000 руб., в том числе НДС – 90 000 руб. (товарно-транспортная накладная № 543 от 28.12.2006 г.). Учетная стоимость товаров составляет 400 000 руб.

Сумма 590 000 руб. была признана в составе доходов при расчете налога на прибыль за декабрь 2006 года.

В январе 2007 года на расчетный счет ООО «Гранд» поступили денежные средства в оплату товаров, отгруженных до перехода на использование упрощенной системы налогообложения (платежное поручение № 5 от 10.01.07 г.). При расчете единого налога эта сумма учитываться не будет.

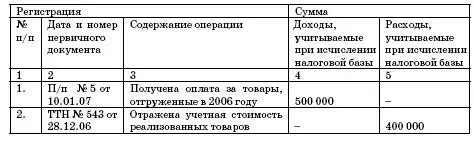

В разделе 1 Книги учета доходов и расходов была сделана запись:

Налог на прибыль, рассчитываемый кассовым методом

Если до перехода на «упрощенку» организация использовала кассовый метод расчета налога на прибыль, то полученную выручку необходимо включать в состав доходов при расчете единого налога.

ПРИМЕР

Изменим условия предыдущего примера.

Предположим, что ООО «Гранд» рассчитывало доходы и расходы в целях налогообложения кассовым методом.

В этом случае выручка от реализации партии мебели не включена в состав доходов за декабрь 2006 года.

Следовательно, ее необходимо учесть при расчете единого налога за I квартал 2007 года. Одновременно в состав расходов включается учетная стоимость отгруженных товаров.

После поступления денежных средств в оплату отгруженных товаров в разделе 1 Книги учета доходов и расходов организации будут сделаны такие записи:

НДС по договорам, в которых предусмотрен особый порядок перехода права собственности

В этом случае при поступлении денежных средств платить НДС в бюджет не нужно, так как момент реализации товаров приходится на тот период, когда организация уже использует упрощенную систему налогообложения и не является плательщиком НДС.

При этом всю сумму поступивших денежных средств организация должна включить в состав доходов, учитываемых при расчете единого налога. Одновременно в состав расходов включается учетная стоимость отгруженных товаров.

Заметьте, что в составе оплаты за отгруженный товар организация получает от покупателя и НДС. Сумма НДС указана в счете-фактуре, который организация выставляет в течение пяти календарных дней с момента отгрузки товара (п. 3 ст. 168 Налогового кодекса РФ). В платежных документах НДС выделен отдельной строкой. Как поступить с этим налогом?

Для того чтобы организация имела возможность оставить НДС себе, она должна переделать договор купли-продажи товара, увеличив стоимость товара на сумму НДС, и внести соответствующие изменения в счет-фактуру и платежные документы. Это наиболее выгодный для организации вариант. Но он возможен только в том случае, если покупатель согласится изменить условия договора.

Читать дальшеИнтервал:

Закладка: