Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство

- Название:Все о малом предпринимательстве. Полное практическое руководство

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2008

- Город:М.

- ISBN:978-5-476-00305-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство краткое содержание

Организационно-правовые основы деятельности предприятий малого бизнеса,бухгалтерский учет на малом предприятии, налогообложение ПБОЮЛ по общеустановленной системе, упрощенная система налогообложения, учета и отчетности, ЕНВД, анализ применения различных систем налогообложения и их влияния на финансовый результат деятельности малых предприятий.

Обо всем этом и многом другом в книге рассказано подробно и с использованием конкретных примеров.

В издании учтены все изменения российского законодательства, рассказано о новом Федеральном законе от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (действует с 1 января 2008 года).

Все о малом предпринимательстве. Полное практическое руководство - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

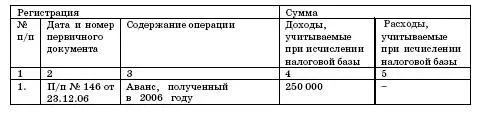

Авансы полученные

Предположим, что до перехода на «упрощенку» организация получила от покупателя аванс в счет будущей отгрузки товаров, выполнения работ, оказания услуг. Если организация была плательщиком НДС, то она обязана была перечислить в бюджет НДС с полученного аванса.

* Подробнее о Книге учета доходов и расходов читайте в разделе 4.6 на с. 338.

Сумму кредиторской задолженности без учета НДС необходимо включить в налоговую базу по единому налогу на дату перехода на упрощенную систему налогообложения, то есть на 1 января 2007 года (пп. 1 п. 1 ст. 346.25 Налогового кодекса РФ). Это положение относится ко всем и не зависит от выбранного объекта налогообложения.

ПРИМЕР

ООО «Гранд» занимается оптовой продажей мебели.

С 1 января 2007 года организация переходит на упрощенную систему налогообложения. В качестве объекта налогообложения будут использовать доходы, уменьшенные на величину расходов.

25 декабря 2006 года ООО «Гранд» получило предоплату в счет будущей поставки товаров в размере 295 000 руб., в том числе НДС – 45 000 руб. (платежное поручение № 146 от 23.12.2006 г.).

В бухгалтерском учете организации были сделаны проводки:

ДЕБЕТ 51 КРЕДИТ 62 субсчет «Авансы полученные»

– 295 000 руб. – отражена сумма полученной предоплаты;

ДЕБЕТ 62 субсчет «Авансы выданные» КРЕДИТ 68 субсчет «Расчеты по НДС»

– 45 000 руб. – отражена сумма НДС, подлежащая уплате в бюджет с полученной предоплаты.

До конца 2006 года организация так и не отгрузила покупателю товары. Поэтому на 1 января 2007 года предоплата в размере 250 000 руб. (295 000 – 45 000) была включена в состав доходов ООО «Гранд».

20 января 2007 года сумма НДС с аванса была перечислена в бюджет.

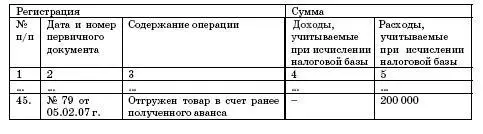

В разделе 1 Книги доходов и расходов была сделана следующая запись:

Регистрация

№ п/п

Дата и номер

первичного

документа

Содержание операции

Сумма Доходы, учитываемые при исчислении налоговой базы

Товары отгружены в счет аванса, полученного до перехода на «упрощенку»

При отгрузке товаров по авансам, полученным до перехода на упрощенную систему налогообложения, организация может выделить НДС в отгрузочных документах и выставить счет-фактуру с указанием НДС. После окончания отчетного периода, в котором произошла отгрузка, организация может подать в налоговые органы декларацию по НДС.

По строке 020 раздела 2.1 указанной декларации будет показана сумма выручки от реализации товаров и сумма НДС, а по строке 340 – сумма НДС, исчисленного и уплаченного в бюджет с полученного аванса. В результате сумма НДС по авансу будет зачтена в счет уплаты НДС с выручки от реализации. Такая операция не противоречит Налоговому кодексу РФ.

В пункте 8 статьи 171 Налогового кодекса РФ говорится о том, что налогоплательщик приобретает право на вычет НДС с аванса, если он исчислил эту сумму. Иными словами, организация должна рассчитать сумму НДС с аванса и указать ее в налоговой декларации. После отгрузки товаров, выполнения работ или оказания услуг, по которым был перечислен аванс, организация может предъявить сумму НДС к налоговому вычету (п. 6 ст. 172 Налогового кодекса РФ).

ПРИМЕР

Используем условия предыдущего примера.

5 февраля 2007 года ООО «Гранд» отгрузило покупателю товары на сумму 295 000 руб. (товарно-транспортная накладная № 79 от 05.02.07 г.). Учетная стоимость товара составила 200 000 руб.

В счете-фактуре была выделена сумма НДС в размере 45 000 руб.

По итогам I квартала 2007 года организация представила в налоговую инспекцию декларацию по НДС, в которой по строке 020 раздела 2.1 была показана выручка в размере 250 000 руб. и сумма НДС в размере 45 000 руб., а по строке 340 – сумма НДС с полученного ранее аванса – 45 000 руб.

В разделе 1 Книги доходов и расходов была сделана следующая запись:

Организация-поставщик, перешедшая на упрощенную систему налогообложения, может заключить с покупателем дополнительное соглашение к договору купли-продажи. В нем будет указано, что с момента перехода на «упро-щенку» организация-поставщик перестает быть плательщиком НДС и поэтому отгрузка товаров должна осуществляться без НДС. В результате этого стоимость товара должна быть изменена в сторону увеличения.

Так как организация-поставщик перестает быть плательщиком НДС, то, по мнению налоговиков, она не может зачесть сумму НДС, рассчитанную и уплаченную в бюджет с аванса.

ПРИМЕР

Изменим условия предыдущего примера.

5 февраля 2007 года ООО «Гранд» отгрузило покупателю товары на сумму 295 000 руб. Так как организация не является плательщиком НДС, то в ее обязанности не входит выставление счетов-фактур.

НДС, рассчитанный и уплаченный организацией с суммы полученного аванса, возместить из бюджета нельзя.

Запись в Книге доходов и расходов будет точно такая же, как и в предыдущем примере.

Несмотря на то, что организация по-разному оформляет отгрузку товаров, финансовый результат от этой операции будет одинаковый в обоих случаях. При этом первый вариант гораздо выгоднее для организации-покупателя, так как на основании счета-фактуры, полученного от организации-поставщика, она может сумму «входного» НДС по приобретенным товарам предъявить к налоговому вычету.

Теперь к изменениям. Статья 346.25 Налогового кодекса РФ обзавелась двумя новыми пунктами 5 и 6.

Пункт 5 определяет, что организации и индивидуальные предприниматели, ранее применявшие общий режим налогообложения, при переходе на упрощенную систему налогообложения выполняют следующее правило. Суммы налога на добавленную стоимость, исчисленные и уплаченные налогоплательщиком с сумм оплаты, частичной оплаты, полученной до перехода на упрощенную систему налогообложения в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых в период после перехода на упрощенную систему налогообложения, подлежат вычету в последнем налоговом периоде, предшествующем месяцу перехода налогоплательщика НДС на «упрощенку». При этом вычет возможен только при наличии документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на упрощенную систему налогообложения.

Надо сказать, что законодатели в данном случае встали на сторону налогоплательщиков. Поправка устраняет давний спор между фирмами и чиновниками. Сейчас налоговики придерживаются мнения, что налогоплательщик не имеет право на вычет НДС, уплаченного с авансов до перехода на «упрощен-ку», если реализация происходит уже после перехода.

Читать дальшеИнтервал:

Закладка: