Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство

- Название:Все о малом предпринимательстве. Полное практическое руководство

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2008

- Город:М.

- ISBN:978-5-476-00305-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство краткое содержание

Организационно-правовые основы деятельности предприятий малого бизнеса,бухгалтерский учет на малом предприятии, налогообложение ПБОЮЛ по общеустановленной системе, упрощенная система налогообложения, учета и отчетности, ЕНВД, анализ применения различных систем налогообложения и их влияния на финансовый результат деятельности малых предприятий.

Обо всем этом и многом другом в книге рассказано подробно и с использованием конкретных примеров.

В издании учтены все изменения российского законодательства, рассказано о новом Федеральном законе от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (действует с 1 января 2008 года).

Все о малом предпринимательстве. Полное практическое руководство - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Минимальный налог составляет 1 % от суммы доходов налогоплательщика.

По итогам налогового периода расходы могут превысить доходы. В следующих налоговых периодах налогоплательщик, выбравший в качестве объекта налогообложения доходы, уменьшенные на величину расходов, имеет право уменьшить налоговую базу (доходы минус расходы) на величину убытка, полученного в результате применения упрощенной системы налогообложения (п. 7 ст. 346.18 Налогового кодекса РФ). Правда, сумма убытка не должна уменьшать налоговую базу более чем на 30 %. Остальная часть незачтенно-го убытка может быть перенесена на следующие налоговые периоды в пределах 10 лет.

Как видите, у каждого объекта налогообложения есть свои плюсы и свои минусы. Так какой же объект налогообложения выбрать?

Если организация (предприниматель) собирается работать без прибыли, убыточно, то ей нужно выбрать «доходы минус расходы» в качестве объекта налогообложения.

Если же организация нацелена на получение прибыли от своей коммерческой деятельности, то ей следует произвести некоторые расчеты, чтобы определить наиболее выгодный объект налогообложения.

Мы хотим предложить вам схему, следуя которой можно определить, какой объект налогообложения больше подходит именно вашей организации (предпринимателю).

Шаг первый.

Выбор объекта налогообложения в первую очередь зависит от величины расходов, которые налогоплательщик может учесть при расчете единого налога.

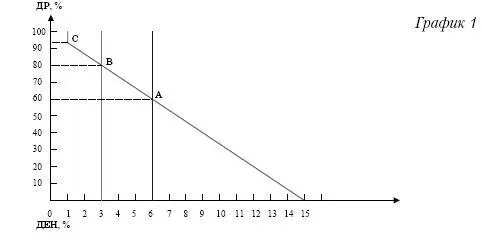

Для иллюстрации наших рассуждений используем график 1. По вертикальной оси графика отложена доля расходов в составе доходов налогоплательщика (ДР), а по горизонтали – доля единого налога в составе доходов (ДЕН).

Рассмотрим сначала вариант, когда организация выбирает в качестве объекта налогообложения доходы, уменьшенные на сумму расходов. В этом случае сумма единого налога зависит только от доли расходов в общей сумме доходов.

Предположим, что расходы налогоплательщика равны доходам. В этом случае доля расходов в составе доходов составляет 100 %:

ДР = Расходы: Доходы Ч 100 % = 100%

Несмотря на то, что разница между доходами и расходами в этом случае равна 0, прибыли нет, налогоплательщику придется заплатить минимальный налог, который составляет 1 % от суммы доходов.

Сумма минимального налога будет равна сумме единого налога в том случае, когда доля расходов (ДР) составляет 93,33 %:

ДЕН = (100 % – 93,33 %) Ч 15 %: 100 = 1 %.

С уменьшением ДР сумма единого налога будет также уменьшаться.

В том случае, если у организации (предпринимателя) не будет никаких расходов (ДР = 0 %), которые бы он смог учесть при расчете единого налога, единый налог составит 15 % от суммы полученного дохода (ДЕН = 15 %).

Зависимость единого налога от доли расходов в составе доходов представлена на графике 1 линией точечного пунктира.

Теперь рассмотрим другой объект налогообложения – доходы. В этом случае сумма единого налога не зависит от величины расходов и составляет 6 % от суммы доходов при любой величине ДР.

На графике 1 – это сплошная черная линия (ДЕН = 6 %).

Она пересекается с линией точечного пунктира в точке А, где ДР = 60 %, а ДЕН = 6 %. Это означает следующее. В том случае, если доля расходов в составе доходов (ДР) налогоплательщика составляет 60 %, ему совершенно все равно, какой выбирать объект налогообложения, так как сумма единого налога все равно будет одинаковой – 6 % от величины полученных доходов (ДЕН).

Если ДР у налогоплательщика меньше 60 % (вправо от синей линии), то ему целесообразно выбирать в качестве объекта налогообложения доходы. Дело в том, что при таком соотношении доходов и расходов доля единого налога (ДЕН), рассчитанного на основании разницы между доходами и расходами, будет увеличиваться с 6 % до 15 %.

Например, если доля расходов (ДР) равна 30 %, то единый налог будет составлять 10,5 % в составе доходов (ДЕН), а в случае, если ДР = 20 %, то ДЕН – 12 %.

В то же время единый налог, рассчитанный с доходов, составляет всего 6 %.

ПРИМЕР

Организация решила перейти на упрощенную систему налогообложения. Для того чтобы выбрать объект налогообложения, бухгалтер проанализировал показатели деятельности организации за год.

Доходы за этот период составили 400 000 руб.

Расходы, которые были осуществлены и оплачены за этот период, бухгалтер разделил на две группы. В первую из них вошли расходы, упомянутые в статье 346.16 НК РФ, а во вторую – те, которые не включены в эту статью.

Кроме того, бухгалтер учел расходы, связанные с приобретением основных средств, пересчитал НДС и т. д.

В результате величина расходов, на сумму которых можно уменьшить величину доходов, составила 200 000 руб.

Доля расходов в составе доходов составляет 50 %:

ДР = 200 000 руб.: 400 000 руб. Ч 100 = 50 %.

Так как ДР меньше 60 %, организации лучше выбрать в качестве объекта налогообложения доходы.

Проверим. Если бы организация платила единый налог с доходов, то сумма налога составила 24 000 руб. (400 000 руб. Ч 6 %). При выборе объекта налогообложения доходов, уменьшенных на расходы, сумма единого налога была бы равна 30 000 руб. ((400 000 руб. – 200 000 руб.) Ч 15 %).

В том случае, если ДР больше 60 %, однозначного ответа на вопрос, какой следует выбрать объект налогообложения, дать нельзя. Сначала необходимо рассмотреть влияние пенсионных взносов на сумму единого налога при использовании в качестве налогообложения доходов организации (предпринимателя).

Для этого сделаем еще один шаг.

Шаг второй.

Сумма единого налога, которую уплачивают налогоплательщики, выбравшие в качестве объекта налогообложения доходы, может быть уменьшена на сумму взносов на обязательное пенсионное страхование, но не более чем на 50 %. Иными словами, величина единого налога может уменьшиться с 6 до 3 % от общей суммы дохода.

На графике 1 этот предел обозначен линейным пунктиром (-) (ДЕН = 3 %).

Линейный пунктир пересекается с линией точечного пунктира в точке В, где ДР = 80 %, а ДЕН = 3 %. Это значит, что для организации (предпринимателя) не имеет значения, какой объект налогообложения выбирать в том случае, если:

– доля расходов в составе доходов составляет 80 %;

– сумма пенсионных взносов равна или больше половины суммы единого налога.

При одновременном выполнении условий сумма единого налога составит 3 % от величины доходов независимо от выбранного объекта налогообложения.

ПРИМЕР

Предположим, что доходы организации за год составляют 3 000 000 руб., а расходы – 2 400 000 руб. Таким образом, доля расходов в составе доходов равна 80 %:

ДР = 3 000 000 руб.: 2 400 000 руб. Ч 100 = 80 %.

Читать дальшеИнтервал:

Закладка: