Владимир Юровицкий - Денежное обращение в эпоху перемен

- Название:Денежное обращение в эпоху перемен

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2007

- Город:М.

- ISBN:978-5-476-00452-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Юровицкий - Денежное обращение в эпоху перемен краткое содержание

Деньги – мощный инструмент цивилизации, и значение их в этом качестве постоянно возрастает. Из средства обмена и накопления богатства они превратились в важнейшую управляющую силу современного мира.

Книга посвящена, прежде всего, электронным деньгам и электронному денежному обращению. Рассматривая исторический путь развития денег, автор показывает неизбежность прихода этих новых денежных форм и прослеживает возможные политические последствия современной революции в области денег.

Денежное обращение в эпоху перемен - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Оказывается, этот вопрос не простой. Например, деньги на срочных счетах не могут быть использованы в данный момент для целей осуществления платежных операций. Они заблокированы соответствующим договором между банком и владельцем срочного вклада и не входят в платежную массу.

Казалось бы, платежная масса есть депозитная денежная масса, ведь только депозитные деньги могут выступать в операциях перечисления денежных средств из банка в банк.

На самом деле все оказывается сложнее. Во-первых, кредитные деньги могут участвовать в платежных операциях без их превращения в депозитные, если платежная операция происходит в рамках одного банка. В небольших банках подавляющая часть банковских операций идет с перечислением денег в другой банк, то есть используются депозитные денежные средства. Но в крупных банках уже значительная часть расчетного обслуживания осуществляется путем внутрибанковских платежных операций, в которых используется уже кредитные деньги.

Объем платежной массы сильно зависит от платежных технологий. Известны две главные платежные технологии – технология денежного поручения и технология денежного требования.

При технологии денежного поручения плательщик дает распоряжение банку осуществить платеж своему контрагенту. Ясно, что в этом случае, если счет контрагента находится в другом банке, используются депозитные денежные средства.

Таким образом, в денежной системе с платежной технологией денежных поручений общая платежная масса равна:

P = D + α K,

где P – платежная масса;

D – депозитная денежная масса; К – кредитная масса;

α– доля платежей, осуществляемых в пределах одного банка. Другая платежная технология – технология платежного требования. При этой технологии сделка осуществляется путем предоставления платежеполучателю права выставить на счет плательщика безусловное платежное требование. Сделка считается исполненной в момент не получения реальных денег, а в момент выдачи платежного требования. Сам реальный платеж может быть осуществлен уже несколько позже.

Очевидно, что в этой платежной технологии платежная масса определяется коммандитной массой денег, то есть:

P = C

Здесь сумма С – это сумма коммандитов счетов, другими словами, общая сумма банковских пассивов (за исключением пассивов центрального банка, который расчетного обслуживания не осуществляет).

Действительно, если у человека есть деньги на счете, то он с чистой совестью выдает денежное требование, ведь как будет осуществлять платеж банк его не касается.

Таким образом, мы видим глубокую связь между платежной технологией и величиной реальной денежной массы.

Но если в денежной системе с технологией платежного поручения кредитные деньги не участвуют в платежах, то возникает резонный вопрос, а какую роль тогда играют кредиты? Ответ прост. Кредиты в этой технологии не увеличивают платежную массу, а лишь увеличивают скорость обращения денег. Действительно, клиент для осуществления платежа должен был бы ждать поступления денежных (депозитных) средств на свой счет. Но вместо этого он берет кредит и осуществляет платеж. Ясно, что обращение денег резко ускоряется, и одна и та же платежная масса может обслужить больший объем платежей за один и тот же период.

В технологии платежного требования кредиты одновременно увеличивают и платежную массу, и скорость ее оборота. Таким образом они используются максимально эффективно.

На Западе применяются обе платежные технологии. Технология платежных требований используется в чековой платежной системе и в технологии платежей по кредитным карточкам.

В России нет ни чековой платежной системы, ни карточных технологий в сколько-нибудь заметном размере. Запрещены в ней и платежные требования. В России платежная технология является исключительно технологией платежных поручений. Таким образом, при одном и том же уровне монетизации (количестве денег на счетах) платежная масса в России будет в разы меньше, чем на Западе. А нехватка платежных средств вызывает кризис неплатежей и кризис в экономике. Именно это мы и имеем в реальности.

Депозитная мультипликация

Мы рассмотрим явление, которое, как нам кажется, еще не привлекло к себе внимания теоретиков в области банковского дела. Это явление называется депозитной мультипликацией. Оно проявляется в банковских системах особого вида.

Ранее мы постоянно говорили о двухуровневых банковских системах, состоящих из центрального банка и всех остальных банков системы, хранящих корсчета (депозиты) в центральном банке.

Но на практике используются и более сложно построенные банковские системы. К примеру, в Соединенных Штатах используется трехуровневая банковская система. Первый уровень в ней составляют банки ФРС – Федеральной резервной системы. Их всего семь, и они выполняют роль коллективного центрального банка США. Следующий уровень составляют федеральные банки. Это банки, которые держат свои депозитные счета в банках ФРС.

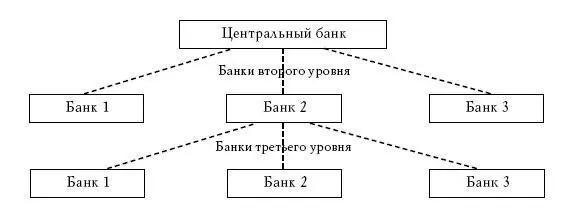

Третий уровень составляют местные банки, которые держат свои депозитные средства в федеральных банках. Таким образом, схема трехуровневой банковской системы имеет вид, представленный на рис. 14.

Пунктирными линиями показаны корреспондентские связи между банками.

Рис. 14. Схема трехуровневой банковской системы

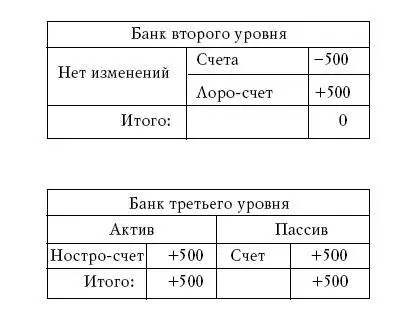

Пусть клиент банка второго уровня сделал перечисления клиенту банка третьего уровня. Тогда эта операция отразится системой Т-счетов:

Мы видим, что при этом ностро-счет, то есть депозит банка второго уровня, не изменился, а депозит банка третьего уровня увеличился. Другими словами, операция обычного перечисления создала новый депозит, и общая депозитная масса денег увеличилась. Как известно, в двухуровневой банковской системе депозитная масса от межбанковских перечислений не изменяется.

Депозит, помещенный в банк третьего уровня, отражается в качестве депозита и в банке второго уровня. А если у нас была бы, к примеру, семиуровневая банковская система, то депозит банка седьмого уровня отразился бы на шести уровнях и дал бы шестикратное умножение депозитов, депозит в банке шестого уровня дал бы пятикратное увеличение депозитов и т. д.

В настоящее время такие многоуровневые банковские системы, связанные корреспондентскими связями, реально существуют. Де-факто долларовая денежная система, рассматриваемая как мировая денежная система, обслуживается такой многоуровневой банковской системой. Действительно, пусть клиент открыл валютный счет в одном из банков России. Если этот банк не имеет генеральной валютной лицензии, то его валютный корсчет должен размещаться в уполномоченном банке, который имеет такую лицензию. Уполномоченный банк может иметь корреспондентские отношения, к примеру, с немецким банком, в котором и хранит свой валютный корсчет. Последний хранит свой долларовый корсчет в одном из американских федеральных банков, а уже последний – в одном из банков ФРС. Так мы и имеем реально многоуровневую банковскую систему по отношению к доллару.

Читать дальшеИнтервал:

Закладка: