Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Название:Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5170-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях краткое содержание

Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Что же касается последнего ключевого аспекта оригинальной парадигмы индексного фонда – фактически гарантированного получения максимальной доли доходности, сгенерированной фондовым рынком, то инвесторы, активно торгующие ETF (учитывая риски правильного выбора секторов и времени для вложений, а также все дополнительные издержки и налоги), не имеют абсолютно никакого представления о том, как будет связана полученная ими доходность с доходностью, заработанной непосредственно рынком. ETF маршируют под другие барабаны, нежели классический индексный фонд.

ETF, или биржевые индексные фонды , детище Нейта Моста [219] В 1990 г. г-н Мост в процессе разработки своей идеи биржевых индексных фондов посетил мой офис в Велли-Фордж, чтобы попросить моей поддержки. Я указал на несколько серьезных недостатков в его концепции, но предупредил, что, даже если он их исправит, это не заинтересует Vanguard, поскольку мы считаем активную торговлю индексными фондами, как и активную торговлю отдельными акциями, заведомо проигрышной стратегией. Как рассказывает г-н Мост, он исправил указанные мной недостатки еще в поезде, по пути в Нью-Йорк. Что было дальше, вы хорошо знаете.

, созданное им больше десяти лет назад, в последние годы значительно увеличили свою долю в общей базе активов индексных фондов, оцениваемой в $570 млрд, – с 9 % в конце 1999 г. до 28 % на сегодняшний момент, хотя в последнее время темпы их проникновения на рынок заметно замедлились. И хотя парадигма биржевых индексных фондов вступает в резкое противоречие с пятью ключевыми принципами, лежащими в основе оригинальной парадигмы индексного инвестирования, сегодня ETF стали силой, с которой приходится считаться.

Активы и денежные потоки

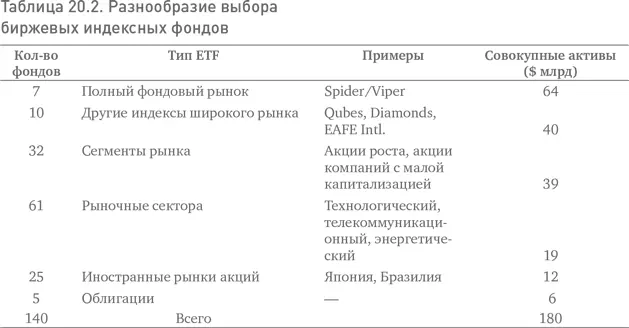

Если посмотреть на конкретные цифры, становится очевидно, как далеко биржевые индексные фонды отошли от оригинальной парадигмы. Как показывает таблица 20.2, сегодня существует широкое разнообразие выбора ETF.

Несмотря на то что активы биржевых индексных фондов, среди которых доминируют фонды на основе относительно широких рыночных индексов, невелики по сравнению с активами традиционных индексных взаимных фондов, они растут с гораздо большей скоростью. Начиная с 1999 г. чистые денежные потоки в ETF составил $150 млрд по сравнению с $114 млрд у традиционных фондов. При этом поток денежных средств в сегментно ориентированные, секторные и международные фонды существенно превысил денежные потоки в фонды на основе индексов широкого рынка. Если в первые годы после появления ETF на индексные фонды широкого рынка приходилось 100 % всего потока денежных средств, в 1999–2003 гг. – меньше половины, то в текущем году эти фонды привлекли только $3 млрд, или 12 % всего потока денежных средств в ETF, в то время как менее диверсифицированные фонды – $22 млрд.

А между тем биржевые индексные фонды широкого рынка, с моей точки зрения, представляют собой единственный случай, когда ETF могут воспроизвести и, возможно, даже улучшить пять ключевых принципов оригинальной парадигмы индексного фонда. Но и то лишь при условии, что они используются как инструменты для долгосрочного инвестирования . Их годовые коэффициенты расходов обычно – но не всегда – немного ниже, чем у традиционных взаимных фондов, хотя комиссии за покупку способны уничтожить любое преимущество. В то время как чисто теоретически их налоговая эффективность должна быть выше, практика до сих пор не подтвердила эту теорию. Дело в том, что долгосрочные инвесторы используют ETF в минимальном количестве. Те же «Пауки» продвигаются их создателями как удобный инструмент для внутридневного трейдинга. Как гласит их реклама, «теперь вы можете торговать S&P500 на протяжении всего торгового дня в режиме реального времени».

Не секрет, что ETF используются в основном активными трейдерами. В настоящее время оборачиваемость «Пауков» достигает 2400 % в год, по сравнению с 25 % у паев традиционных индексных фондов. Оборачиваемость «Кубиков» NASDAQ еще выше – 3700 % (!) в год, и, разумеется, оборачиваемость акций в самих индексах NASDAQ и Dow Jones является существенной. Можно предположить, хотя это только догадки, что примерно 20 % всех активов широко диверсифицированных биржевых индексных фондов типа «Пауков» (приблизительно $12 млрд) держатся более долгосрочными инвесторами, а остальные – арбитражерам и маркетмейкерами, широко использующими короткие продажи и стратегии хеджирования.

Расхождение с оригиналом

Таким образом, $168 млрд из $180 млрд совокупных активов биржевых индексных фондов инвестируются без вышеуказанных преимуществ оригинальной парадигмы индексного фонда. Торговля по всем типам ETF ведется очень активно. Специализированные ETF диверсифицированы только в пределах своих узких областей; портфель акций компаний полупроводниковой промышленности или портфель южнокорейских акций не диверсифицированы в обычном понимании. Хотя сами секторные ETF часто имеют самые низкие коэффициенты расходов среди им подобных, эти коэффициенты могут быть в три-шесть раз выше, чем в дешевых индексных фондах широкого рынка. Более того, такие фонды не только влекут за собой торговые издержки, но и часто продаются как часть активно управляемых портфелей с комиссиями за консультирование на уровне 1 % и больше или как часть совокупных («пакетных») счетов с годовыми комиссиями 1,5–2,0 %. В то время как сами портфели этих фондов имеют гораздо более низкую оборачиваемость, чем портфели их активно управляемых собратьев, их вкладчики обычно оборачивают свои паи с удивительной скоростью в среднем 3000 % в год.

В результате всех этих различий секторные ETF как группа фактически обречены зарабатывать доходность ниже доходности самого фондового рынка. Это отставание, равное сумме всех издержек, оценивается в 1–3 % в год, что намного выше 10–20 базовых пунктов расходов в лучших индексных фондах. Это не пустячная разница. Как бы часто ни высмеивали и не игнорировали это правило, оно остается неизменным: чистая доходность, получаемая секторными инвесторами, равна валовой доходности сектора за вычетом инвестиционных издержек [220] Я должен признать свою долю ответственности за развитие специализированных индексных фондов. Когда в 1992 г. мы создали первые в отрасли индексные фонды акций роста и стоимости, я предполагал, что индексные фонды акций роста будут держаться более молодыми инвесторами, которые стремятся к налоговой эффективности и готовы брать на себя более высокие риски, в то время как индексные фонды акций стоимости – инвесторами более старшего возраста, которым нужен более высокий доход и более низкие риски. Увы, хотя сама идея была замечательная, то, что последовало за ее воплощением в жизнь, меня разочаровало. Интерес инвесторов к этим двум фондам был довольно равномерным на спокойном фондовом рынке середины 1990-х гг. Но в период надувания пузыря инвесторы влили $11 млрд в наш блиставший высокими доходностями индексный фонд акций роста и в четыре раза меньше – $2,8 млрд – в более умеренный фонд акций стоимости. Моя вина .

.

Интервал:

Закладка: