Наталья Ермасова - Государственные и муниципальные финансы: теория и практика в России и в зарубежных странах

- Название:Государственные и муниципальные финансы: теория и практика в России и в зарубежных странах

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Наталья Ермасова - Государственные и муниципальные финансы: теория и практика в России и в зарубежных странах краткое содержание

Представлены теоретические и практические материалы, раскрывающие различные аспекты государственных и муниципальных финансов не только в Российской Федерации, но и в индустриальных странах (Австралия, Великобритания, Германия, Канада, США, Швеция), а также в государствах, которые входили в состав СССР (Армения, Киргизия, Литва, Украина). Показаны различные пути реформирования государственных финансов, системы налогообложения, направления финансовой децентрализации.

Для специалистов финансовых отделов в государственных органах управления, аспирантов и преподавателей, а также студентов, изучающих «Государственные и муниципальные финансы», «Финансы и кредит», «Государственное и муниципальное управление».

Государственные и муниципальные финансы: теория и практика в России и в зарубежных странах - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Налоговое администрирование в Америке трехуровневое. Первый уровень – федеральный. На данном уровне налоги собирает Служба внутренних налоговых доходов (Internal Revenue Service). Второй уровень – уровень штатов. Налоговое администрирование осуществляет налоговая служба штата. Третий уровень – локальный. На данном уровне налоги собирает местная администрация или специальные отделения штатов.

Основными доходными источниками федерального бюджета США является налог на доходы физических лиц (48% всех доходов федерального бюджета в 2000 г., 39,6 % – в 2005 г.), взносы на социальное страхование и в пенсионные фонды (33,8% в 2000 г., 38,6% – в 2005 г.), налог на доходы корпораций (9,6% в 2000 г., 6,6% – в 2005 г.) и акцизы (3,8% в 2000 г., 3,4% – в 2005 г.).

Главными источниками доходов штатов служат фонды социального страхования и пенсионные фонды (25,4% в 2000 г., 25,6% – в 2005 г.), налог с продаж (18,7% в 2000 г., 16,6% – в 2005 г.), налог на доходы физических лиц (17,9% в 2000 г., 16,6% – в 2005 г.), акцизы (9,0% в 2000 г., 8,0% – в 2005 г.) и доходы от использования собственности (9,0% в 2000 г., 0,9% – в 2005 г.), доходы от предоставленных услуг (18,1% в 2005 г.), межбюджетные трансферты (32,5% в 2005 г.).

Основными источниками местных бюджетов являются налоги на имущество (37,4%), доходы от использования собственности (21,6%), прочие доходы (19,4%) и налог с продаж (5,6%).

Налог на прибыль включает в себя три налога:

1) персональный налог на прибыль – налог на доходы физических лиц, а также налог на прибыль некорпоративного бизнеса;

2) налог на прибыль корпораций;

3) налог, берущийся с заработной платы и оклада (платит работодатель).

Существует также специальная система налогообложения доходов (ATM), предполагающая минимальные ставки по налогу на доходы.

В соответствии с налоговым законодательством США доход – это трансакции, которые должны быть обложены налогом (Adjustment Gross Income – AGI). В расчет налога на доходы принимаются во внимание специальные вычеты (Personal Deduction – PD). К ним относятся медицинские расходы, проценты по ипотечному кредиту, проценты по кредиту за учебу в университете или колледже, налоговые выплаты по местному налогу на собственность и по налогам на собственность штата. В целом стандартные вычеты выросли с 1987 г. 2540 долл. на человека в 1987 г. до 10 000 долл. в 2005 г.

Существуют также персональные освобождения от налога (Personal exemptions – РЕ), которые предоставляются в зависимости от возраста, размера семьи, числа детей, например слепым, людям старше 65 лет, многодетным семьям (в 2006 г. – 3300 долл. на человека, в 2000 г. – 2800 долл.).

Предоставляются также налоговые кредиты пожилым (старше 65 лет), инвалидам, налоговые кредиты на каждого ребенка.

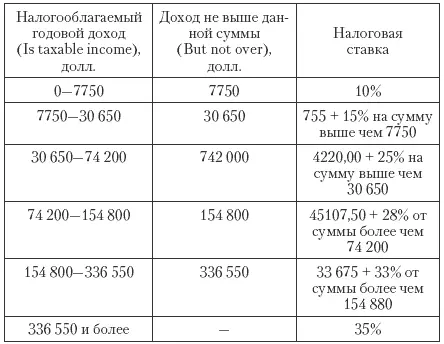

В целом налогооблагаемый доход равняется доходу за минусом персональных освобождений, персональных вычетов, специальных вычетов и налогового кредита. Налоговые ставки по налогу на доходы одинокого человека [135]и семью представлены в табл. 7.30 и 7.31.

Таблица 7.30

Налоговые ставки по налогу на доходы одинокого человека [136]

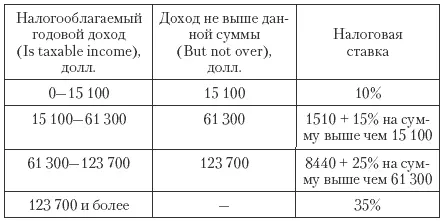

Таблица 7.31

Налоговые ставки по налогу на доходы семейного человека

В США, так же как и в России, действуют специальные ставки налогообложения доходов по дивидендам. В США данный налог составляет: 5%, если регулярная налоговая ставка по налогу на доход для данного человека или семьи оценивается меньше чем 25%; 15%, если больше чем 25%; 28%, если прирост капитала идет за счет коллекционирования.

Налоговые ставки на уровне штатов или локальном уровне устанавливаются различным образом в зависимости от штата. Так, в некоторых штатах определяется общая тарифная ставка (например, в штате Индиана), связанная с федеральным налогом на доходы. Некоторые местные подоходные налоги ограничены специфическим доходом, т. е. берется налог только на заработную плату и жалованье. В 1969 г. в США установили специальную ставку налогообложения – АМТ, которая предполагает только две минимальные ставки налогообложения доходов, но не предусматривает никаких вычетов и освобождений. Это было принято по причине того, что очень многие люди и семьи не платят никакого федерального подоходного налога из-за персональных освобождений и вычетов (большие семьи, люди в штатах с высокими ставками по налогу на собственность, семьи, выплачивающие проценты по ипотечному кредиту).

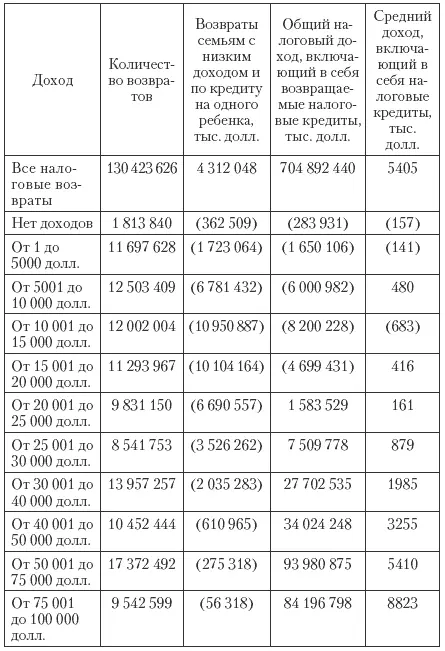

Как показывают статистические исследования Департамента доходов США, число возвратов налоговых отчислений семьям и физическим лицам по налогу на доходы в 2005 г. составило 130 423 626 (табл. 7.32). Например, бедным семьям с доходом от 1 до 5000 долл. в год налоговые возвраты составили 1 723 064 тыс. долл.

Таблица 7.32

Налоговые возвраты по налогу на доходы в 2005 г. [137]

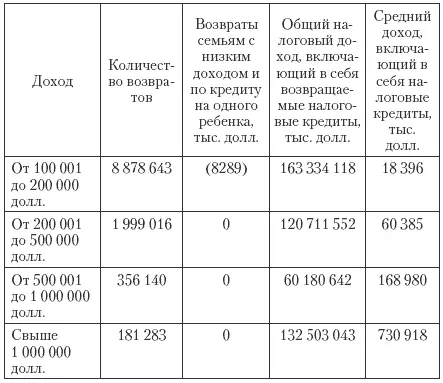

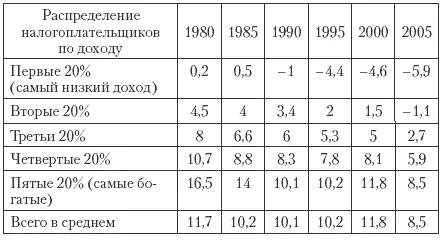

Рассчитывая эффективную налоговую ставку как отношение налоговой базы к доходу можно увидеть, что налог на доходы физических лиц является резко прогрессивным [138](табл. 7.33).

Таблица 7.33

Эффективная налоговая ставка по налогу на доходы физических лиц с 1980 по 2005 г., %

Отрицательные значения в табл. 7.33 показывают, что данному слою населения идут выплаты из Федеральной службы внутренних доходов после оценки их среднего дохода и расчета необходимого прожиточного уровня на каждого члена семьи и ребенка. В целом видно, что в 2005 г. произошло снижение эффективной налоговой ставки, что приводит к снижению бюджетных доходов на федеральный уровень и повышению дефицитности федерального бюджета.

Данному виду налогообложения присущи определенные недостатки. Во-первых, это высокие административные издержки. Так, годовые издержки Внешней службы доходов (Internal Revenue Service – 1RS) составили 9,7 млрд долл. в 2005 г. [139], а административные – 50 центов с каждых собранных 100 долл. Однако в данном случае не посчитаны издержки самих налогоплательщиков по заполнению налоговых форм. Во-вторых, это экономические издержки. Необходимо учитывать влияние данного вида налога на экономические издержки, на различные сектора экономики. В связи с высокими ставками налога на доходы физических лиц идет ухудшение экономической ситуации в стране.

Однако если рассматривать налогообложение по социальному страхованию (в России примером является единый социальный налог – ЕСН), то можно видеть, что эффективная налоговая ставка не так значительно колеблется в зависимости от дохода в отличие от налога на доходы физических лиц. Эффективная налоговая ставка составляла в 2005 г. 8,1-10,3% (табл. 7.34).

Читать дальшеИнтервал:

Закладка: