Ларри Фильямс - Долгосрочные секреты краткосрочной торговли

- Название:Долгосрочные секреты краткосрочной торговли

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:ISBN 5-93855-14-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ларри Фильямс - Долгосрочные секреты краткосрочной торговли краткое содержание

Долгосрочные секреты краткосрочной торговли - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В конечном счете я начал представлять себе теорию работы рынков. В коротких временных промежутках рыночные цены скачут вверх/вниз, перемещаясь выше и ниже точки равновесия, которую я мог бы назвать «средней» ценой. Моей целью стало определить, когда цена становится чрезмерно низкой, а потому должна начать двигаться обратно, к своей средней величине. Это подразумевало, что мне нужно было идентифицировать чрезмерное удаление цены от ее усредненного значения, а затем иметь что-то, что сообщило бы мне о завершении этого движения и о начавшемся возврате назад, к средней цене. Поскольку все это казалось таким легким, я уверовал, что должна быть какая-то общая теория или код, расшифровывающий, как же все это происходит. Я полагал, что должен существовать некий бесспорный основной путь, по которому рынок, более того, все рынки, перемещаются из пункта «А» в пункт «В».

Что я в конечном счете выяснил, так это то, что этот начальный тезис оказался правильным: рынки движутся по определенному пути. Хорошая новость — это когда есть некая закономерность в движении цен из точки «А» в точку «В». Плохая новость — когда эта закономерность неточная. Однако в поведении цен существует некое подобие порядка подобно иностранному языку, он может быть изучен. Потребовалась большая часть моей жизни, чтобы понять основы языка, на котором говорит рынок, и я более чем счастлив помочь вам научиться пользоваться моим волшебным расшифровывающим кольцом.

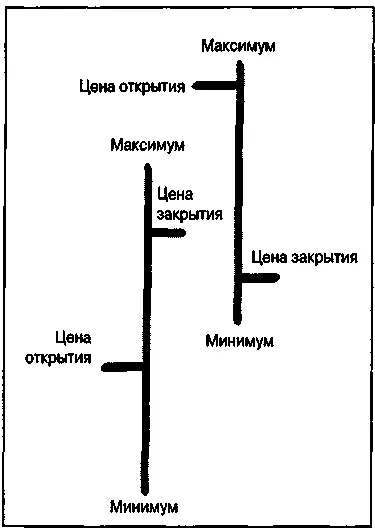

Графическое представление рынка

Если вы уже начали изучение рынков, то знаете, это мир изображений, где преобладают графики. Как показано на рисунке 1.1, обычные графики представляют цену открытия каждого дня горизонтальной чертой на левой стороне каждого бара, а цену закрытия — горизонтальной чертой на правой стороне бара. Самая верхняя точка бара отражает самую высокую цену, достигнутую ценной бумагой или товаром в течение дня, в то время как основание бара представляет, наоборот, самую низкую цену, по которой товар торговался в этот день.

Цена открытия, как вы увидите позже, наиболее важная цена дня. Я обосновал это понятие вместе с Джо Миллером, Доном Саутардом и Куртом Хупером (Curt Hooper), аспирантом военно-морской академии, который в 1966 г. первый из тех, с кем я когда-либо работал, использовал компьютер для получения ответов на поставленные рынком вопросы.

Рисунок 1.1Типичный график, показывающий цены открытия, закрытия, максимумы и минимумы

В то время, как мы были увлечены OBV, нам хотелось получить более надежную формулу, и как только мы узнали, что первоначальная концепция OBV разработана двумя ребятами из Сан-Франциско Вудсом и Вайнолиа (Woods and Vignolia), мы решили, что могли бы найти лучший подход.

Когда мы начинаем строить ежедневные движения цен в виде баров на графике, возникает проблема их прочтения, часто порождая в голове хаос. Графические представления поведения цен на протяжении многих лет «читались» людьми, называющими себя «чартистами». Вообще говоря, до начала 1980-х чартисты были нужны нам примерно так же, как безработный шурин.

Эта братия кропотливо изучила структуры графиков, обнаружила типичные фигуры и дала им названия, например, клин, голова и плечи, вымпел, флаг, треугольник, W-основание и М-вершина, 1-2-3-конфигурация. Предполагается, что эти фигуры отражают борьбу спроса и предложения. Некоторые фигуры указывают на продажу, другие — на процесс покупки профессиональными операторами. Потрясающий материал, но неправильный. В точности такие фигуры можно найти и на графиках, не имеющих в своей основе фактора спроса/предложения.

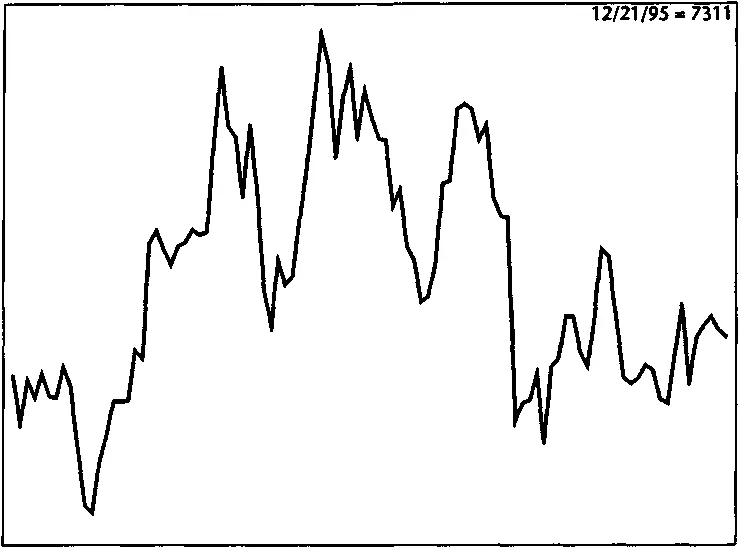

Рисунок 1.2Выпадение орла/решки при подбрасывании монеты на кумулятивной основе.

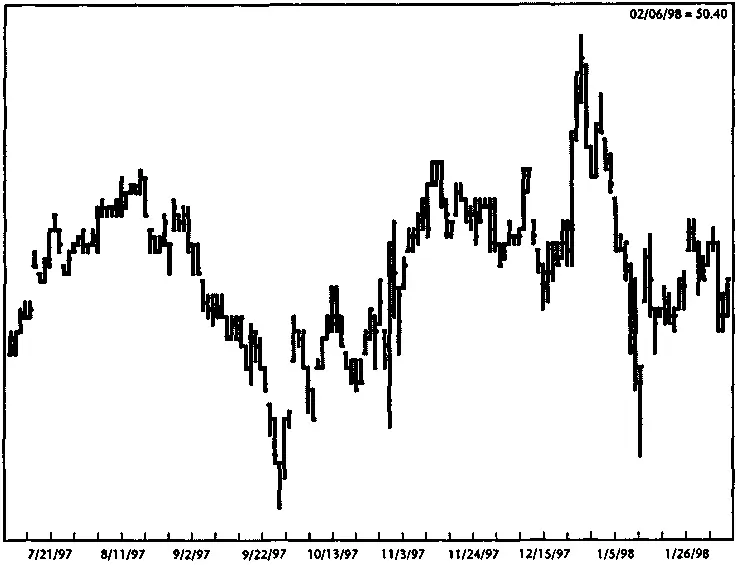

Рисунок 1.2 показывает график 150 подбрасываний старого серебряного доллара, и эта кривая очень напоминает диаграмму цен на свинину. А рисунок 1.3 — что это, график температуры или цены на сою? Кто знает? Что мы знаем, так это то, что графики с нанесенными на них нерыночными данными выглядят точно так же, как и диаграммы поведения ценных бумаг и товарных фьючерсов, и производят те же самые типичные фигуры, которые, как предполагается, подают сигналы на покупку и продажу. Я хочу, чтобы вы с умом подходили к фигурам на диаграммах и оценивали их очень критично.

Чартисты стали называться «техническими аналитиками», заставив гадать по графикам компьютеры. Компьютеры сделали чартистов солиднее, помогли им выглядеть респектабельнее, подобно ученым. И действительно, появилось много книг с названиями типа Новая наука... или Научный подход к... Есть ли настоящая наука в этом безумии?

Честно говоря, я думаю, нет.

Рисунок 1.3Ценная бумага? Нет, ежедневная температура: максимальная, минимальная задень и последнее показание термометра.

Цены не пляшут под дробь волшебного барабана, спрятанного в тайниках шикарной нью-йоркской квартиры и отбивающего ритм, понятный лишь нескольким посвященным. Цены скачут сами по себе, и наши диаграммы становятся беспорядочными, потому что на человеческие эмоции влияют новости и брокеры со своими намеками о предстоящем немедленном буме или обвале.

Неслучайный рынок

Цены на товарные фьючерсы в основном ведут себя как пьяный моряк, блуждающий по улице без малейшего представления куда и откуда он идет. Математики сказали бы, что нет никакой корреляции между прошлым поведением цен и будущими трендами.

И они были бы не правы: некоторая корреляция существует. Хотя тот пьяный моряк шатается туда-сюда и, казалось бы, движется неуправляемо, можно найти ключ к пониманию его безумного поведения. Он пробует дойти куда-то, и как правило, мы можем выяснить, куда.

В поведении цен присутствует большая доля хаотичности, но оно (поведение) далеко от полностью случайного. Если я не смогу доказать это прямо сейчас, в начале этой книги, следующие главы можно смело посвятить изучению, как метать дротики. В случайной игре метатель дротиков обставит экспертов.

Начнем со следующего: если мы подбросим монету 100 раз, 50 раз она упадет орлом и 50 раз — решкой. При каждом очередном броске существует 50-процентная вероятность, что выпадет орел, и такая же вероятность, что выпадет решка. Если, скажем, орел выпал два раза подряд, и мы бросаем снова, шансы, что опять выпадет орел, по-прежнему остаются 50/50. Как вы, вероятно, слышали, монета, игральная кость или колесо рулетки не имеют памяти. Шансы не меняются, поскольку это случайная игра.

Читать дальшеИнтервал:

Закладка: