Дэвид Лукас - Компьютерный анализ фьючерсных рынков

- Название:Компьютерный анализ фьючерсных рынков

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дэвид Лукас - Компьютерный анализ фьючерсных рынков краткое содержание

Относительно недорогой и аккуратной считается, согласно книге «Компьютерный анализ фьючерсных рынков», передача путем высокочастотных сигналов данных фьючерсных бирж. Такие данные передаются через спутники, и такая передача осуществляется с достаточно высокой скоростью. А программное и аппаратное обеспечение довольно недорогое и с каждым годом становится все дешевле, проще в использовании и быстрее. При правильном использовании, компьютеры могут стать как благословенными хранителями времени, так и разрушительными его пожирателями, при их неверном применении. Они дают нам возможность восстанавливать и сохранять практически бесконечное число данных и рассматривать их с различных точек зрения.

Компьютерный анализ фьючерсных рынков - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

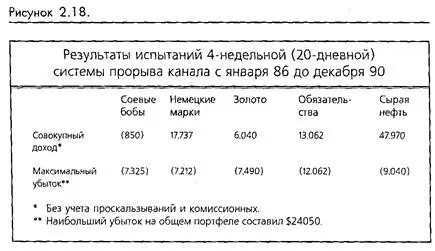

Эта система была обнародована Дончианом в 60-х как "Недельное Правило". Он использовал четырехнедельную временную ось, покупая, когда цены преодолевали четырехнедельный пик, и продавал, когда цены пробивали четырехнедельную впадину. Тестирование показало, что система давала разумную прибыль, несмотря на то что от огромных периодических убытков просто захватывало дух. Как вы понимаете, риск в каждый взятый промежуток времени был практически неограничен и зависел только от размера четырехнедельного диапазона цеп. Из-за того, что система не применяла остановки, на совокупном счете всего портфеля риск был колоссальный. (Смотрите рисунок 2-18.)

Очень популярная и дорогая система, продвигавшаяся в 80-е, была в основном такой же, как и методы Дончиана и Хочхеймера, за исключением того, что временные сетки периодически переоптимизировались для каждого товара. После многих лет очень прибыльной торговли убытки 1988 года были такими серьезными, что многие пользователи формулы были вынуждены прекратить ее использование. В оправдание системы можно сказать, что 1988 год принес несчастье /тля многих методов следования за трендом.

Выбор временных значений

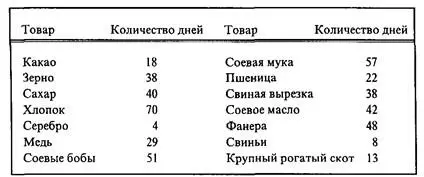

Какое количество дней оптимально для использования в построении системы прорыва канала? Исследование Merrill Lynch Хочхеймера дало следующие оптимизированные количества дней для системы прорыва канала:

Как можно было ожидать, с оптимизированным исследованием эти каналы оказались исключительно прибыльными на шестилетнем периоде тестирования (1970-76). Однако даже с преимуществом оптимизации только 42 процента торгов были прибыльными. Следует также отметить, что убытки были очень значительными и что четырехнедельный канал для серебра произвел 1866 торгов (больше одной торговли за торговый день).

Создать систему прорыва канала с оптимизированными значениями для каждого рынка просто, но по нашему опыту эти системы разваливаются довольно быстро. Как показал в своем тесте метода Дончиана Брюс Бэбкок, одно значение может работать и быть прибыльным на всем портфеле (смотрите Babcock's «The Dow Jones-Irwin Guide to Trailing Systems»). Фактически, за исключением SP 500, система приносила отличные доходы.

Уильям Гэлэчер в своей изумительно остроумной книге "Winner Takes All: A Privateer's Guide to Commodity Trading" протестировал 10-дневную систему прорыва на 10 различных товарах за период 130 недель. Результаты показали, что этот простой 10-дневный канал произвел доход на заслуживающем уважения уровне 24 процентов годовых. (Кстати, мы не знаем издается ли еще книга Гэлэчера, но если вы ее увидите, купите. Это одна из наших любимых работ.)

Лукас, Брорсен и Ирвин тестировали 12 различных торговых стратегий на 12 активно торгуемых рынках за период с 1975 по 1984. Три из тестированных торговых систем были системами каналов. Основная система канала, которую они исследовали, приносила ежегодный доход и имела наивысшую совокупную отдачу (33.4 процента годовых) из всех систем в их исследовании. Направленная Параболическая система была на втором месте, и одна из модифицированных систем канала была третьей. Интересно отметить, что те оптимизированные временные пе--риоды для каналов, которые они опубликовали, существенно отличались от разработанных Хочхеймером в его исследовании.

Наше тестирование и опыт в прорывах канала, который довольно обширен, показывает, что 18 дней -это хороший интервал, который работает на многих рынках на протяжении продолжительных периодов времени. Откровенно говоря, мы придерживаемся мнения, что практически любой интервал из диапазона от 10 до 30 дней будет со временем прибыльным. Убытки будут разными по величине и возникать в разное время в зависимости от изменения этих интервалов.

Понижение риска путем введения нейтральной зоны

Конструктивный путь уменьшения убытков, присущих системам прорыва канала, без того чтобы жертвовать слишком большой частью потенциального дохода, был разработан управляющим денежными средствами нашего знакомого в Южной Калифорнии. Его система использовала различные временные периоды для входа и выхода. Выходные полосы для его метода были укорочены на половину временного периода входных полос. Например, если сигналом к покупке соевых бобов служит прорыв пика последних 20 дней, то внутренние точки канала и точки выхода будут на уровне впадины последних 10 дней. Это дополнение к системе Дончиана имеет преимущество решительного уменьшения общего риска портфеля. Оно также уводит от просто реверсивной природы системы, создавая нейтральную зону, в которой не происходит никакой торговли. Это должно дать эффект уменьшения дерганий на неустойчивых рынках и сохранить большую часть доходов, благодаря ускоренным выходам.

К несчастью для этого управляющего денежными средствами и его клиентов, это изобретение смогло побороть большую часть проблем, связанных с убытками, но не все из них. После нескольких лет выдающейся производительности один из больших убытков, которые являются характерным недостатком канальных систем, собрал свою дань, и этот человек ушел из бизнеса.

Прорыв канала как подтверждение

Мы обнаружили в нашем тестировании, что некоторые типы следующих за трендом вхождений могут быть существенно улучшены, если использовать недавний прорыв канала в качестве подтверждения. В противоположность распространенному мнению, новые пики и впадины не всегда являются плохими местами для вхождения на рынок. Кроме того, если золото растет от $300 до $800, оно все время устанавливает новые пики. Прорыв - это еще один способ убедиться, что тренд сильный. Это кажется особенно эффективным, если прорыв идет как обратный предыдущему прорыву в противоположном направлении, а не просто устанавливается новый пик или впадина.

Индекс товарного канала

(ССI - Commodity Channel Index)

Индекс товарного канала был впервые описан Дональдом Ламбертом в октябрьском номере журнала "Commodities" (Сейчас - "Futures") за 1980 год. Несмотря на 11 -летнюю историю CCI и его присутствие практически во всех программных пакетах, ориентированных на фьючерсы, нам известно немного трейдеров, которые его действительно используют. Мы не знаем почему, но подозреваем, что одной из причин может быть недостаток литературы по этом индикатору, равно как и настойчивость Ламберта в привязывании CCI к теории циклов. Несмотря на ссылки на теорию циклов, первоначальная статья Ламберта, вероятно, все еще самое доступное объяснение того, как использовать CCI.

Читать дальшеИнтервал:

Закладка: