Дэвид Лукас - Компьютерный анализ фьючерсных рынков

- Название:Компьютерный анализ фьючерсных рынков

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дэвид Лукас - Компьютерный анализ фьючерсных рынков краткое содержание

Относительно недорогой и аккуратной считается, согласно книге «Компьютерный анализ фьючерсных рынков», передача путем высокочастотных сигналов данных фьючерсных бирж. Такие данные передаются через спутники, и такая передача осуществляется с достаточно высокой скоростью. А программное и аппаратное обеспечение довольно недорогое и с каждым годом становится все дешевле, проще в использовании и быстрее. При правильном использовании, компьютеры могут стать как благословенными хранителями времени, так и разрушительными его пожирателями, при их неверном применении. Они дают нам возможность восстанавливать и сохранять практически бесконечное число данных и рассматривать их с различных точек зрения.

Компьютерный анализ фьючерсных рынков - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Проблемы ADX: Шипы

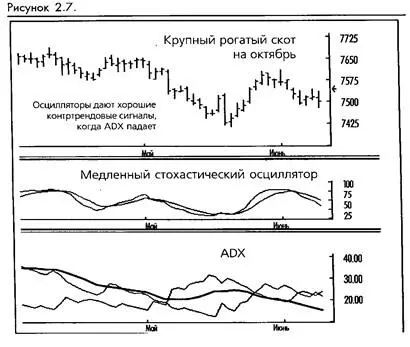

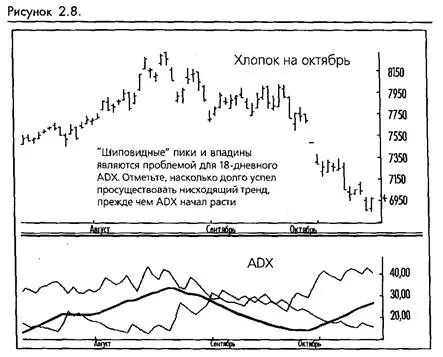

Мы бы оказали медвежью услугу, утверждая, что ADX решит все проблемы, с которыми только может столкнуться трейдер. У ADX есть и свои недостатки. Одна из проблем состоит в том, что на продолжительных периодах (мы предпочитаем 18 дней, как упоминали ранее), которые лучше всего применять на большинстве рынков, ADX вдруг неожиданно меняет направление, принимая форму шипа. Шипы обычно возникают на рыночных пиках, когда цены неожиданно переходят от сильного восходящего тренда к сильному нисходящему. Источником проблемы ADX является то, что он не может правильно распознать новый нисходящий тренд. ADX все еще будет включать в свои вычисления исторический период с сильным движением в положительном направлении, принимая в то же время данные нового периода с сильным движением в отрицательном направлении. В результате конфликта на входе, ADX будет падать некоторое время до тех пор, пока старое движение в положительном направлении не будет вытеснено из данных, и тогда ADX снова начнет расти из-за нового нисходящего тренда. На рынке, который произвел шип, ADX может не предупредить о тренде вовремя, что не позволит поймать большую часть быстрого нисходящего движения. (Смотрите рисунок 2-8.)

Мы попытаемся найти решение этой проблемы. Одна из возможностей заключается в переключении на более короткий период ADX, когда рынок находится на уровне, где можно ожидать появления шипа. Мы заметили, что некоторые рынки часто производят шипы (например, металлы и зерно), в то время как остальные имеют тенденцию производить плоские вершины (казначейские обязательства и ценные бумаги). ADX очень хорошо справляется с плоскими вершинами без таких проблем, которые возникают на шипах. Мы предпочтем воздержаться от любой субъективной классификации рынков, если это вообще возможно, так что мы продолжаем наш поиск более объективных решений. К счастью, рыночные впадины редко имеют форму шипов, и ADX делает очень своевременную работу по определению восходящих трендов в процессе их развития.

Проблемы ADX: Запаздывание

Одна из характеристик ADX, которая может обернуться проблемой, состоит в том, что он немного медленнее, чем многие другие технические исследования. Когда ADX начинает расти, многие индикаторы следования за трендом уже дадут сигнал к вхождению. Например, +DI и -DI пересекутся перед тем, как ADX начнет расти. Более чем вероятно, что во время этого раннего сигнала к вхождению ADX еще падал, таким образом, вхождение придется проигнорировать. На практике, в этой ситуации рост ADX становится сигналом времени вхождения на рынок в направлении тренда. Более быстрое техническое исследование оказывается в состоянии определить направление тренда, а ADX используется для задания времени вхождения. В процессе тренда более быстрые индикаторы могут давать дополнительные сигналы вхождения, которым, если ADX продолжает расти, нужно следовать. Вы обнаружите, что потребуются некоторые размышления и планирование для координации ADX с другими техническими инструментами.

Мы рассматриваем задержку как небольшую цену, которую надо заплатить для избежания дорогостоящих дерганий, которые могут возникнуть в случае вхождения в торговлю во время отклонения ADX. Однако время задержки может быть установлено в зависимости от особенностей рынка и индивидуальных предпочтений трейдера. Несколько рынков имеют большую вероятность находиться в состоянии тренда, чем остальные. Например, рынки валют хорошо двигались на протяжении последних лет. На рынках, которые показали хорошие трендовые характеристики, временной период ADX может быть укорочен для произведения более быстрых сигналов. Если запаздывание на входах вас расстраивает, укоротите период ADX. Если вас расстраивают дергания, сохраните период ADX на уровне 18 дней.

" Задержка не представляет проблемы, когда используется контртрендовая стратегия во время падения ADX.

Дневная Торговля с ADX

Возможно, из-за искажений, вызванных большими разрывами между вчерашним закрытием и сегодняшним открытием, ADX не так хорошо работает, когда применяется к графикам с периодом менее одного дня. Используя 5-минутныЙ график и ADX с периодом 12, разрывы между открытием и закрытием могут быть уничтожены после часа торговли, и ADX даст обычные сведения о силе тренда за первый час. Однако многие дневные трейдеры предпочитают использовать 20-минутные или 15-минутные графики, и в этом случае трудно избежать возможных искажений DMI и ADX, вызванных разрывами между закрытием и открытием.

Чаще всего стандартный 18-дневный ADX может предоставлять ценную долгосрочную информацию, которая помогает в дневной торговле. Дневной трейдер должен обращать внимание на присутствие любого тренда, указываемого растущим ADX, и входить в краткосрочные торги, только если они проходят в том же направлении, что и тренд. Когда ADX падает, краткосрочные торги могут проводиться в любом направлении. Практически любой метод дневной торговли может быть усовершенствован путем проверки вначале ADX для определения существования тренда. (Смотрите рисунок 2-9.)

Короче говоря, мы считаем ADX одним из самых полезных технических индикаторов. Когда мы торгуем по нашим управляющим программам, мы обычно перед проведением дальнейшего анализа первым делом рассматриваем ADX. Мы находим, что мера трендовости, извлекаемая из ADX, является бесценным руководством в выборе лучшей стратегии для каждого рынка. Простая, но очень важная информация , предоставляемая ADX, позволяет увеличить процент наших выигрышных торгов на значительную величину. Многие наши тесты результатов следования за трендом только в случае подъема ADX однозначно демонстрируют его значение и ценность. Ожидание подъема ADX часто означает задержу относительно нашего желаемого времени вхождения, но вера в обязательный успех торговли в совокупности с очевидными преимуществами снижения числа проигрышных торгов являются более важной наградой.

В дополнение к его полезности на входах, ADX может быть исключительным помощником в определении времени выходов с торгов. Важная модель, отмеченная Уайлдером, это возможная кратковременная вершина или дно, предвещаемые пересечением линий +DI, -DI и ADX. Поворотная точка рынка часто возникает с первым поворотом линии ADX вниз, после пересечении ADX снизу вверх сначала +DI, а потом и -DI. Мы согласны с заключением Уайлдера, что этот поворот вниз может стать хорошим временем для фиксации доходов следования за трендом, или по крайней мере, закрытия большинства контрактов, которые являются частью прибыльной мультиконтрактной позиции. (Смотрите рисунок 2-10.)

Читать дальшеИнтервал:

Закладка: