Дэвид Лукас - Компьютерный анализ фьючерсных рынков

- Название:Компьютерный анализ фьючерсных рынков

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дэвид Лукас - Компьютерный анализ фьючерсных рынков краткое содержание

Относительно недорогой и аккуратной считается, согласно книге «Компьютерный анализ фьючерсных рынков», передача путем высокочастотных сигналов данных фьючерсных бирж. Такие данные передаются через спутники, и такая передача осуществляется с достаточно высокой скоростью. А программное и аппаратное обеспечение довольно недорогое и с каждым годом становится все дешевле, проще в использовании и быстрее. При правильном использовании, компьютеры могут стать как благословенными хранителями времени, так и разрушительными его пожирателями, при их неверном применении. Они дают нам возможность восстанавливать и сохранять практически бесконечное число данных и рассматривать их с различных точек зрения.

Компьютерный анализ фьючерсных рынков - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Вычисление направленного движения ( DM - Directional Movement)

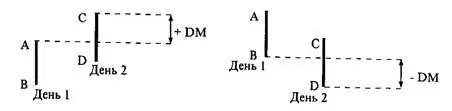

1. Направленное движение - это наибольшая часть сегодняшнего ценового диапазона, находящаяся за границами вчерашнего диапазона.

2. Внешние дни будут иметь как +DM, так и -DM. Используйте больший.

3. Внутренние дни имеют нулевой DM.

4. Предельные дни будут иметь DM, вычисляемый как на диаграммах, показанных выше. Например, для предельного верхнего дня (первая диаграмма) +DM будет разницей между А и верхним пределом, достигнутым на следующий день С.

Вычисление ADX

1. Измерьте направленное движение (DM).

2. Измерьте истинный диапазон (TR - true range), который определяется как наибольшая величина из:

a) Расстояния между сегодняшним пиком и вчерашней впадиной.

b) Расстояния между сегодняшним пиком и вчерашним закрытием.

c) Расстояния между сегодняшней впадиной и вчерашним закрытием.

Поделите DM на TR для получения индикатора направленности

(DI- directional indicator).

DI=DM/TR

Результат может получиться положительным или отрицательным. Если он положительный, то это процент истинного диапазона, который поднялся за день. Если он отрицательный, то это процент истиннго диапазона, который опустился за день. +DI и -DI обычно усредняются на временном периоде. Уайлдер рекомендует 14 дней. Тогда получаем следующие вычисления:

+DI14 = +DM14/TR14 или -DI14 = -DM14/TR14

+DI и -DI - это два из трех значений, обычно показываемых как DMI. Третье - это ADX, получаемый следующим образом:

4. Посчитайте разность между +DI и -DI. DI DIFF=|[(+DI)-(-DI)]|

5. Посчитайте сумму +DI и -DI.

DISUM=|[(+DI)+(-DI)]|

6. Посчитайте индекс направленности движения (DX).

DX=( DI DIFF/ DISUM)*100

100 нормирует значение DX таким образом, что оно попадает между 0 и 100. Сам по себе DX обычно очень волатилен и не показывается.

7. Посчитайте скользящую среднюю DX для получения индекса среднего направленного движения (ADX). Обычно сглаживание происходит по тому же количеству дней, что и вычисление +DI и -DI.

8. Дальнейшее сглаживание может быть произведено вычислением производной ADX типа момента, называемой ранжированным индексом среднего направленного движения (ADXR -average directional movement index rating).

ADXR = (ADX t + ADX t-n) /2

где t - сегодня и t-n - день, с которого началось вычисление ADX.

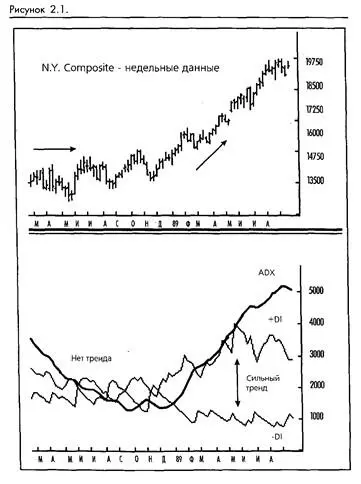

Выводимое на компьютерный экран как осциллятор, направленное движение движется вверх, когда +DI больше -DI. Если +DI меньше -DI, движение направлено вниз. С расхождением двух линий направленное движение увеличивается. Чем больше разница между +DI и -DI, тем больше направленность рынка или тем круче тренд. Уайлдер использовал 14 дней в основе своих вычислений, потому что он считал 14 дней важным полуциклом. Мы думаем, что существуют более оптимальные периоды времени, зависящие от того, что вы собираетесь делать с DMI и ADX.

Исследования DMI на компьютерном мониторе обычно возникают в виде трех линий: +DI, -DI и ADX. (Некоторые программы для удобства представляют ADX отдельно.) Как мы говорили, результаты вычислений DMI нормированы (умножены на 100), так что линии будут колебаться в границах от 0 до 100. Важный индикатор ADX выводится непосредственно из +DI и -DI и измеряет величину тренда рынка. Чем больше ADX, тем более направленное движение рынка имело место. Соответственно, чем меньше ADX, тем движение рынка было менее направленным. Отметьте, что когда мы говорим "направленное" мы можем иметь в виду направление как вверх, так и вниз. ADX не различает растущий и падающий рынки. Важно четко понимать, что ADX измеряет величину тренда, а не его направление. Для ADX является абсолютно нормальным отчетливо расти в то время, как цены падают, потому что своим подъемом он отражает увеличивающуюся силу нисходящего тренда.

Другие осцилляторы, +DI и -DI, показывают направление. Когда +DI пересекается с -DI и уходит выше, то тренд направлен вверх. Когда +DI пересекается с -DI и уходит ниже, то тренд направлен вниз. Чем дальше потом расходятся линии, тем сильнее тренд. (Смотрите рисунок 2-1)

В своей книге Уайлдер также описывает вычисление ранжированного среднего индекса направленного движения или ADXR (average directional moving index rating). Это просто сумма ADX в начале периода (скажем, 14 дней назад) и сегодняшнего ADX, поделенная на два. Это дополнительное сглаживание ADX было сделано Уайлдером для ослабления флуктуаций до такой степени, чтобы ADXR мог быть использован при вычислении по методу сравнения рынков, называемом' Индекс выбора товара (Commodity Selection Index). С нашей точки зрения, ADX был достаточно сглажен изначально и дополнительное сглаживание необязательно. Фактически, для наших целей сглаживание, которое было проведено для получения ADXR, снижает эффективность индикатора.

Тестирование производительности DMI

Было опубликовано довольно немного тестов DMI и ADX. Результаты, как правило, были лучше, чем у большинства других индикаторов. Здесь мы приведем несколько примеров.

Брюс Бэбкок тестировал DMI и описал результаты в своей книге "The Dow Jones - Irwin Guide to Trading Systems" (смотрите рекомендуемую литературу в конце главы). Тестируя DMI, Бэбкок входил в длинную позицию на закрытии, когда общее направленное движение было положительным. Когда общее направленное движение было отрицательным, система, наоборот, вводила в короткую позицию, Результаты тестирования Бэбкока показали, что на пятилетнем периоде 28-дневный DMI был прибыльным на широком диапазоне рынков. Однако внутренние потери были значительными, потому что не применялись остановки. Система, протестированная Бэбкоком, была наиболее простым использованием индикатора, и многие основные правила Уайлдера были нарушены. Важно, что предложение Уайлде-ра об использовании при вхождении ожидания прорыва вершины или дна дня пересечения DI было проигнорировано (мы нашли, что рекомендация Уайлдера относительно вхождения существенно снижает дерган и я). В тестировании Бэбкока доход брался четко на пересечениях, и не предпринимались попытки получения дохода раньше. То, что при таких условиях DMI показал значительный доход, просто изумительно! Несмотря на то, что мы не рекомендуем торговать по DMI таким образом, тестирование Бэбкока показало, что довольно продолжительный DMI мог бы оказаться полезным индикатором задания времени вхождения.

Более реалистический тест/оптимизация был проведен Фрэнком Хочхейме-ром из Men-ill Lynch Commodities. Хочхеймер тестировал два случая: случай 1, который следовал основным правилам Уайлдера, и случай 2, который просто торговал на пересечениях. На большинстве рынков были использованы 11-летние данные. Так как этот тест был еще и оптимизацией, он тестировал +DI и -DI путем независимого изменения количества дней, используемых в каждом из них (то, что мы не рекомендуем делать). Не удивительно, что случай 1, который следовал предложению Уайлдера о вхождении в покупку или продажу на уровне пика или впадины предыдущего дня, оказался более прибыльным. Оптимизация периодов DI показала, что лучшие временные интервалы лежали в диапазоне от 14 до 20 дней. Наше независимое тестирование ADX на разных наборах данных подтверждает прибыльность этого диапазона от 14 до 20 дней с наилучшими результатами, показанными на 18 днях.

Читать дальшеИнтервал:

Закладка: