Дэвид Лукас - Компьютерный анализ фьючерсных рынков

- Название:Компьютерный анализ фьючерсных рынков

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дэвид Лукас - Компьютерный анализ фьючерсных рынков краткое содержание

Относительно недорогой и аккуратной считается, согласно книге «Компьютерный анализ фьючерсных рынков», передача путем высокочастотных сигналов данных фьючерсных бирж. Такие данные передаются через спутники, и такая передача осуществляется с достаточно высокой скоростью. А программное и аппаратное обеспечение довольно недорогое и с каждым годом становится все дешевле, проще в использовании и быстрее. При правильном использовании, компьютеры могут стать как благословенными хранителями времени, так и разрушительными его пожирателями, при их неверном применении. Они дают нам возможность восстанавливать и сохранять практически бесконечное число данных и рассматривать их с различных точек зрения.

Компьютерный анализ фьючерсных рынков - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Простые скользящие средние

Простая скользящая средняя вычисляется путем сложения и усреднения набора чисел, представляющих действия рынка на определенном промежутке времени. Вычисление обычно включает цены закрытия, но также может вычисляться из пиков, впадин или среднего всех трех. Старейшая точка данных отбрасывается с появлением новой, следовательно, средняя "скользит" и следует за рынком. Линия, соединяющая дневные средние, будет сглаживать недавние рыночные колебания.

Набор, представляющий большое количество прошлых данных, создаст гладкую линию. Например, график показывает 50-дневную скользящую среднюю. (Смотрите рисунок 2-42.) Как видите, большую часть времени цены находятся по одну или другую сторону от скользящей средней. Также, когда тренд развивается, скользящая средняя приобретает наклон в направлении тренда, показывая нам его силу.

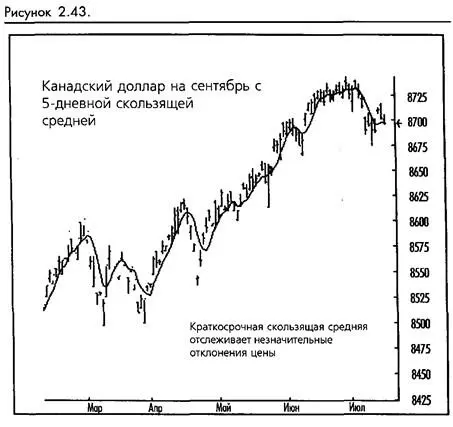

Более долгосрочные скользящие средние сгладят все второстепенные флуктуации и покажут только более долгосрочные тренды. Краткосрочные скользящие средние покажут более краткосрочные тренды в ущерб долгосрочным. Уменьшенный набор данных, представляющий только более свежие данные, создаст более чувствительную линию. График, показывающий 5-дневную скользящую среднюю, перекрывает тот же график для 50-дневной средней, 5-дневная отражает данные значительно точнее, следуя за каждым небольшим изменением цены. Краткосрочные тренды просто увидеть, а тренды, которые стали очевидны благодаря 50-дневной средней, значительно сложнее определить. (Смотрите рисунок 2-43.)

Долгосрочные и краткосрочные скользящие средние имеют каждая свое применение и свои недостатки. Несмотря на то, что 50-дневная скользящая средняя остается с трендом, она всегда остается в отдалении от реальных цен и изменяет направление значительно реже, чем цены. На практике, базирующаяся на скользящей средней такой длины торговая система будет медленно входить и выходить с рынка. Медленное вхождение упускает существенную часть начала тренда, а медленный выход жертвует большую часть дохода. С другой стороны, 5-дневная скользящая средняя быстро входит и выходит, но не гармонирует с основным трендом и также часто оказывается на неверной стороне рынка, как и на правильной.

Другое интересное свойство простых скользящих средних (и многих других технических исследований такого типа) состоит в том, что на них также действуют старые цены, которые выбрасываются из усреднения, как и новые. Неожиданный поворот скользящей средней может означать, что повернули свежие цены. Также это может означать, что свежие цены ведут себя относительно нейтрально, но существенные цены были выброшены с другого конца данных. Это не обязательно плохо. В конце концов, назначением скользящей средней является сглаживание данных. Но к этому эффекту следует быть готовым. Этот феномен может иногда объяснить то, что кажется необъяснимым изменением скользящей средней или другого индикатора.

Взвешенные скользящие средние

Простая скользящая средняя присваивает одинаковый вес каждой цене, используемой в сериях данных. Некоторые трейдеры, веря в то, что свежие цены важнее более старых (и, вероятно, с целью частично преодолеть проблему с данными, описанную выше), предпочитают создавать скользящие средние, которые быстро реагируют на свежие данные и медленно - на старые. Взвешенные скользящие средние отводят большее значение более свежим данным путем придания различного веса ценам каждого дня. Это обычно делается при помощи умножения самых последних данных на некое заданное число (например, количество точек данных, используемых в скользящей средней), добавления результата к общим вычислениям, а затем умножения следующих менее свежих данных на меньшее число и так далее. Линия, полученная в результате, будет лучше откликаться на недавнюю рыночную активность, чем простая скользящая средняя.

Экспоненциальные скользяшие средние

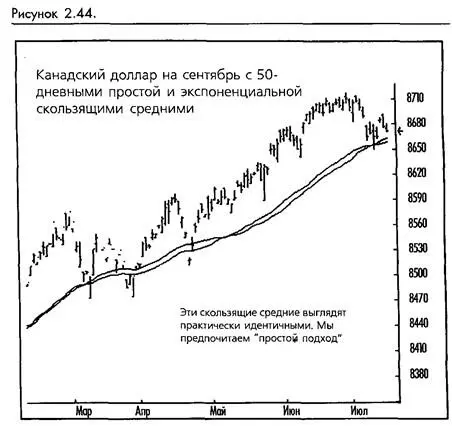

Простые и взвешенные скользящие средние могут откликаться только на данные определенного диапазона, выбранного для вычисления. Экспоненциальная скользящая средняя придает большее значение последним рыночным действиям так же, как и взвешенная скользящая средняя. Однако экспоненциальная скользящая средняя продолжает учитывать все точки данных, ничего не отбрасывая, 5-дневная экспоненциальная скользящая средняя обычно включает более 5 дней данных и может включать данные за всю историю фьючерсного контракта. Фактически, эти скользящие средние могут быть лучше идентифицированы их настоящими "сглаживающими константами", так как количество дней данных в вычислениях одинаково для так называемой 5-дневной средней и 10-дневной средней. Экспоненциальное вычисление может иметь нежелательное свойство, проявляемое в различии между скользящими средними в зависимости от выбора начальной точки, 5-дневная экспоненциальная скользящая средняя трейдера А может отличаться от такой же у трейдера В, если они начали свои вычисления в разные даты. Для практичес- ких целей эти два значения, вероятно, будут достаточно близки, чтобы одновременно пересечь 20-дневную скользящую среднюю, но уверенности в этом нет. Так как наша задача состоит в описании практического применения индикаторов, а не их вычислений, мы опустим формулы. Подробности экспоненциальных вычислений довольно многочисленны и хорошо описаны в предыдущих работах, на которые мы ссылались. (Смотрите рисунок 2-44)

Несмотря на кажущуюся изощренность взвешенных и экспоненциальных скользящих средних, практически каждый тест, который мы видели или проводили самостоятельно. показывал превосходство простой скользящей средней над прочими в смысле торговых результатов. Наше собственное исследование показывает, что взвешивание данных для подчеркивания недавних событий делает индикатор чрезмерно чувствительным, сводя таким образом на нет первичное назначение сколь- зящей средней - сглаживать действия рынка. Взвешенные и экспоненциальные скользящие средние генерируют больше торгов на узких, находящихся в торговом диапазоне рынках, чем простые скользящие средние.

Результатом обычно являются дорогостоящие дергания. Это должно подтверждать теорию, которой мы долго придерживались: любой метод вхождения, являющийся результатом невразумительных вычислений, несет больше отрицательных моментов, чем положительных. Фьючерсная торговля является больше искусством, нежели наукой, и математическая изощренность не гарантирует прибыльности метода.

Читать дальшеИнтервал:

Закладка: