Будущее банкинга

- Название:Будущее банкинга

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Будущее банкинга краткое содержание

Будущее банкинга - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

На этом мы завершаем рассмотрение важнейших инструментов, которыми необходимо овладеть в современном мире Интернета для непрерывного обслуживания клиентов. Теперь давайте посмотрим на предоставление банковских услуг в мире будущего.

Создание банка, который «всегда готов»

Для любого банка главной задачей станет овладение технологиями, которые лежат в основе вербальной и визуальной связи с банковскими системами и услугами.

В новом мире видео через Интернет клиент опять сможет встретиться с банковским служащим лицом к лицу, чтобы обсудить финансовые вопросы. И он сможет сделать это, находясь на сколь угодно большом расстоянии от банка, через совместимый с Интернетом домашний телевизор высокой четкости, персональный компьютер или устройство мобильной связи следующего поколения с видеосвязью отличного качества.

Устанавливая соединение с банком, клиент всегда будет иметь возможность видеть банковского служащего, разговаривать с ним, использовать сенсорные технологии и голосовое управление в режиме 24x7x365.

Что касается банковского бэк-офиса, то здесь возникают следующие вопросы.

• Как направить звонок наиболее подходящему специалисту?

• Обладает ли этот специалист необходимыми знаниями и навыками обслуживания клиентов, а также внешними данными и хорошими манерами?

• Что делать с рассерженными клиентами, жестикуляцию которых мы теперь сможем непосредственно наблюдать?

• Должен ли банк предоставлять возможность видеосвязи в режиме 24x7x365?

• Как это повлияет на офшорный аутсорсинг и написание сценариев?

• Как защитить работников банка от использования их фотографий для изготовления поддельных паспортов или водительских удостоверений?

Все вышесказанное означает очевидное: розничным банкам придется в корне пересмотреть свои представления об оказании услуг через Интернет. Принимая во внимание тот факт, что клиент теперь обладает инструментами дистанционной идентификации, имеет неограниченный доступ к видеосвязи, пользуется интерфейсом с сенсорными технологиями и голосовым управлением в режиме 24x7x365, банкам необходимо очень тщательно продумать процесс и структуру предоставления услуг с помощью цифровых средств.

Это означает создание банка, который «всегда готов», для общества, которое «всегда на связи».

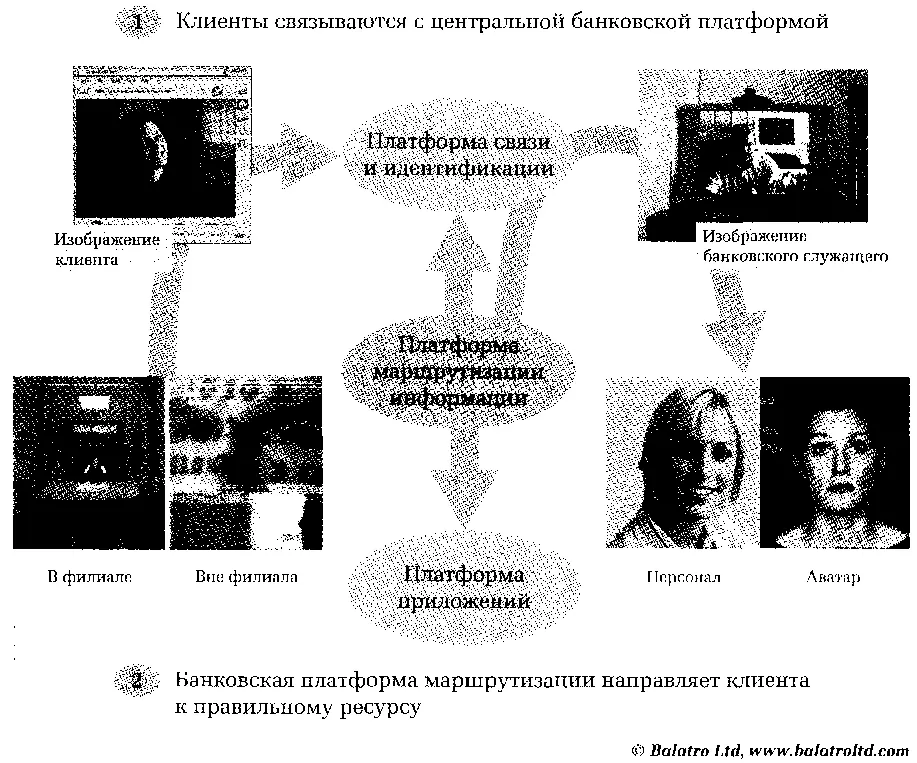

На рисунке 14.2 изображена архитектура банка, который «всегда готов».

В основе архитектуры лежат три основные платформы.

1. Платформа связи и идентификации.

2. Платформа маршрутизации информации.

3. Платформа приложений.

Платформа связи и идентификации

В основе платформы связи и идентификации лежит единый узел связи для онлайнового и офлайнового доступа к банковским услугам как клиентов, так и персонала.

Любые соединения с банком будут устанавливаться через этот узел: внешние соединения с клиентами через их стационарные и мобильные устройства связи, такие как телевизоры и сотовые телефоны, и внутренние соединения с персоналом филиалов и центров телефонного обслуживания. Подобно тому как VoIP в 2005 году стал главным стержнем для построения внутренних банковских сетей, так в течение следующих пяти лет основой для всех соединений станет Интернет.

Платформа связи и идентификации является аппаратно-неза-висимой, потому что в основе работы любого устройства будут лежать

Источник: Balatro Ltd, фотографии любезно предоставлены ABN AMRO и AT&T.

Рисунок 14.2. Архитектура банка, который «всегда готов»; воспроизведено с разрешения Hewlett-Packard

Будущее банкинга. Мировые тенденции и новые технологии в отрасли

одни и те же стандарты. Итак, сформулируем основные цели, которым будет служить платформа связи и идентификации.

1. Распознавание используемого устройства и определение способа представления информации.

2. Идентификация клиента, запрашивающего доступ к банковским услугам, и подтверждение подлинности его личности.

В основе распознавания устройств будут лежать протоколы доступа, ключевой технологией по-прежнему останется Интернет (Internet2 и IPv6), но при этом все устройства — телефоны, телевизоры, лэптопы или другая цифровая техника — будут предоставлять высококачественную видеосвязь.

Идентификация личности станет осуществляться с помощью используемых банком систем идентификации и авторизации, в основе которых будет лежать использование биометрических данных, а также информации и/или микросхем.

Кроме того, платформа связи и идентификации сможет определять местонахождение клиента с помощью сигналов, испускаемых микросхемами в банковских карточках или других устройствах. В результате потребитель, который «всегда на связи», будет получать инициативные предложения от банка, который «всегда готов», и банковский узел связи сможет регулярно связываться с клиентом для автоматических предупреждений, инициативных предложений и телефонных консультаций по сложным финансовым вопросам или условиям кредитования на основе банковской базы данных и местоположения клиента. На мой взгляд, самый забавный пример — когда клиент выходит из казино и ему тут же поступает предложение о кредите, благодаря чему он сможет при желании вернуться обратно. Именно такой уровень интеллектуального обслуживания здесь имеется в виду. Таким образом, бесконтактный локальноориентиро-ванный маркетинг — предложение ипотеки, когда клиент посещает агентство недвижимости, или предложение ссуды на покупку автомобиля, если клиент заходит в автосалон, — не просто возможное, а неизбежное направление будущего развития.

После идентификации личности клиента платформа связи и идентификации передает звонок на платформу маршрутизации информации.

Платформа маршрутизации информации

Эта платформа будет получать данные об идентификации и об устройстве связи, анализировать историю взаимодействия клиента с банком за последнее время — как бесконтактное локальноориентированное, так и обычное обслуживание — и затем направлять клиента к наиболее подходящему служащему, который может быть как автоматизированным аватаром, или видеороботом, так и человеком.

Служащий банка сможет видеть клиента, и перед глазами обоих будет один и тот же экран с данными. В формировании этого экрана будут участвовать все приложения банка и все его системы через платформу приложений. Платформа маршрутизации информации, помимо прочего, будет собирать всю информацию, имеющую отношение к контактам, трансакциям, действиям и взаимодействиям клиента, и отображать ее на экране банковского работника в интегрированном виде. Полученная в результате информация будет доступна для обозрения только служащему, поскольку она призвана помочь ему в перекрестных продажах, маркетинге и обслуживании потребностей клиента в ходе данного конкретного соединения. Все должно быть тщательно продумано и организовано таким образом, чтобы обеспечить поддержку банковскому служащему в общении и обслуживании клиента.

Читать дальшеИнтервал:

Закладка: