Тимур Беликов - Минные поля проектного финансирования. Пособие по выживанию для кредитных работников и инвесторов

- Название:Минные поля проектного финансирования. Пособие по выживанию для кредитных работников и инвесторов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2009

- Город:Москва

- ISBN:978-5-9614-1050-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тимур Беликов - Минные поля проектного финансирования. Пособие по выживанию для кредитных работников и инвесторов краткое содержание

Минные поля проектного финансирования. Пособие по выживанию для кредитных работников и инвесторов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

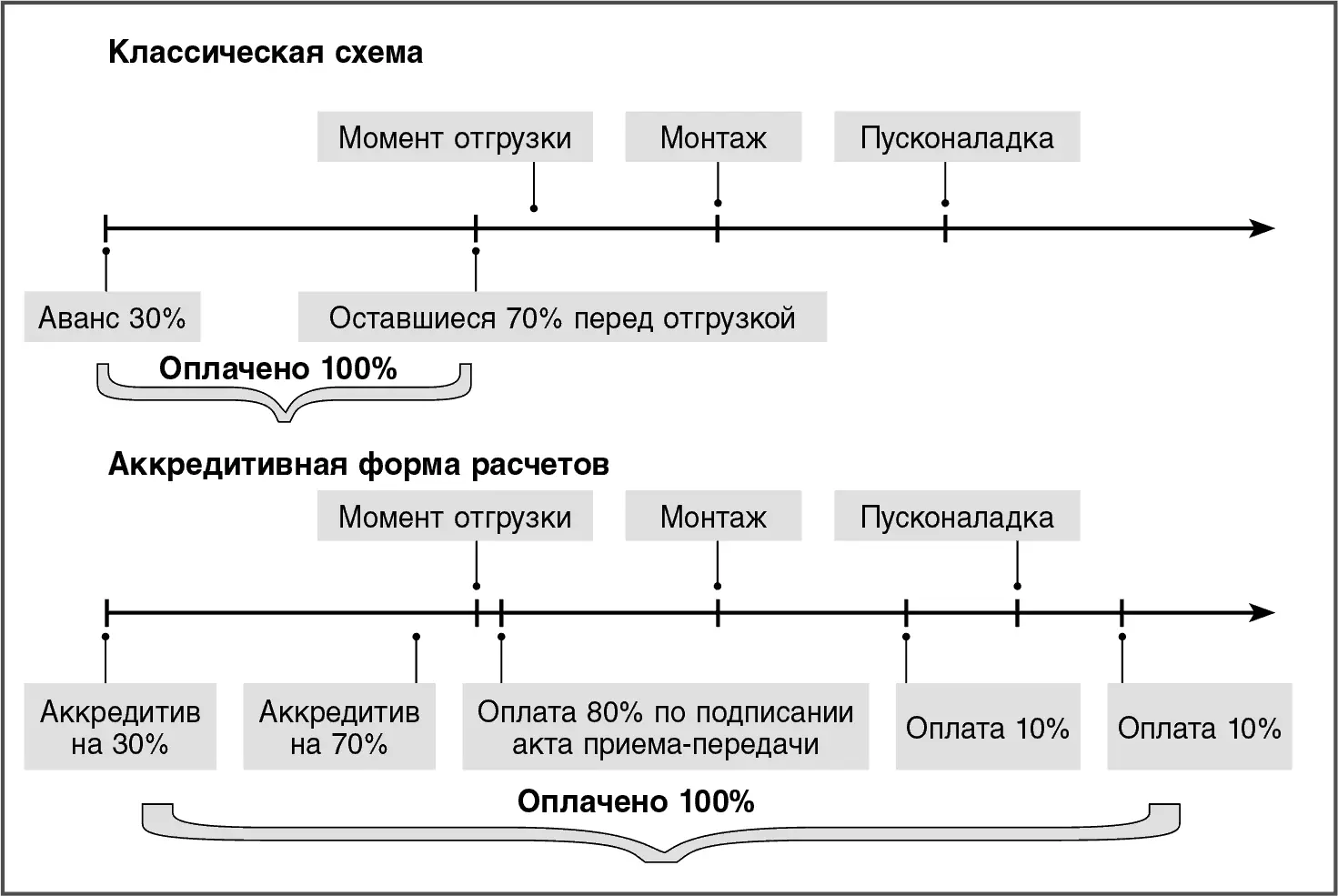

Еще 10 % поставщик получает после окончания монтажа оборудования и последние 10 % – после успешного запуска производственной линии. Таким образом, у покупателя появляется реальная гарантия того, что поставщик не получит кредитные деньги до тех пор, пока не исполнит свои обязательства по контракту.

Такая схема расчетов значительно снижает контрактные риски инвестиционной фазы проекта и, соответственно, кредитные риски финансирующего банка.

Кроме того, предложенная схема помогает снизить процентную нагрузку заемщика на инвестиционной фазе, так как ставка процента по кредиту, выданному на формирование покрытия по аккредитиву [24], до момента ухода денег со счета покрытия в банке-эмитенте аккредитива составляет, как правило, не более 1,5–3,0 % годовых. Плюс в некоторых случаях к ней добавляется плата за подтверждение аккредитива первоклассным западным банком в сумме еще где-то 1,0–2,5 % годовых от фактической суммы аккредитива. В любом случае это значительно меньше стандартных 11–13 % годовых в валюте в случае авансирования поставщика за счет обычного кредита и отказа от предложенной схемы [25].

Раз уж мы коснулись темы аккредитивов, то коротко стоит упомянуть о наиболее часто встречающихся видах аккредитивов.

Аккредитивы бывают:

• отзывные (в практике встречаются редко, так как их можно отозвать) и безотзывные;

• покрытые и непокрытые. Покрытые аккредитивы – те, по которым сформировано покрытие за счет собственных или заемных средств покупателя (физически деньги перечисляются на специальный банковский счет покрытия по аккредитиву). Есть, правда, определенная путаница в терминах: если покрытие по аккредитиву не переводится в исполняющий банк, а остается на счете покрытия в банке-эмитенте, то для продавца такой аккредитив все равно считается непокрытым;

• подтвержденные и неподтвержденные. В случаях, когда банком-эмитентом по аккредитиву выступает не очень известный/надежный банк, поставщик может настаивать на подтверждении аккредитива, например, первоклассным западным банком. Фактически это означает, что другой первоклассный банк дает гарантию, что если банк-эмитент по каким-либо причинам не сможет исполнить свои обязательства, то их исполнит подтверждающий банк. За это подтверждающий банк берет свою комиссию (как правило, от 1 до 2,5 % годовых в зависимости от кредитного рейтинга банка-эмитента аккредитива). Понятно, что требовать подтверждение аккредитива Сбербанка, ВТБ или Газпромбанка – это только возлагать дополнительные расходы на заемщика (покупателя). Поэтому часто удается убедить поставщика в нецелесообразности несения покупателем этих дополнительных расходов.

Еще одним большим преимуществом организации подобной схемы расчетов является возможность снизить эффективную ставку кредитования для заемщика на весь срок кредитования за счет привлечения целевого фондирования западного банка под покрытие национальных экспортно-кредитных агентств (ЭКА). Такая возможность существует в тех случаях, когда в рамках инвестиционного проекта предполагается импорт иностранного оборудования, техники, животных или наем иностранного генерального подрядчика.

6.5.2. Экспортно-кредитные агентства (ЭКА)

С целью стимулирования развития собственной экономики большинство развитых иностранных государств создает экспортно-кредитные агентства, в чью задачу входит поддержка местных компаний, которые поставляют свою продукцию на экспорт или строят объекты за рубежом, например в России. Такие агентства поддерживают прежде всего известных у себя в стране производителей, имеющих положительную деловую репутацию (например, немецкое ЭКА Euler Hermes с удовольствием предоставит страховое покрытие в пользу компании Westfalia Separator или Holmer Maschinenbau, но не факт, что представит покрытие для поддержания какой-нибудь малоизвестной фирмы Roga & Kopyta GmbH.)

Эта страховка покрывает политические и макроэкономические риски, связанные с предоставлением местным банком долгосрочного кредита банку, находящемуся в другой стране, но не риски кредитования самого проекта. Например, если Deutsche Bank даст целевой кредит Газпромбанку на финансирование строительства цеха по производству йогуртов, поставщиком оборудования по которому будет немецкая компания Westfalia Separator, то риск-тейкером (risk taker) [26]для Deutsche Bank станет Газпромбанк. Таким образом, Deutsche Bank устанавливает риск не на проектную компанию, а на российский финансирующий банк (в нашем примере Газпромбанк). Соответственно, чем выше будет кредитный рейтинг российского банка, тем дешевле будет для него стоимость кредита. Если проект по каким-либо причинам окажется провальным и заемщик объявит дефолт, Газпромбанк все равно должен будет погасить кредит перед Deutsche Bank по установленному графику и страховка ЭКА тут ничем никому не поможет. А вот если рухнет вся российская экономика вместе с госбанками или произойдет революция, в результате которой все национализируют и покажут Западу большой пролетарский кукиш, то вот тогда экспортно-кредитное агентство вернет Deutsche Bank застрахованную часть кредитных средств по условиям страхового соглашения (как правило, не более 95 % политических и макроэкономических рисков от 85 % суммы контракта). Хотя еще большой вопрос, что рухнет раньше: российская экономика или какое-нибудь ЭКА на фоне мирового финансового кризиса…

Вообще мы сейчас живем в другой финансовой реальности, в которой уже совершенно непонятно, что есть дорого и что есть дешево. В реальности, в которой титаны мирового финансового рынка, казавшиеся незыблемыми, банкротятся, национализируются, ищут пути спасения. А какие гарантии дает наличие высокого кредитного рейтинга, если за неделю до дефолта Leman Brothers имел кредитный рейтинг А2 (Moody’s), что на две ступени выше суверенного кредитного рейтинга России? Впрочем, я отвлекся…

Итак, наличие страховки ЭКА позволяет иностранному банку предоставить более дешевый кредит российскому банку (как правило, на 1–1,5 % годовых) за счет покрытия экспортным кредитным агентством политических и макроэкономических рисков страны и кредитного института со стороны покупателя. Надо сказать, что до начала финансового кризиса совершенно не обязательно было наличие покрытия ЭКА для того, чтобы привлечь западное фондирование для сделки. Иностранный банк мог предоставить прямой целевой кредит российскому банку на финансирование проекта без покрытия ЭКА, просто такой кредит стоил соответственно на 1–2 % годовых дороже для российского банка, так как иностранный фондирующий банк дополнительно закладывал в ставку кредитования указанные выше страновые риски. Однако в условиях кризиса почти все иностранные банки отказались от предоставления фондирования российским банкам без покрытия ЭКА.

Читать дальшеИнтервал:

Закладка: