Джон Богл - Руководство разумного инвестора. Единственный надежный способ инвестировать на рынке ценных бумаг

- Название:Руководство разумного инвестора. Единственный надежный способ инвестировать на рынке ценных бумаг

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2007

- Город:Москва

- ISBN:978-5-8459-1557-3, 978-0-470-10210-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джон Богл - Руководство разумного инвестора. Единственный надежный способ инвестировать на рынке ценных бумаг краткое содержание

Автор книги, Джон Богл, создатель первого в мире индексного фонда, накопил достаточно статистических данных, чтобы убедить читателя в преимуществах именно такого вида инвестирования.

Руководство разумного инвестора. Единственный надежный способ инвестировать на рынке ценных бумаг - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Инвесторы уделяют неоправданно мало внимания затратам на инвестирование. Особенно легко недооценить их значение из-за трех факторов: 1) множество затрат скрыты (расходы на операции с инвестиционным портфелем, ускользающие от внимания авансовые выплаты, налоги на полученную прибыль); 2) высокая прибыльность участия в инвестиционных фондах во время подъемов на фондовом рынке (в 1980-х и 1990-х годах, когда доходность фондового рынка достигала 17,5 % годовых, средний фонд предлагал вкладчикам непомерную – и при этом совершенно неадекватную – прибыль в размере 15 %); и особенно 3) сосредоточение инвесторов на быстром доходе и упущение из виду разорительного влияния операционных затрат в долгосрочном периоде.

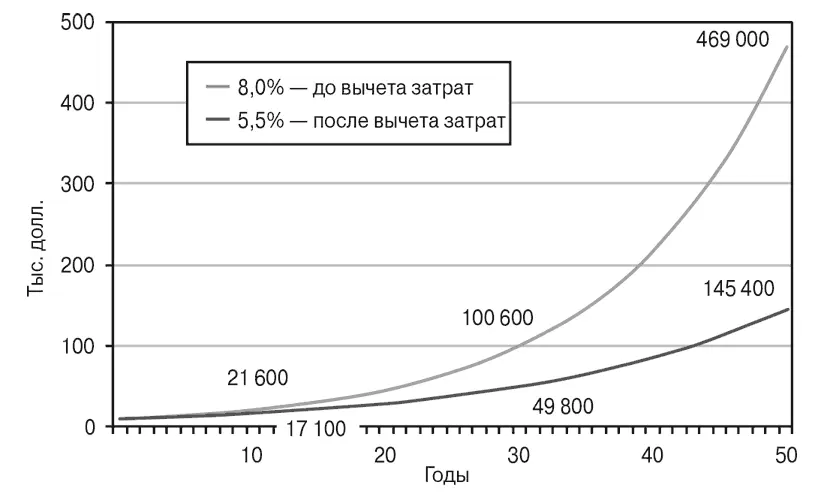

Приведем пример. Предположим, что общая доходность фондового рынка составляет 8 % годовых в течение пятидесяти лет. Да, это долго, но инвестиционный период сейчас еще больше – 65 и даже 70 лет для человека, который начал работать в возрасте 22 лет, сразу же занялся инвестированием и работает, скажем, до 65-летнего возраста. Затем он продолжает инвестировать еще в течение приблизительно двадцати или более лет. Допустим, что стоимость участия в среднестатистическом инвестиционном фонде составляет минимум 2,5 % в год. В результате чистая годовая прибыль составит всего лишь 5,5 %.

Исходя из данных условий, подсчитаем доход от инвестирования 10 тыс. долл. за 50-летний период (рис. 4.1). Прибыль от вложений на фондовом рынке составит 469 тыс. долл. – замечательная иллюстрация действия системы сложных процентов в длительном инвестиционном периоде. В начале периода график показывает прибыль в размере 5,5 % годовых, что не особенно отличается от ситуации на фондовом рынке в целом. Но постепенно эти две кривые начинают расходиться, и в итоге разница между ними огромна. В конце продолжительного периода прибыль, накопленная фондом, составит лишь 145 400 долл., что отличается от прибыльности самого рынка на впечатляющую сумму в 323 600 долл.

10 тыс. долл. вложений дают прибыль в размере 469 тыс.… или 145 400 долл. Куда же подевались еще 323 600 долл.?

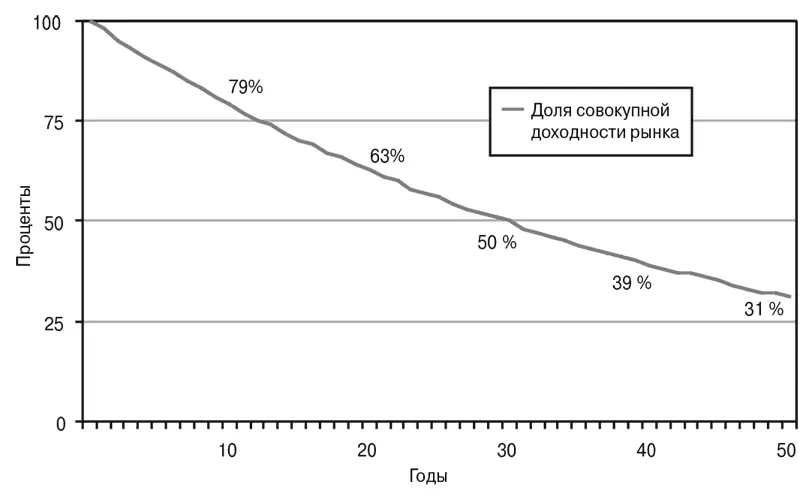

В инвестиционной сфере время не лечит раны. Оно только ухудшает положение дел. Когда речь идет о прибыли, время на вашей стороне. Но если дело касается затрат, оно – ваш враг. Представьте, насколько доходность инвестирования 10 тыс. долл. снижается с каждым годом (рис. 4.2). К концу первого года ценность вашего капиталовложения снизится примерно на 2 % (сравните 10 550 и 10 800 долл.). Через десять лет исчезнет 21 % (17 100 вместо 21 600 долл.). Через тридцать лет – уже 50 % (49 800 вместо 100 600 долл.). А к концу инвестиционного периода затраты поглотят примерно 70 % потенциального накопленного дохода от простого владения портфелем ценных бумаг.

Рис. 4.1. Магия сложных процентов, тирания сложных затрат: прибыль на 10 тыс. долл. вложений за пятьдесят лет

Рис. 4.2. Тирания сложных начислений: последствия отставания от рынка на 2,5 % в долгосрочном периоде

Итак, что мы имеем? Инвестор, вложивший 100 % своего капитала и принявший на себя 100 % риска, получил в результате лишь 31 % рыночной прибыли. Система же финансового посредничества, которая свои собственные средства не инвестировала и не рисковала ими, присвоила себе львиную долю этой прибыли – 70 %. Это демонстрирует то обстоятельство, – пожалуйста, никогда не забывайте о нем! – что в долгосрочном периоде тирания сложных затрат сильнее магии сложных процентов. Включите этот математический факт в число непоколебимых правил простой арифметики, о которых мы упоминали раньше.

Тирания сложных затрат сильнее магии сложных процентов.

Но хватит теории и гипотетических примеров. Давайте рассмотрим действие этого принципа в реальном мире. В течение четверти века, с 1980 по 2005 год, доходность фондового рынка, в соответствии с индексом Standard & Poor’s 500 (S&P 500), составляла 12,5 % годовых. Доход от участия в паевом инвестиционном фонде – лишь 10 %. Эта разница в 2,5 % была вполне предсказуема, учитывая нашу примерную оценку стоимости участия в фонде – 3 %. (Запомните: доход инвестора равен доходности рынка минус затраты.) Проще говоря, наши фондовые менеджеры, будучи во главе инвестиционной цепи питания, присвоили себе “излишек” доходности рынка. Фондовые же инвесторы, неизбежно будучи на нижней ступени пищевой цепи, остались при совсем небольшой доле прибыли.

Но не все инвесторы понесли подобные потери. Они могли запросто отдать предпочтение простому индексному фонду, привязанному к индексу S&P 500. Такой фонд действительно давал прибыль в размере 12,3 % годовых в данном периоде – т. е. инвестиционные затраты уменьшили доходность рынка лишь на 0,2 %. Как мы видим, разница в прибыльности индексных фондов и обычных инвестиционных фондов составила 2,3 % годовых.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Сноски

1

Помните, что индексный фонд может состоять из некой группы компаний, или из всего фондового рынка, или даже из довольно экзотического набора акций, например товарно-сырьевых компаний или рынка недвижимости. Сегодня при желании вы можете вложить свои деньги в индексные фонды с поистине широчайшим уровнем диверсификации – как по всем США, так и в масштабах глобальной экономики. – Здесь и далее примеч. авт., если не указано иное.

2

Эти накопления измерены в номинальных долларах, без учета долгосрочного снижения их покупательной способности, которое составило примерно 3 % в год с начала XX века. Если использовать реальные доллары (с поправкой на инфляцию), прибыль снижается с 9,5 % до 6,5 %. Следовательно, инвестирование одного доллара принесет владельцу соответственно 1,88, 3,52, 6,61, 12,42 и 23,31 долл. за указанные периоды.

3

Формулировка “созидательное разрушение” (creative destruction) принадлежит Йозефу Шумпетеру, см. его книгу “Капитализм, социализм и демократия”, написанную в 1942 году.

4

Цит. по: Пейн Т. Избранные сочинения / Под ред. М.П. Баскина. М.: Изд-во АН СССР, 1959. С. 21–64. Пер. с англ. Ф.Ф. Вермель. – Примеч. ред.

Читать дальшеИнтервал:

Закладка: