Ларс Твид - Психология финансов

- Название:Психология финансов

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ларс Твид - Психология финансов краткое содержание

Профессиональное инвестирование обычно сводится к вопросу нахождения хорошей стоимости по низкой цене. Вы можете, например, купить стоимость, подождать, когда ее цена повысится, затем продать ее и получить свою прибыль.

Цены финансовых инструментов все время меняются, и хотя они стремятся приблизиться к стоимости, если отклонялись от нее на какое-то время, они также перемещаются вследствие других причин.

Эта книга посвящена как раз таким некоторым «другим причинам». Она о том, как психология может вызывать движения цен финансовых активов.

Лapc Твид родился в Копенгагене в 1957 году; магистр технических наук; бакалавр наук в области управления бизнесом; работал трейдером производных финансовых инструментов, портфельным менеджером и инвестиционным банкиром. В 1996 году основал массовую Интернет-компанию The Fantastic Corporation (www.fantastic.com). Он также директор хеджевого фонда European Focus (www.provalue.ch). Он написал или выступил соавтором нескольких книг, включая «Бизнес-циклы» (Business Cycles, изд. Harwoood Academic Publishers) и «Передача данных — технология и бизнес» (Data Broadcasting — the Technology and the Business, изд. John Wiley & Sons). Сейчас Ларс Твид, его жена и дети живут в Цуге, Швейцария.

Психология финансов - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

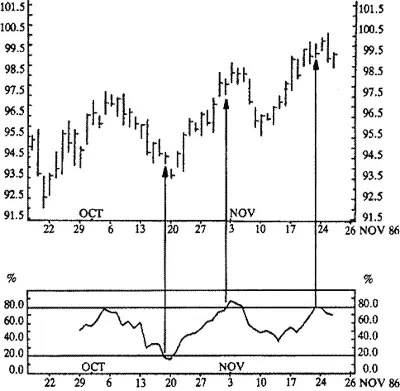

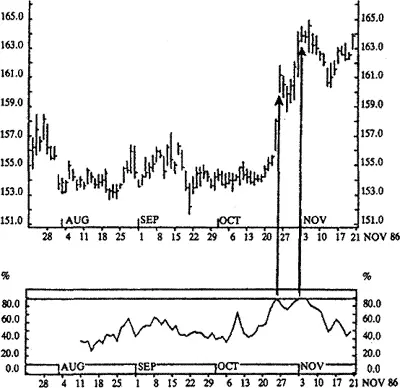

Рисунок 49 Фьючерсные контракты на казначейские облигации. Рисунок показывает ежедневные цены фьючерсов на казначейские облигации в сравнении с индикатором ROC (10-дневный). Как показано, торговля на перекупленном или перепроданном рынке обычно происходит на следующий день после возникновения сигнала. Явления, подобные этим, означают, что 10-дневный индикатор ROC полезен в краткосрочном расчете времени этих контрактов.

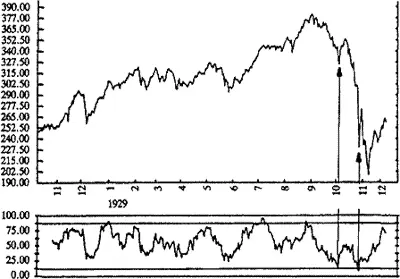

Формула также отлично работает для проведения исторического анализа рынков акций. Если бы компьютеры существовали в 1929 году и формула ROC использовалась бы при х=14 дням, она была бы идеальным инструментом расчета времени. Рисунок 50 показывает эффект индикатора в момент истины, когда выстроилась конфигурация «голова и плечи», после чего начался медвежий рынок.

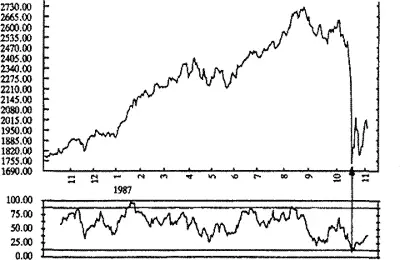

Когда чудовище рассвирепело в 1987 году, многие уже имели компьютеры, и они могли видеть, что резкое падение прекратилось, когда индикатор ROC достиг 10 (рис. 51), тот же самый уровень, что и в 1929 году (рис. 50).

Рисунок 50 Промышленный Индекс Доу-Джонса 1928–1929. Во время краха 1929 года рынок был дважды перепроданным, когда индикатор 14-дневный ROC достиг 12.5 и 10 соответственно.

Рисунок 51 Промышленный Индекс Доу-Джонса 1986–1987. Как и в 1929 году, паника прекратилась, когда 14-дневный индикатор ROC достиг 10.

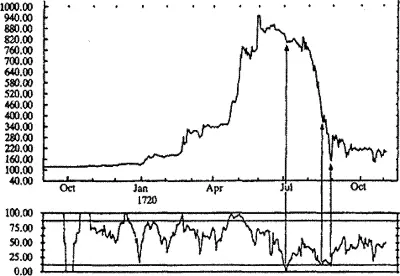

Но, что более удивительно, индикатор функционировал в той же манере, как и тогда, когда лопнул пузырь для компании Южного Моря в 1720 году. Как показано на Рисунке 52, падение прекратилось только на тех точках, в которых индикатор говорит о перепроданности рынка.

Рисунок 52 «Компания Южного Моря» в 1719–1720. 14-дневный индикатор ROC показывает, как «Компания Южного Моря» останавливалась в своем падении трижды, когда была «технически перепродана». Из-за не вызывающей возражений господствующей позиции компании на фондовом рынке в то время было бы разумно провести сравнение с фондовым индексом. Чрезвычайные значения ROC в сентябре/октябре 1719 года имели место благодаря тому, что индикатор не функционирует на рынках, где нет никаких движений.

Часто формула работает лучшим образом (в ситуациях без банкротств), если мы выходим из рынка на следующий день после достижения критической границы и отдыхаем, пока индикатор не сдвинется на 10 пунктов от критического значения. В этой точке временное укрепление часто заканчивается, и направление прорыва от этой зоны скопления указывает на направление последующего основного движения рынка. Будучи охваченным паникующим рынком, ROC может использоваться как указание, когда не продавать. Не продавайте, если ROC = 10.

Правило гласит: ROC должен подтверждать новые вершины и основания, что, разумеется, связано с тем, что новая вершина может являться отвлекающим маневром, если не сопровождается растущим энтузиазмом на рынке. Просто, если новая вершина не подтверждается высоким значением ROC, это должно восприниматься с осторожностью (см. рис. 53). Это правило не бесспорно, но оно обычно хорошее предупреждение подступающего трендового колебания (хотя не имеет ничего общего с реальными трендовыми разворотами).

Рисунок 53 Доллар США/японская йена, цена «спот». Когда цена завершает новую вершину, а индикатор ROC (здесь 14-дневный) при этом не достигает более высокого значения, чем предыдущая вершина, подъем часто достигает своего завершения. Вершина на показанном графике была завершающей, и вскоре после этого доллар возобновил свой первичный нисходящий тренд.

При долгосрочной торговле общее правило гласит: ROC следует использовать только в качестве вспомогательного инструмента расчета времени для сделок, которые будут проводиться в любом случае. И эти правила таковы:

• Используйте чрезвычайно высокое значение ROC в подъеме относительно первичного медвежьего тренда как знак к короткой продаже

• Используйте чрезвычайно низкое значение ROC во вторичной реакции относительно первичного рынка как знак к покупке

• Не придавайте значения ROC, если рынок произвел прорыв из большой базовой конфигурации

Итак, ROC может использоваться при долгосрочных и краткосрочных сделках.

Психология Трендов

Возможные взаимоотношения между рыночными симптомами и психологическими явлениями на трендовых рынках

Рыночное явление |

Основополагающая модель поведения личности |

Наиболее соответствующее психологическое явление |

|---|---|---|

Лестничные фигуры |

Покупка, когда цена возвращается к уровню, где вы до этого продали |

Позиции знания |

Позиции самозащиты |

||

Рынки следуют за трендовыми линиями и другими индикаторами технического анализа и сильно реагируют, если они нарушаются |

Сознательная торговля на трендовых линиях и других технических индикаторах |

Бихевиоризм |

Магическое мышление |

||

Необъективность оценки произошедших событий |

||

Рынки «ведутся» своими скользящими средними |

Постепенно меняющиеся позиции |

Позиции знаний |

Объемы торгов растут, пока рынки в восходящем тренде; они идут вниз, когда находятся в нисходящих трендах |

Взятие прибыли в поднимающихся рынках, недостаток взятия убытков в падающих рынках |

Теория перспективы |

Эффект определенности |

||

Позиции самозащиты |

||

Теория сожаления |

||

Отделы мозга |

||

Когнитивный диссонанс |

||

Излишняя самоуверенность |

||

Увеличивающееся число активных инвесторов по мере роста рынка |

Инвесторы рассказывают о своих успехах в инвестировании своим друзьям, которые затем решают присоединиться к рынку |

Самореализуемые позиции |

Социальное сравнение |

||

Новости истолковываются таким образом, что это поддерживает тренд |

Журналисты и аналитики следуют за трендом |

Адаптивные позиции |

Когнитивный диссонанс |

||

Ошибка ассимиляции |

||

Выборочная обработка |

||

Выборочное восприятие |

||

Необъективность подтверждения |

||

Рамочный эффект |

||

Социальное сравнение |

||

Тренд начинает саморегулироваться |

Только факт существования тренда заставляет людей верить в его продолжение в будущем |

Эффект убедительности |

Репрезентативность |

||

Плохие новости игнорируются |

Люди не обращают внимания на плохие новости или не верят, что они важны, потому что они просто не хотят в это верить, и что основополагающая модель поведения личности бычий рынок говорит, что плохие новости сейчас не могут быть серьезными |

Эффект убедительности |

Эффект самоубеждения |

||

Репрезентативность |

||

Синдром повышенной чувствительности ( см. стр. 265) |

||

Когнитивный диссонанс |

||

Ошибка ассимиляции |

||

Выборочная экспозиция |

||

Выборочное восприятие |

||

Эффект ложного единодушия |

||

Графические конфигурации, отражающие продолжительность (флаги, вымпелы, гэпы, треугольники, прямоугольники) |

Тренд прерывается только по временным причинам; образуется давление со стороны покупателей, и оно будет расти, когда ценовые фигуры являются разрешенными |

Бихевиоризм |

Позиции знания |

||

Позиции самозащиты |

Часть VI Психология решающих моментов

Интервал:

Закладка: