Владимир Савенок - Инвестировать – это просто. Руководство по эффективному управлению капиталом

- Название:Инвестировать – это просто. Руководство по эффективному управлению капиталом

- Автор:

- Жанр:

- Издательство:МаннИвановФерберc6375fab-68f1-102b-94c2-fc330996d25d

- Год:2012

- Город:Москва

- ISBN:978-5-91657-435-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Савенок - Инвестировать – это просто. Руководство по эффективному управлению капиталом краткое содержание

Эта книга для тех, у кого есть свободные денежные средства, – и для тех, у кого они должны появиться вот-вот.

Как грамотно распорядиться ими, чтобы ваши деньги росли быстрее рынка, работали на вас, обеспечили вам безбедную жизнь в старости (или тогда, когда вы захотите «выйти на пенсию»)?

Автор этой книги (в предыдущей редакции выходившей под названием «Ваши деньги должны работать») – ведущий эксперт по управлению личными финансами – дает подробный обзор всевозможных способов выгодного инвестирования для частного лица. Рассмотрены три вида сбалансированных портфелей – консервативный, умеренный и агрессивный, – примерами для которых послужили реальные жизненные ситуации людей с разным отношением к финансовому риску.

Книга будет полезна бизнесмену, предпринимателю, финансовому и инвестиционному консультанту, частному инвестору.

Инвестировать – это просто. Руководство по эффективному управлению капиталом - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

– Владимир, вы предлагаете мне инвестировать часть капитала в хедж-фонды? Я слышал кое-что о них. Мне говорили, что это очень рискованное инвестирование с возможностью потери всех денег. А мне не двадцать лет, чтобы рисковать своим капиталом.

– Константин, вы помните мультфильм про Винни-Пуха? – спросил я. – Однажды Винни пришел к норе Кролика и стал его звать. «Кто там?» – спросил Кролик. «Я», – сказал Винни-Пух. «Что значит “я”? “Я” бывают разные!» – философски отвечал ему Кролик.

Точно так же и хедж-фонды бывают разные. Есть очень агрессивные, которые могут заработать 100, 200 и даже 1000 % в год. Но и шансы потерять все свои деньги в таком фонде очень велики. Есть менее агрессивные: там вы заработаете всего 8–15 % в год, зато риск потери капитала невелик. А есть и такие, где риск не больше, чем при инвестировании в такие крупные банки, как Deutsche Bank или ABN AMRO. Клиенты таких фондов получают гарантии возврата 100 % капитала через определенный срок (6–10 лет). Это так называемые фонды с гарантией на капитал (capital protected).

Помимо отличий по рискам хедж-фонды отличаются еще и тем, что они делают с прибылью, полученной клиентом. Нет, не так выразился… Стоимость купленного вами пая хедж-фонда в идеале должна расти (во всяком случае, все инвесторы на это надеются). Таким образом, растет и инвестируемая вами сумма. Однако некоторые фонды предлагают своим клиентам регулярно выплачивать им часть инвестированной суммы. Это – именно то, что вам нужно: получение пассивного дохода, а не его реинвестирование.

Один из хедж-фондов, которые я включил в ваш портфель, производит регулярные квартальные выплаты своим клиентам в размере 8 % годовых, то есть 2 % в квартал. Эти выплаты осуществляются независимо от того, растет ли в цене пай фонда или падает.

Константин задумался: эта информация была для него абсолютно новой.

– Будет ли у меня гарантия сохранности моего капитала при таком инвестировании?

– Нет, – ответил я. – Гарантии возврата вашего капитала нет. Однако фонд имеет очень хорошую историю и не является агрессивным. Поэтому я и включил его в ваш портфель.

1.7. Драгоценные металлы. Вы думаете, это скучно?

Я храню 550 тысяч долларов в золотых монетах в сейфе в крупном нью-йоркском банке, но меня терзают опасения. Серьезный террористический удар может повредить источники энергии, и я не смогу войти в хранилище, чтобы забрать свое золото. Кроме того, эти крупные банки – настоящие шлюхи! Потом, даже если я смогу войти в хранилище, при том хаосе и мародерстве, которые будут царить на улице, найдутся головорезы, которые тут же отберут у меня мое золото. Так что лучший страховой актив – армейская винтовка и консервы или, возможно, дом в Новой Зеландии.

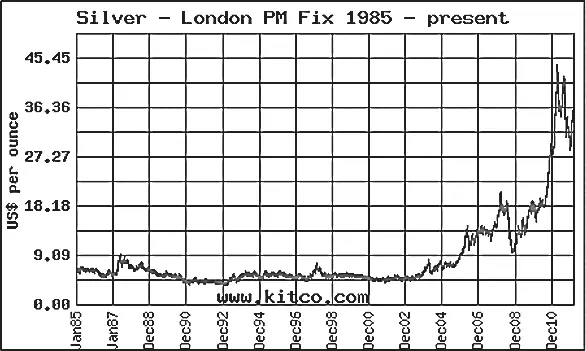

Бартон Биггс. Вышел хеджер из туманаЕсли вы полагаете, что инвестировать в драгоценные металлы скучно, взгляните на графики изменения цены на золото ( рис. 12 ) и серебро ( рис. 13 ) за последние 35 лет (на серебро – только за 25 лет, с 1985 г.). Цена на золото колебалась от 70 долларов во второй половине 1970-х годов до 850 долларов в 1980 году. После этого цена упала и в течение 27 лет (!) не могла достигнуть того же уровня. Лишь в 2007 году она достигла отметки 850 долларов и продолжила рост до 1895 долларов за унцию в 2011 г.

Конечно, были довольно длительные периоды, когда цены на золото и серебро практически не менялись (с 1990 по 2002 г.), и это казалось очень скучным. Однако любые кризисы (политические, экономические) являются очень сильным катализатором и вызывают рост цен на все драгоценные металлы – с ними легче переносить мировые катаклизмы-.

Драгоценные металлы – это инвестиционный инструмент? Или же просто инструмент для защиты капитала?

Рис. 12. Изменение цены на золото в период 1975–2012 гг.

Источник: www.kitco.com

Рис. 13. Изменение цены на серебро в период 1985–2012 гг.

Источник: www.kitco.com

Каждый считает по-своему, но, на мой взгляд, драгоценные металлы (и золото в частности) – это такой актив, который дает уверенность в том, что даже в худшие времена вы не останетесь без кусочка хлеба с маслом. Я сейчас имею в виду именно физическое золото (слитки, монеты), а не золото на счетах.

О значении золота очень хорошо написал Бартон Биггс, цитату из книги которого я привел в начале этой главы. Он рассказал в ней о том, что о спасительной роли золота лучше всего знают евреи.

Евреев на протяжении многих лет неоднократно преследовали и изгоняли. Беженцу невозможно забрать с собой дом и бессмысленно увозить ценные бумаги (если только они не выпущены эмитентом другой страны), но всегда можно захватить с собой золото в любом виде. И оно всегда помогало начать жизнь на новом месте. Именно поэтому евреи из поколения в поколение создают собственные золотые запасы.

Такой же горький опыт получили русские в 1917 году: те, у кого было золото, смогли уехать и начать жить на новом месте. Тем, у кого золота не было, пришлось гораздо тяжелее.

Ту же роль физическое золото играет и сегодня – я думаю, что у каждого человека какая-то небольшая часть средств должна храниться в драгоценных металлах в банковской ячейке – независимо от того, кризис за окном или расцвет экономики.

Да, покупка и хранение физического золота влекут за собой дополнительные расходы: налог на покупку слитков (я говорю сейчас о российском законодательстве), аренда банковской ячейки или сейфа, страхование. При этом владелец драгоценных металлов наверняка потеряет значительную часть стоимости при их продаже. Однако еще раз повторю: этот актив при всех его издержках нужен для того, чтобы спасти его владельца от самых больших неприятностей. В данном случае цель покупки физического золота (и других драгоценных металлов) – не инвестирование.

А знаете ли вы, что…

«Памятные монеты относятся к предметам роскоши. Они ценятся за высокий уровень художественного оформления, интересную тематику. Эти монеты, обладая качеством чеканки “пруф”, имеют совершенно ровную зеркальную поверхность и заключены в прозрачную пластиковую капсулу.

Приобретая памятные монеты, важно знать основные правила хранения и обращения с ними. Монеты категорически нельзя трогать руками, при прикосновении на зеркальной поверхности монеты легко остаются отпечатки пальцев. При попытке стереть их можно повредить монету, оставив царапины. Поэтому капсулы с монетами не следует вскрывать, от контакта с воздухом драгоценный металл быстрее покрывается патиной (тонким слоем окислившегося металла)» – цитата с сайта Сбербанка России.

Читать дальшеИнтервал:

Закладка: