Иван Закарян - Ценные бумаги – это почти просто!

- Название:Ценные бумаги – это почти просто!

- Автор:

- Жанр:

- Издательство:СмартБук

- Год:2011

- Город:Москва

- ISBN:978-5-9791-0247-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Иван Закарян - Ценные бумаги – это почти просто! краткое содержание

Данная книга посвящена работе с ценными бумагами на российском фондовом рынке и возможностях, предоставляемых сетью Интернет российскому частному, непрофессиональному инвестору. Автор, перу которого принадлежат такие бестселлеры, как «Интернет как инструмент для финансовых инвестиций» (1998, 2000) и «Практический Интернет-трейдинг» (2000, 2004, 2008), а также большое количество публикаций в периодической печати, адаптировал одну из своих предыдущих книг «Особенности национальных спекуляций» для более легкого восприятия образованным, но, как правило, занятым читателем, сохранив при этом тот минимум информации, который необходим, чтобы начать самостоятельно работать с российскими ценными бумагами через Интернет.

Книга предназначена частным инвесторам и трейдерам, самостоятельно оперирующим с российскими акциями, а также всем, кто интересуется вопросами торговли на рынке ценных бумаг России.

Ценные бумаги – это почти просто! - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

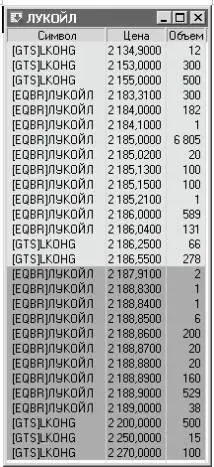

Кстати, стоит коснуться лимит-ордеров в таком интересном вопросе – когда выставлять их на рынок. В выставлении или индикации ордера есть свои особенности. Вообще говоря, благодаря тому, что в системах российских бирж принята технология анонимного размещения ордеров, у трейдеров нет возможности знать своего контрагента и играть в психологические игры, типа блефа. Иными словами, в очереди заявок не видно, кто стоит за текущим бидом или аском – крупный институционал или мелкий частный спекулянт. Естественно, что появление крупного институционального инвестора может вызывать определенные реакции на рынке, что нивелируется анонимностью очереди заявок. Однако основное правило – размещать свой ордер за несколько мгновений перед тем, как будет достигнута ваша целевая цена, неплохо применять и в данных обстоятельствах.

Рис. 62. Еще один пример очереди заявок

Идея эффективного выставления ордеров заключается в сокрытии своих намерений от остального рынка до самого последнего момента. Особенно это касается случаев крупных ордеров и малоактивных или низколиквидных бумаг. Предположим, например, что трейдер, видя слабость бумаги, решает выйти из позиции. При этом его малооборотистая бумага стоит, естественно, с большим спредом, например 13,25 х 13,75. Желая продать по лучшей цене, трейдер ставит свой ордер по 13,75. После некоторого ожидания ничего не происходит – никто не желает покупать. Тогда трейдер отменяет ордер, решает влезть внутри спреда и переставляет ордер чуть хуже для себя – на 13,60. Результат – тот же. Томительное ожидание, и трейдер переставляет ордер уже на 13,50. Он уже уменьшил спред с 0,5 до 0,25 и совершил следующее:

• увеличил количество продавцов в аске;

• показал всему рынку, что никто не хочет покупать по 13,75;

• показал, что никто не хочет покупать по 13,60;

• показал, что никто не хочет покупать по 13,50;

• показал рынку свое разочарование и желание снизить цену, которые могут соответствовать и чувствам других, скрытых участников. Ведь он не единственный заметил слабость акции;

• продемонстрировал, что, если никто не купит акции по 13,40, он, скорее всего, отдаст их по биду 13,25;

• заставил нервничать других продавцов по поводу того, что текущий бид будет сейчас снят, а потенциальные покупатели, которые тоже наблюдают за рынком, могут отступить ниже;

• подтолкнул других продавцов, желающих опередить его и продать по биду, до того, как это решит сделать он.

Наконец, он предупредил опытных участников, что и аск (благодаря безумству продавцов) и бид (благодаря бегству покупателей) понизились. Эти участники начнут продавать или шортить слабую бумагу, а наш герой останется в хвосте. Так обычно выглядит неправильный сценарий. Более разумно было бы не демонстрировать свое согласие на понижение цены, а после небольшого ожидания, видя, что никто не снимает ваш аск, даже если он внутри спреда, быстро продать по биду, пока еще есть покупатели. В конце концов трейдер сам убежден в слабости бумаги, так незачем резину тянуть.

В общем случае разумнее всего ставить свои биды и аски в районе текущих сделок, которые видны в отчете о сделках (рис. 56), причем не надо пытаться получить самую лучшую цену на дне или на вершине. Это не значит, что нельзя передвинуть свое предложение, если вы видите, что акция идет вверх, и вы думаете, что она пойдет еще выше. Однако если ваш аск был снят, а цена пошла еще выше (что в трейдинге происходит постоянно), то не надо расстраиваться – вы же получили ту цену, которую хотели в этот момент. Радуйтесь прибыли и всегда ставьте лимит ордера с разумными ценами, например на основе уровней Фибоначчи, о которых речь пойдет далее.

Игра на прорыве

Но мне, к сожалению, не всегда хватало мозгов, чтобы придерживаться собственных правил игры, т. е. делать ставки только при полной уверенности, что рынок созрел для меня.

Э. Лефевр. Воспоминания биржевого спекулянтаКогда я играю, я исхожу из простой мысли, что моя цель – получить быструю спекулятивную прибыль. При этом не надо никаких рационализаций, обоснования точек входа, фундаментального или технического анализа и тому подобной ерунды. За эту возможность в случае неудачи я готов заплатить некоторую сумму, определяемую моим стоп-лоссом – физическим или ментальным. И все! При таком подходе безразлично, с чем играть, – главное, чтобы этот инструмент обладал достаточной ликвидностью и волатильностью (изменчивостью). Тогда мы можем принимать решения на основе, например, подбрасывания монеты. Можно прикинуть, что если выбрать весьма консервативный подход – в случае удачи фиксируем 0,25 прибыли, в случае неудачи – берем 0,5 стоп-лосса, то при соотношении выросших акций к упавшим 2/1 наша прибыль в среднем будет равна нулю: +0,25 + 0,25 – 0,5 = 0 (комиссию не учитываем) при достаточной статистической выборке. Иными словами, сделок следует заключать достаточно много, чтобы в среднем прийти к данным результатам. Ясно, что, если мы улучшим модель фиксации результатов, можно уже получить и какую-то прибыль. Например, мы фиксируем стоп-лосс не при 0,5, а при 0,375. Значит, в среднем при тех же условиях наша прибыль будет равна 0,125: +0,25 + 0,25 -0,375 = +0,125. Очевидно, что в модели существует несколько переменных – соотношение поднявшихся акций к упавшим, уровни фиксации прибыли и убытков, которые могут в конечном итоге оказать значительное влияние на результат. Подобное поведение на рынке содержит в себе по крайней мере одну ловушку [16]– требование достаточности капитала. Несмотря на равномерное распределение результатов сделок, их последовательность может выстроиться таким неблагоприятным способом, что, когда подойдет очередь выигрышных сделок, у игрока попросту закончится игровой капитал.

Однако использовать данные рассуждения все же можно. Для реализации, например, техники «на прорыв». Типичная модель такой техники приведена на рис. 63. Суть и логика ее использования в следующем. Множество участников рынка начинали читать в свое время толстые книги по техническому анализу. Редко кто прочитывает их до конца, однако самую простую и наглядную концепцию, а именно роль «линий поддержки и сопротивления» все усваивают достаточно прочно. Мы говорили об этих ценовых зонах в главах, посвященных техническому анализу. На графиках цены, получаемых современными трейдерами в реальном режиме времени очень часто и очень ясно можно увидеть эти самые линии сопротивления или поддержки. Исходя из усвоенного из основ технического анализа, трейдеры принимают решения, воспринимая прохождение ценой этого уровня как сигнал к действию. Так, на рис. 63 совершенно явно можно видеть, что цена на 10-минутном интервале дискретизации, отразилась от уровня около 4,76 руб. Это случалось в предыдущие дни и даже в текущий день. В этом случае «бык» думает: «Если цена дойдет до 4,754,77, то это будет означать прорыв линии сопротивления, и я пойду в long». В это же время «медведь», который уже открыл шорт, например 4,74, думает почти то же самое: «Если цена дойдет до 4,76-4,77, то это означает прорыв линии сопротивления, бумага пойдет вверх, и я возьму стоп-лосс». Мы видим на рисунке, что так и произошло.

Читать дальшеИнтервал:

Закладка: