Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Название:Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2740-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно краткое содержание

Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Почему они считают, что цена «учла все»? Потому что любой, кто хочет заработать на рынке, — не самый умный. Он хочет использовать в свою пользу некую информацию, но вряд ли она эксклюзивна и принадлежит только ему. Допустим, технический анализ работает. Можно посмотреть на график и определить, куда, скорее всего, пойдет цена — вверх или вниз. Возможно, для этого надо будет немного заняться геометрией, провести какие-то линии. Или алгеброй на уровне скользящих средних.

Что здесь сложного? Ничего. Это информация в доступе у тысяч людей, они могут и хотят ее использовать. То же самое с фундаментальным анализом. Данные доступны всем. Точно так же с новостями. Если все знают всё, то парадоксальным образом никто не знает ничего действительно важного. Если у вас инсайд и это реальное преимущество (оно по определению эксклюзивно), то значит, вокруг не самый развитый рынок. В развитых странах игра по инсайду, если повезет, ведет к успеху, а если не повезет — в тюрьму. Тоже так себе игра.

Еще одно соображение в пользу ГЭР: вечный двигатель не может быть собран. Допустим, вы нашли рабочий алгоритм . Чудо-алгоритм делает вам 30–40 % годовых, игра хорошо масштабируемая, вы их реинвестируете. Через несколько лет вы очень крупный игрок. Через несколько десятилетий вы невозможно крупный игрок. Ваша игра сломается хотя бы только на том, что на рынке кончатся деньги. Вы не можете собрать в мешок «все деньги мира». Всегда должны быть те, у кого деньги забираются, и денег у них должно быть больше, чем у вас. Поголовье зайцев не может упасть ниже поголовья волков. Кроме того, все, кому надо, видят, что вы делаете. И начинают делать то же самое, а это значит, что поголовье волков растет быстрее, чем ваш капитал. Вы не можете запретить им быть. А определенный капитал, собранный у ваших адептов, сломает игру и вам, и им. Как это произойдет технически — второй вопрос. Самое простое мы сформулировали как «истощение кормовой базы». Далее можно добавить «изменение экосистемы рынка». Вы могли заработать на рынке, где вас еще не было. Или вы были очень маленький (под словом «вы» правильнее понимать «совокупность капиталов, управляемых стратегиями данного типа»). Но как только в экосистему вступает стая новых крупных зверей, экосистема меняется. И не факт, что в новой экосистеме для них будет корм. Даже не обязательно «волки съели всех зайцев». Могут быть десятки причин. Волки рассердили медведя, он сдуру обложил налогом капусту и морковку, зайцы обиделись и ушли в тропики, где у льва хороший маркетинг (это не бред, а нормальная метафора для регулируемых рынков).

Разделять ли это воззрение? Оно ближе к правде, чем 90 % ресурсов в интернете, где вас обещают научить инвестициям и трейдингу, но все-таки не сама правда. Особенно интересен второй тезис. Первый про то, почему неэффективность не может появиться. Мы видим, что она иногда появляется. Второй про то, почему любая неэффективность должна со временем умереть. Или хотя бы попасть в цикл «расцвет — умирание — воскресение» и пульсировать в нем, периодически генеря убытки на капитал. И вот здесь, кажется, уже без исключений. Вечный двигатель нельзя собрать ни в гараже, ни в суперлаборатории.

Но все-таки ГЭР — это идеальная картинка. Все дело в нюансах. Например, такой важный нюанс, который не учитывается…

Не все люди рациональны. Хотя бы поэтому ГЭР не может быть до конца верна.

Дуракам подчас так приятно быть дураками, что они готовы не пользоваться данными (которые всегда под рукой), не извлекать опыт (который очевиден) и не включать критическое мышление (доступное даже школьнику). Иногда им становится неприятно быть дураками, но устройство психики мешает изменить некое вредное представление, даже правильно поставить вопрос, не говоря уже об ответе. Не будем вдаваться в эту интересную, но грустную тему. Просто согласимся: не все люди рациональны. Поэтому рынки все еще неэффективны. К тому же есть нюансы, связанные с коррупцией и мошенничеством, — это тоже источник ряда неэффективностей.

Согласно идеальной картинке, заработать на рынке нельзя, но миллионы игроков (активные инвесторы а-ля Баффетт) все-таки немного заработали, тысячи игроков (системные трейдеры) заработали много, если смотреть в процентах на капитал (в абсолютной сумме инвесторы, впрочем, обыграли спекулянтов). Все благодаря тому, что неэффективности скорее пульсируют, чем умирают навсегда. Периодически появляются новые и живут от нескольких дней до нескольких лет, но для заработка хватает.

С тем, что заработать иногда можно, согласны даже отцы самой ГЭР. Та же факторная модель Юджина Фамы выделяет три главных фактора премии, которая капает поверх безрисковой доходности: премия за рыночный риск, премия за размер, премия за недооценку. Про все мы уже сказали. Рыночная премия означает, что акции волатильнее облигаций и за это слегка доплачивают. Премия за размер: акции мелких компаний растут быстрее, чем самых крупных. Потому что в них тоже больше риска и меньше комфорта. В премии за недооценку стоимостные инвесторы узнают то, на чем делают деньги они. Недооцененная компания более рискованна и менее комфортна, чем индекс. Вдруг так и останется недооцененной?

Все три премии Фамы — Френча легко сводятся к одной: премии за знание.

Да, акции потенциально доходнее облигаций, малые компании — крупных, дешевые — дорогих. Но если пойти за обещанной доходностью и ошибиться , вместо прибыли легко получить убытки. Самое простое: акции можно не в то время купить и не в то время продать. Оптимизируя по размеру, можно забрести в чащу неликвидов и сгинуть там. Ища недооценку, можно было в конце 2010 года купить дешевые акции «Газпрома» в районе 200 рублей и спустя семь лет обнаружить их за 120–150. Нам возразят: купите паи фонда малой капитализации или недооценки. Если это паи российского фонда, то дело, извините, опять сведется к знанию. Можно купить себе паи фонда, где будет нужное слово, но не будет нужного фактора. Будет только индексная доходность минус 3–4 % за управление. То есть даже это нужно знать .

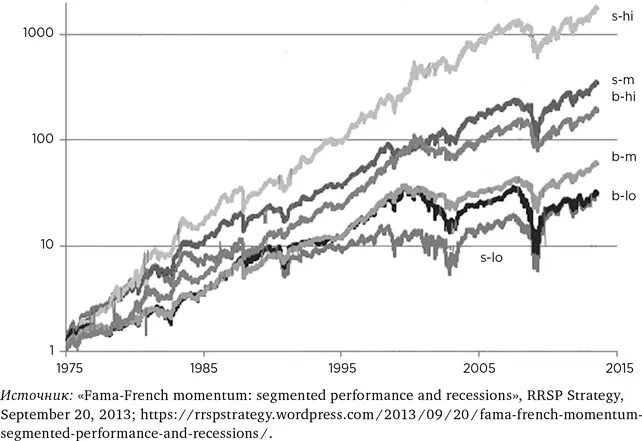

Вернемся к моментуму. Этот фактор выявлен настолько, что он признан даже теоретиками «эффективного рынка». Вот данные Кеннета Френча, второго профессора Чикагского университета, работавшего вместе с Юджином Фамой. На графике выше шесть типов акций, сортированных по капитализации и моментуму. Первый фактор делит все надвое (small/big), второй разбивает на три сорта (hi/med/low momentum).

Ниже обобщенная модель, где доходность акций с высоким моментумом берется два раза. В абсолютном выражении (верхний график, % по годам), затем в сравнении с индексом (нижний график). Данные по годам для американского рынка. И черный, и серый график говорят, что фактор работает, хотя и неравномерно. Особенно важна черная линия: именно она показывает, какую годовую доходность фактор добавляет к индексу (или отнимает). Главное, что на большом интервале график в среднем заметно выше нуля, хотя в отдельные годы может подложить свинью размером –20 %.

Читать дальшеИнтервал:

Закладка:

![Александр Силаев - Философия без дураков [Как логические ошибки становятся мировоззрением и как с этим бороться?] [litres]](/books/1064394/aleksandr-silaev-filosofiya-bez-durakov-kak-logiche.webp)