Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Название:Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2740-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно краткое содержание

Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

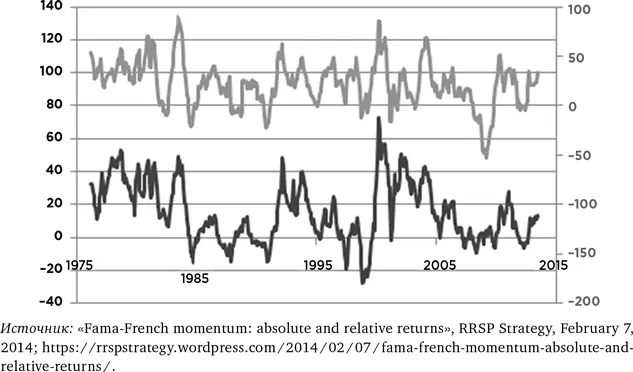

А что с российским рынком, здесь есть моментум? Общее мнение, что российский рынок более трендовый, странно, если бы фактор испарился.

Моментум на российском фондовом рынке присутствует.

Существуют академические исследования профессора Е. В. Тепловой и аналитика Е. С. Миковой из Высшей школы экономики на данную тему [25] http://hse.ru/pubs/share/direct/document/102515648 , http://cyberleninka.ru/article/v/osobennosti-momentum-strategiy-na-rossiyskom-fondovom-rynke .

. При наличии тестера вы сможете удостовериться в том же самом за несколько часов.

Иногда противопоставляют акции стоимости и акции роста. Что понимать под первыми, понятно всем: акции, недооцененные по главным мультипликаторам. Спор лишь, какие мультипликаторы более правильные. Сложнее с тем, что такое акции роста.

Одно из определений: это акции стоимости наоборот . Те же самые мультипликаторы, только смотрим, где они выше . Что ж, будут года, где такая группа смотрится лучше среднего. Но сам подход странный. Взять фактор, про который точно известно, что он работает, и сделать ставку против него — это что?

К счастью, есть другие определения. Например, самое простое: акция роста — это акция, в прошлом растущая лучше среднего. Это и есть моментум.

Другой вариант определения акций роста: это акции компаний с растущей прибылью. Это также годный, правильный фактор. Такие компании в среднем будут лучше среднего.

Еще можно наложить эти факторы друг на друга, чтобы был своего рода фильтр. Если котировки растут, но при этом непонятно, что именно в компании стало лучше. Причиной роста может быть что угодно. Например, манипуляция. Или массовая истерия. В обоих случаях спорно ставить на продолжение процесса, если мы берем большие временные горизонты. Если в этом году манипулятор или толпа тащили акцию вверх, то из чего следует, что они продолжат делать это в следующем году? Манипулятор может теперь не тащить акцию, а рушить, у толпы может смениться настроение. Другое дело, если акция растет и параллельно растет качество бизнеса. Тогда это, возможно, новый растущий рынок. Или сильный менеджмент. Или восстановление циклической компании вместе с рынком. Во всех случаях ставить на продолжение можно.

Если бы у меня был выбор: играть только акции стоимости или только акции роста, я, вероятно, предпочел бы акции роста. Более формальная и простая модель. Меньше исключений, опровергающих правило. В XXI веке работает так же, как и в XX. В США вообще непонятно, где последние 10–20 лет фактор стоимости. Судя по доходности Berkshire Hathaway за эти годы, Баффетт тоже его не находит, так что не мы такие — мир теперь такой.

При этом большая часть литературы учит искать именно акции стоимости, а не акции роста. Но вот, например, исключение: книга Уильяма О’Нила «Как делать деньги на фондовом рынке: Стратегия торговли на росте и падении» [26] О’Нил У. Как делать деньги на фондовом рынке: Стратегия торговли на росте и падении. — М.: Альпина Паблишер, 2011.

. Не все в ней вызывает доверие, да и написана она человеком, который продает свой инвестиционный бюллетень, так что, как говорится, доверяй, но проверяй. Но там сказано, почему растущая прибыль важнее хороших мультипликаторов.

Как именно посчитать моментум? У нас не практический семинар, чтобы углубляться в тему. Тем более углубляться особо некуда. Берем несколько месяцев истории (от квартала до года), индекс с дивидендами (это первое число), суммарную доходность роста котировок и дивидендов, которую принесла каждая акция (это второе число). Сто чисел сравниваются с первым. Отбираются 10–20 самых лучших. Даже если нет тестера — работы на вечер. Сделали, получили «моментум-портфель». Обогнали как минимум 90 % всех ПИФов. Возможно, обогнали их все. Через год (как вариант — 3 или 6 месяцев) процедуру повторили.

Вам тоже странно, чем занимаются управляющие?

5.8. Рвы и другие важные вещи. — Фильтруем базар. — Нам поможет лень. — Выбирайте покер, а не рулетку. — Когда незнание — сила

Можно найти десятки факторов, влияющих на перспективы акции. Ответом на одни вопросы будет число, как в случае анализа по мультипликаторам, на другие — дискретное «да/нет» или «скорее да / скорее нет». Иногда можно выстроить рейтинг, присвоив акции ранг от 1 до 10. По каким параметрам?

1. Есть ли у компании то, что Баффетт называет «защитные рвы»? Нечто важное, мешающее ее догнать и перегнать? Иногда это монополия, естественная или не очень: единственный порт в регионе, единственная биржа в стране и т. д. Иногда это уникальный бренд. Например, в химическом составе кока-колы нет ничего волшебного. Можно легко сделать нечто похожее, но дело не в содержимом стакана. За десятилетия никто не свалил The Coca-Cola Company, хотя пытались. Вот он, ров. Нечто подобное, вероятно, есть в компании Apple, имеющей свое фанатское ядро. Дело не столько в качестве смартфона или во вкусе колы. Также, если интернет-поисковик или социальная сеть стали главными среди подобных, — это уже неплохие рвы. Аккаунт заводят, чтобы общаться с другими людьми: есть разница, сколько их там уже.

2. Есть ли куда расти компании? Например, в конце 1990-х — начале 2000-х годов в России росло число абонентов мобильной связи. Росло быстро, но предел был понятен: число телефонов будет расти, пока не дорастет до числа людей. Примерно. У некоторых будет два-три, у детей дошкольного возраста не будет. Вот пример естественных роста рынка и предела. Телекомы были бурной отраслью, сейчас — нет. При этом последние годы доходность для инвестора сохраняется чуть лучше или чуть хуже среднего, но никто не ждет там роста в разы.

3. Насколько нишевая продукция? Чем-то это похоже на «защитный ров». Если вы производите то же самое, что и все, это надо производить лучше всех. И не факт, что завтра это «лучше» останется. Если вы производите что-то свое, но все равно нужное, волноваться можно меньше — среда не так конкурентна.

4. Насколько стабилен спрос? Можно производить какие-то забавные вещи для девиантов. Они могут быть дорогими, проходить как «предметы досуга», даже «предметы роскоши». Но рынок неустойчив, завтра мода пройдет. Проще ставить на обычный хлеб и самые обычные зрелища. Люди не перестанут питаться и смотреть фильмы в любой кризис.

5. Пункт про кризис можно обособить. Как компания и ее акции переживали кризис? Что вообще может считаться для них кризисом? Насколько он вероятен — раз, и насколько легко его переживут — два?

6. Растет или падает рыночная доля компании? Можно задаться кучей вопросов о том, как идут дела, но этот вопрос результирующий.

7. Зависит ли компания от какого-то одного контрагента? Одного главного потребителя? Одного главного кредитора? Может, от государства? Зависимость подразумевает, что все остальные для нее менее важны, чем этот один, а это плохо. Инвестор — это как раз «все остальные».

Читать дальшеИнтервал:

Закладка:

![Александр Силаев - Философия без дураков [Как логические ошибки становятся мировоззрением и как с этим бороться?] [litres]](/books/1064394/aleksandr-silaev-filosofiya-bez-durakov-kak-logiche.webp)