Артём Богдашевский - Основы финансовой грамотности: Краткий курс

- Название:Основы финансовой грамотности: Краткий курс

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5280-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Артём Богдашевский - Основы финансовой грамотности: Краткий курс краткое содержание

Издание адресовано широкому кругу читателей, тем, кто хочет научиться распоряжаться своими финансами, грамотно копить и инвестировать деньги.

Основы финансовой грамотности: Краткий курс - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Рассмотрим более подробно, например, первый в нашей таблице выпуск государственных облигаций ОФЗ-25080-ПД. Полное его название – облигации федерального займа с постоянным купонным доходом, выпуск 25080. Ведомство, выпустившее облигации (эмитент), – Министерство финансов Российской Федерации. Номинал облигации – 1000 руб. Период обращения облигации – пять лет (с 25 апреля 2012 г. по 19 апреля 2017 г.). Периодичность выплат купона – два раза в год (октябрь и апрель). Размер купона – 7,4 % годовых.

Это означает, что в любое время данного периода можно купить на бирже надежную ценную бумагу, по которой государство обязуется вам платить 7,4 % годовых (74 руб. в год на каждую облигацию) вплоть до дня погашения – 19 апреля 2017 г. В этот день государство погашает облигации, то есть выплачивает всем их владельцам сумму в размере номинала, что составляет 1000 руб. за каждую облигацию. Но вы можете не дожидаться даты погашения, а продать облигации раньше, в любое время.

Сравним 7,4 % годовых по этой облигации со ставкой по вкладу в одном из крупнейших российских банков – Сбербанке. По состоянию на август 2016 г. максимальная ставка в нем по вкладам в рублях составляла 6,91 % 14. Как видим, держать деньги в облигациях может быть выгоднее, чем на банковском вкладе. В приведенной выше таблице можно найти облигации с еще более высокой доходностью. Например, выпуск государственных облигаций ОФЗ-26207-ПД предусматривает купонный доход в размере 8,15 % годовых.

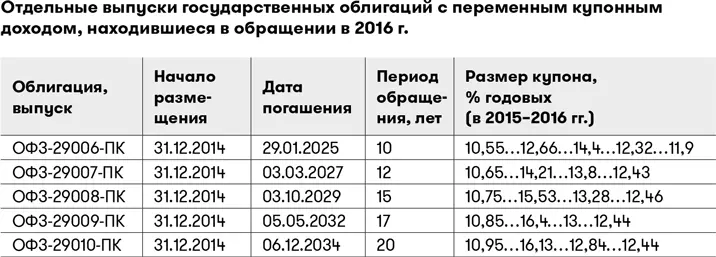

В таблице указаны некоторые выпуски государственных облигаций с постоянным купонным доходом. Это означает, что его размер зафиксирован и не будет изменен в течение всего срока обращения облигации. Как правило, такие облигации представляют собой не самые высокодоходные ценные бумаги. Существуют облигации и с переменным купонным доходом. Примеры таких облигаций приведены в следующей таблице 15.

Как видим, размер купона, который выплачивался владельцам этих облигаций в 2015–2016 гг., изменялся от 10,55 до 16,4 %. Эмитент может при выпуске облигаций установить размер купона в зависимости от ряда экономических показателей, в силу чего он может изменяться как в сторону повышения, так и в сторону понижения. Поэтому в обращении на бирже могут находиться облигации со сроком погашения через 10 или 20 лет, но размер каждого купона будет известен только за несколько месяцев до его выплаты. И тем не менее в данном конкретном случае государственные облигации с переменным купонным доходом оказались выгоднее, чем государственные облигации с постоянным купонным доходом, и тем более выгоднее, чем банковские вклады.

Не могу поручиться за то, что такие процентные ставки по купонам будут всегда, но вы в любое время можете получить свежую информацию обо всех видах облигаций в интернете либо у своего брокера, сравнить доходность и выгодно вложить свои деньги.

8.3. Муниципальные облигации

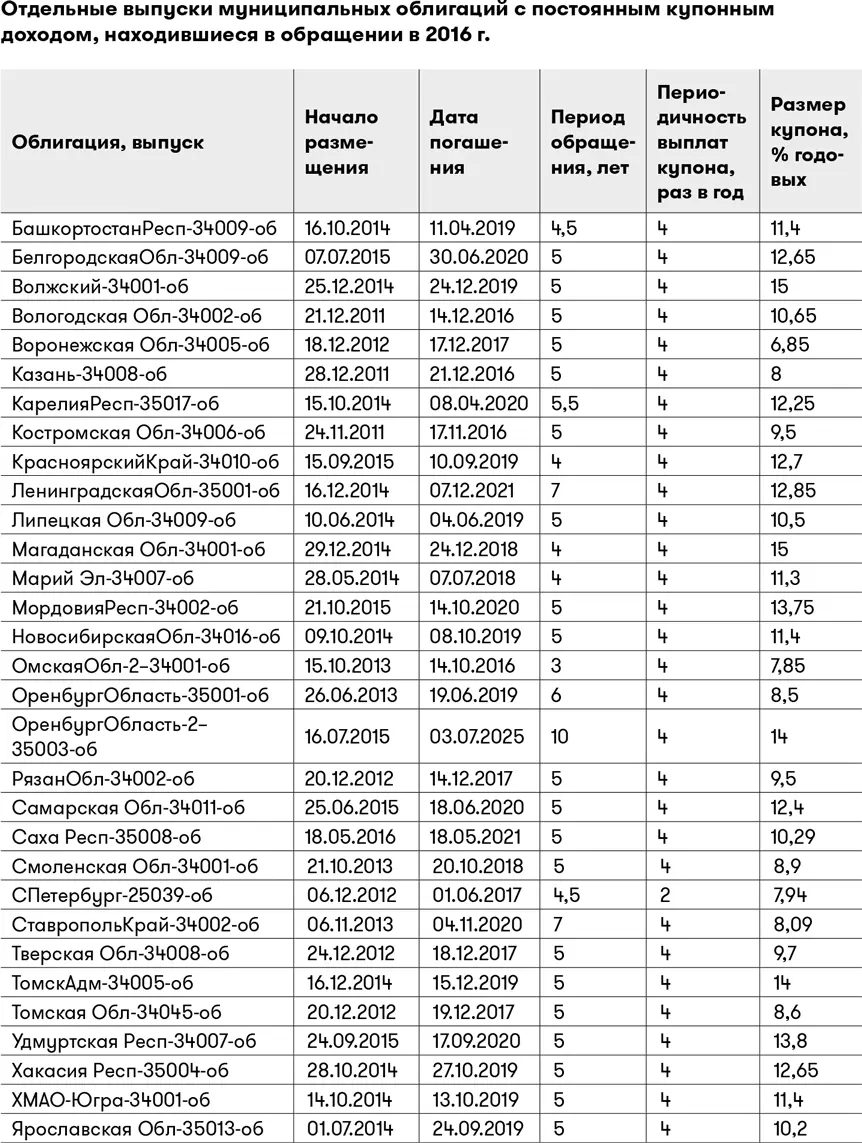

Наряду с Правительством Российской Федерации облигации могут выпускать и местные власти субъектов нашей страны, например правительство Республики Башкортостан или правительство Белгородской области. Такие облигации называются муниципальными. При их покупке все обязательства перед покупателями по выплате купонов и погашению облигаций берут на себя соответствующие региональные власти. В приведенной ниже таблице перечислены некоторые выпуски муниципальных облигаций, которые находились в обращении на российской бирже в 2016 г. 16

Название выпуска муниципальной облигации содержит в себе наименование субъекта Российской Федерации, эмитента данной ценной бумаги: «БашкортостанРесп-34009-об» или «БелгородскаяОбл-34009-об». Как видно из таблицы, муниципальные облигации могут предложить достаточно привлекательные условия. Размер купона в среднем составляет 9–11 %, а по некоторым облигациям может доходить до 12–13 %, а то и до 14–15 %. Далеко не всегда банки могут предложить такие процентные ставки по своим вкладам. Кроме того, многие эмитенты муниципальных облигаций предлагают выплату купонного дохода не два, а четыре раза в год. Если вернуться к нашей идее постоянного получения пассивного дохода от капиталовложений, то облигации с выплатой купонов один раз в квартал как нельзя лучше могут нам подойти.

8.4. Корпоративные облигации

И, наконец, самая многочисленная группа – корпоративные облигации, которые выпускаются коммерческими компаниями. Постоянно в обращении на российской бирже находятся сотни корпоративных облигаций. Вероятно, в скором времени с ростом экономики России и с увеличением числа коммерческих фирм и компаний, работающих на территории страны, количество этих ценных бумаг будет исчисляться тысячами.

Получить общее представление об их разнообразии можно из приведенной ниже таблицы (с. 142–143) 17.

В списке эмитентов корпоративных облигаций присутствуют хорошо известные, крупнейшие в России компании, например ПАО «Сбербанк России» или ОАО «Российские железные дороги». Здесь же могут быть небольшие компании, осуществляющие свою деятельность в одном регионе страны и знакомые лишь узким специалистам. Все эти компании путем выпуска облигаций взяли в долг деньги на рынке и регулярно выплачивают купоны по облигациям их владельцам.

Многие люди готовы на время одолжить кому-нибудь свои накопления и на этом заработать. Всё, что их при этом интересует, – это гарантия возврата денег и размер получаемых процентов. Большинство относит свои деньги в банк и заключает договор банковского вклада. Облигации в нашей стране – гораздо менее популярный финансовый инструмент.

Как мы уже упоминали, по состоянию на август 2016 г. максимальная ставка Сбербанка по вкладам в рублях составляла 6,91 % 18. Но тот же самый Сбербанк в том же году платил по своим облигациям выпуска «Сбербанк-18-боб» 9,9 % годовых, то есть почти на 3 % больше. Технически разница для инвестора небольшая – пойти с деньгами в отделение Сбербанка и заключить договор банковского вклада или пойти в отделение брокерской компании, заключить договор брокерского обслуживания и приобрести на эту же сумму облигации ПАО «Сбербанк России». И в том и в другом случае платить проценты инвестору будет Сбербанк. Но при покупке облигаций доход окажется выше.

Мы привыкли к тому, что банк является единственной организацией, которой мы можем одолжить деньги и которая нам за это заплатит в виде процентов по банковскому вкладу. Слово «банк» кажется нам очень надежным, и больше мы никому не хотим доверять. Но разве будет хуже, если мы одолжим наши деньги, скажем, ПАО «Вымпел-Коммуникации» (федеральный оператор сотовой связи «Билайн») под 11,9 % годовых, или ПАО «Нефтяная компания “Роснефть”» (одна из крупнейших нефтяных компаний мира) под 10,6 % годовых, или ОАО «Российские железные дороги» (одна из крупнейших транспортных компаний мира) под 11,44 % годовых? Многие компании, выпускающие облигации, по надежности и обороту денежных средств значительно превосходят отдельные банки, не говоря уже о предлагаемой ими доходности.

Читать дальшеИнтервал:

Закладка: