Николай Симонов - Очерки истории банковской системы России. 1988–2013 гг.

- Название:Очерки истории банковской системы России. 1988–2013 гг.

- Автор:

- Жанр:

- Издательство:Array Русский фонд содействия образованию и науке

- Год:2016

- Город:Москва

- ISBN:978-5-91244-149-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Николай Симонов - Очерки истории банковской системы России. 1988–2013 гг. краткое содержание

Книга предназначена для широкого круга читателей, непосредственных участников и аналитиков финансового рынка, а также может быть использована в учебном процессе.

Очерки истории банковской системы России. 1988–2013 гг. - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Сбербанк обеспечивает значительную часть ликвидности на рынке государственных долговых инструментов. Вместе с тем, как дочерняя организация Центрального банка, он не рискует потерей своего капитала в случае неудовлетворительного управления или иных факторов, наиболее ярко проявившихся накануне и в период финансово-банковского кризиса 1998 года.

Сбербанку удалось выдержать дефолт по ГКО – ОФЗ 1998 года (в тот момент доля государственных долговых обязательств в активах Сбербанка составляла 52 %, а на кредитный портфель приходилось не более 20 % активов).

Сбербанк и по сей день является любимым детищем Центробанка, которому принадлежит свыше 57 % акций. После проведенного в 2007 году IPO в руках институциональных инвесторов оказалось 33 % акций, у частных лиц – 5 %. Всего у банка 200 тысяч акционеров.

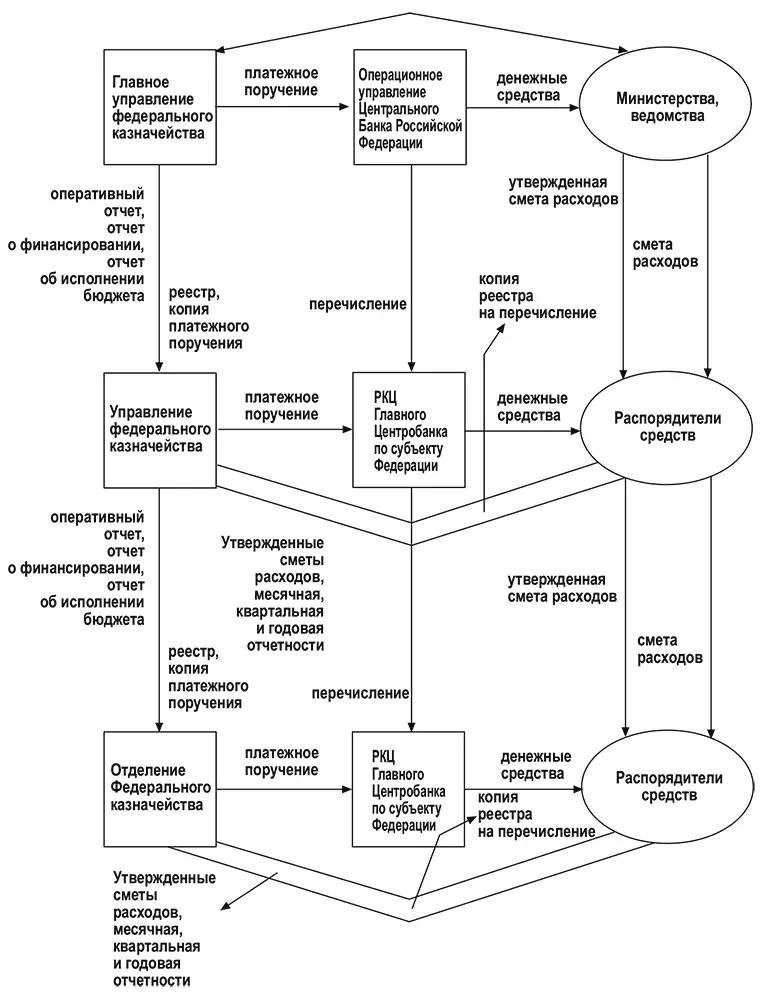

Рис. 1

Сбербанк лидирует не только по размеру активов, но и по количеству расчетных счетов юридических лиц, контролирует 53,4 % рынка частных вкладов (основная масса депозитов «физиков» приходится на так называемые пенсионные вклады в рублях). В декабре 2013 года Сбербанк предоставил предприятиям кредиты на рекордную сумму около 1,4 трлн. рублей, всего за год – 7,3 трлн. (против 5,9 трлн. в предыдущем году).

Стоит отметить, что на начало 2002 года доля Сбербанка в общей сумме банковских вкладов населения составляла 71,4 процента. Снижению доли рынка, занимаемой Сбербанком, способствовала организация системы страхования вкладов и повышение суммы страхового возмещения. Исторически сложившаяся развитая территориальная сеть (почти 900 офисов продаж) способствует и успехам Сбербанка на рынке расчетно-кассового обслуживания физических лиц. Через Сбербанк получают зарплату 11 млн. человек, пенсии – 12 млн. человек. Филиальная структура Сбербанка состоит из трех уровней: это 17 территориальных банков, 848 отделений и более 19 тыс. структурных подразделений. В банке работают 250 тыс. сотрудников.

Активы Сбербанка почти в 4 раза превышают размер активов следующих за ним ВТБ и «Газпромбанка». Сбербанк входит в TOP-200 крупнейших банков мира. Его рыночная капитализация – $85 млрд. – сопоставима с капитализацией французской банковской группы Societe Generale и швейцарской Credit Suisse. Дочерние банки Сбербанка РФ работают в Казахстане, Украине и Беларусии.

30 апреля 1991 г. Центральный банк РСФСР издал инструкцию № 1 «О порядке регулирования деятельности коммерческих банков», которая продолжила начатую Госбанком СССР нормотворческую деятельность по организации в России системы банковского надзора – общего (юридического) и пруденциального (финансово-правового) [61].

Кредитные организации вправе осуществлять свою деятельность с момента получения лицензии. Однако, новым банкам Центральный банк, как правило, в начале выдает лицензию на проведение ограниченного круга операций, который через два года успешной работы коммерческого банка может быть расширен. Если учредители банка планируют оказание услуг в иностранной валюте, им необходимо для получения соответствующей лицензии подготовить второй комплект учредительных документов и часть уставного капитала сформировать в иностранной валюте.

Особое место среди разрешительных документов занимает генеральная лицензия, выдаваемая банку, имеющему лицензии на выполнение всех банковских операций со средствами в рублях и иностранной валюте. С ее получением коммерческий банк приобретает право открывать филиалы за рубежом и участвовать в акционерном капитале кредитных организаций-нерезидентов.

Подобно тому, как каждое промышленное предприятие или строительная организация руководствуется в своей работе определенными регламентами, стандартами и техническими условиями, так и каждая кредитная организация обязана выполнять определенные требования при проведении отдельных активных, пассивных или забалансовых операций.

Инструкция № 1 содержала формально 9, а фактически 12 экономических нормативов:

Н 1–минимальная достаточность капитала – соотношение капитала банка и суммарного объема активов, взвешенных с учетом риска.

Н 2–минимальная текущая ликвидность – отношение суммы активов к сумме обязательств банка по счетам до востребования.

Н 3–норматив мгновенной ликвидности банка – отношение суммы высоколиквидных активов к обязательствам банка до востребования.

Н 4–максимальный риск по долгосрочным кредитам – отношение кредитов сроком свыше года к капиталу и долгосрочным депозитам.

Н 5–минимальное соотношение ликвидных и суммарных активов.

Н 6–максимальный размер риска на одного заемщика – отношение совокупной суммы кредитов и гарантий, выданных одному заемщику к капиталу банка.

Н 7–максимальный размер риска по крупным кредитам – соотношение совокупной величины крупных кредитов и 50 % гарантий к капиталу банка.

Н 8–максимальный размер риска на одного кредитора – соотношение величины вклада по счетам одного кредитора к капиталу банка.

Н 9–максимальный размер кредитов, предоставленных одному акционеру – отношение совокупной суммы кредитов и гарантий, выданных одному заемщику-акционеру, к капиталу банка.

Н 10–максимальный размер кредитов, гарантий и поручительств, предоставленных инсайдеру. Отношение совокупной суммы кредитов и гарантий, выданных инсайдерам, к капиталу банка.

Н 11–максимальный размер привлеченных вкладов населения. Соотношение общей суммы вкладов граждан и капитала банка.

Н 12–максимальное использование собственных средств для приобретения акций одного юридического лица, т. е. процентное соотношение инвестируемых и собственных средств.

С особым тщанием Центральный банк следит за соблюдением норматива Н 1. Норматив достаточности капитала – это единственный норматив, несоблюдение которого сразу влечет отзыв у банка лицензии, поскольку означает потерю его «ликвидности».

Состояние «потеря ликвидности» многие эксперты сравнивают с нахождением кредитной организации в коме, из которой крайне сложно выйти. В большинстве случаев это влечет за собой частичную или полную потерю платежеспособности и репутации. При обнаружении в банке первых признаков отсутствия ликвидности его клиенты пытаются (правда не всегда у них это получается) в массовом порядке изымать деньги с расчетных и депозитных счетов, а другие кредитные организации отказываются предоставлять кредиты на межбанковском рынке.

Методика расчета норматива Н 1с момента выхода Инструкции № 1, претерпела многократные изменения. Для банков с капиталом от 5 млн. экю и более Н 1составлял: до 1 июля 1995 г. – 6 %, с 1 февраля 1998 г. – 7 %; с 1 февраля 1999 г. – 8 %; с 1 января 2000 г. – 10 %. С января 2014 г. кредитные организации обязаны рассчитывать размер собственных средств по стандартам «Базеля III» (с марта 2013 г. они это делали в пилотном режиме).

Читать дальшеИнтервал:

Закладка: