Елена Орлова - Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов

- Название:Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов

- Автор:

- Жанр:

- Издательство:Array Литагент «Эксмо»

- Год:2010

- Город:Москва

- ISBN:978-5-699-37509-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Орлова - Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов краткое содержание

В книге проанализированы требования налоговых органов и арбитражных судов к экономическому обоснованию и документальному подтверждению различных видов рекламных расходов.

На примерах из аудиторской практики автора рассмотрены ошибки, связанные с учетом и налогообложением рекламных расходов. Кроме того, в издании даны практические рекомендации по разработке корпоративных стандартов, регулирующих рекламную политику компании: «Маркетинговой политики», включающий ценовую, товарную, снабженческую политику, политику продаж и продвижения товаров на рынке, «Положения о скидках, бонусах, подарках», «Кодекса деловой этики» и «Порядка анализа договоров (контрактов)». Несомненным достоинством книги являются образцы медиапланов рекламных кампаний и многие другие полезные материалы.

Помогут в работе и разнообразные приведенные в издании примеры из арбитражной практики.

Книга основана на более чем пятнадцатилетнем опыте работы автора в качестве аудитора и налогового консультанта. Она предназначена руководителям, бухгалтерам, юристам, специалистам по рекламе коммерческих организаций, аудиторам, налоговым консультантам, работникам налоговых органов, а также студентам и аспирантам экономических вузов.

Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Согласно п. 1 ст. 172 НК РФ вычет производится после принятия к учету оказанных исполнителем услуг на основании выставленного счета-фактуры.

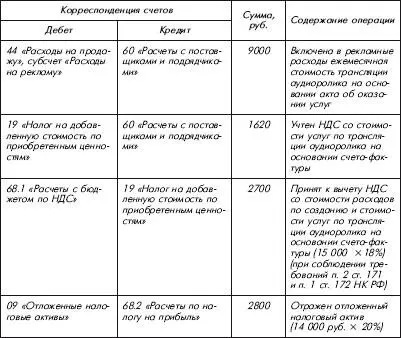

Применительно к рассматриваемой ситуации НДС со стоимости создания аудиоролика составляет 10 800 руб., ежемесячно – 3600 руб. (10 800 руб.: 3 мес), а ежемесячный налог со стоимости услуг по трансляции аудиоролика составляет 1620 руб. Всего в месяц (ежемесячно с апреля по июнь) это составит 5220 руб. (3600 руб. + 1620 руб.). Однако с учетом ограничений нормируемых расходов на рекламу сумма входного НДС, который ООО «Элли» вправе принять к вычету, составит только 2700 руб. (15 000 руб. х 18 %).

В бухгалтерском учете сумма НДС, предъявленная исполнителем, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками». Вычет сумм НДС отражается по дебету счета 68 и кредиту счета 19.

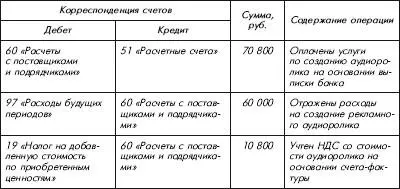

В бухгалтерском учете ООО «Элли» были сделаны следующие записи:

март:

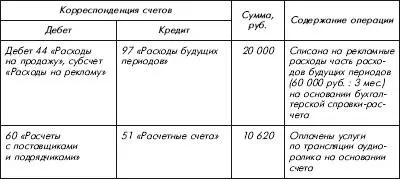

с апреля по июнь (ежемесячно):

В бухгалтерском учете расходы на демонстрацию рекламы также учитывают в качестве расходов по обычным видам деятельности в составе коммерческих расходов. В целях налогообложения расходы на эфирное время относят к прочим расходам, связанным с производством и реализацией (подп. 28 п. 1 ст. 264 НКРФ).

Авансы, перечисленные за трансляцию ролика, не считаются расходами (п. 3 ПБУ 10/99).

5.3. Реклама через коммуникационные сети

Расходы на рекламные мероприятия через телекоммуникационные сети (в том числе и через Интернет) могут быть учтены без ограничения по размеру (п. 4 ст. 264 НК РФ).

5.3.1. Реклама в сети Интернет

Размещение интернет-рекламы может привести к положительному изменению имиджа организации и улучшить ее узнаваемость.

5.3.1.1. Реклама на чужих сайтах (баннерная реклама)

Речь идет о баннерной рекламе – одного из самых старых и популярных видов рекламы в Интернете, позволяющих эффективно увеличить посещаемость веб-сайтов.

Баннер –это активная картинка рекламного характера различного размера (разрешения), статическая или анимированная, показываемая посетителю информационного ресурса, содержащая гипертекстовые ссылки, обеспечивающие переход посетителей информационных ресурсов на новый информационный ресурс, указанный организацией-заказчиком (на web-сайт рекламодателя).

Баннерная реклама – реклама web-сайта пользователя, странички, логотипа и т. д. путем размещения баннеров на развлекательных и новостных интернет-порталах, тематических сайтах с высокой посещаемостью, в баннерных сетях, списках рассылки.

Такая реклама выполняет сразу две функции: она способствует увеличению продаж различных товаров и услуг, а также работает на развитие бренда. Реклама сайта с помощью баннеров выгодна еще и по той причине, что яркие привлекательные рекламные модули размещаются не на одном-двух порталах, а охватывают сразу до нескольких тысяч сайтов, которые объединены в баннерные сети. Это многократно увеличивает аудиторию, которой будет показана реклама, и, соответственно, повышает эффективность рекламной кампании.

Как и любой другой вид рекламы в Интернете, баннерная реклама имеет более низкую стоимость, чем реклама в печати, на радио или на телевидении.

Итак, организация может разместить в Интернете баннеры, через которые посетители чужого web-сайта попадают на ее web-сайт.

Например, стоматологическая клиника может разместить баннер на сайте: http://www.topdent.ru/, тематика которого – адреса и телефоны стоматологических клиник города; поиск клиники по станции метро, услугам и другим параметрам; биографии специалистов; подборки тематических статей.

Оплата таких рекламных услуг производится за показы коммерческой рекламы или за клики по ней. Например, стоимость 1000 показов графического баннера 125 х 125 может быть равна 12 руб., стоимость текстового баннера – 5 руб., а стоимость оплаты за клики – от 30 коп. за посетителя сайта. Ежедневно в сети Интернет происходит более двух тысяч кликовпо баннерам рекламодателей.

В зависимости от целей рекламной кампании организация-заказчик может выбрать, какой из этих видов оплаты ей выгоднее. Например, оплата за показы предпочтительна для имиджевой рекламы, а оплата за клики – для привлечения конкретных потребителей и повышения уровня продаж товаров и услуг.

Так называемая ценность баннера определяется показателем CTR [22], который указывает на соотношение числа показов баннера к числу кликов. Рассчитывается он по формуле отношения числа произведенных кликов к числу всех показов и умноженное на 100 %. Как правило, CTR, лежащий от 2 % и выше, считается очень хорошим показателем.

В налоговом учете такие затраты можно учесть полностью в составе прочих расходов, связанных с производством и реализацией, в качестве рекламных расходов (подп. 28 п. 1 ст. 264, абз. 2 п. 4 ст. 264 НК РФ) при условии соблюдения требований п. I ст. 252 НК РФ. Для обоснования такого порядка учета можно использовать следующие аргументы.

Как известно, перечень ненормируемых рекламных расходов, установленный абз. 2–4 п. 4 ст. 264 НК РФ, является исчерпывающим (письмо МНС России от 24.03.2004 № 02-3-07/41 @). К ним, в частности, относят затраты на рекламу через средства массовой информации (радио, телевидение) и телекоммуникационные сети.

Исходя из этого определения нельзя с уверенностью сказать, относится ли к этой категории реклама через Интернет.

Поэтому с учетом норм п. 1 ст. 11 НК РФ следует обратиться к Закону о рекламе (ч. 8 и ч. 11 ст. 28), в котором сказано, что реклама доводится до потребителя посредством опубликования информации в средствах массовой информации и (или) размещения в информационно-телекоммуникационных сетях общего пользования (в том числе в сети Интернет).

Таким образом, Интернет относится к телекоммуникационным сетям. Поэтому расходы по размещению рекламной продукции в сети Интернет, содержащей рекламную информацию об организации или об отдельных услугах, оказываемых организацией, относятся к расходам на рекламу, учитываемым при налогообложении прибыли в полном объеме (письма Минфина России от 29.01.2007 № 03-03-06/1/41, от 06.12.2006 № 03-03-04/2/254).

Читать дальшеИнтервал:

Закладка: