Елена Орлова - Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов

- Название:Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов

- Автор:

- Жанр:

- Издательство:Array Литагент «Эксмо»

- Год:2010

- Город:Москва

- ISBN:978-5-699-37509-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Орлова - Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов краткое содержание

В книге проанализированы требования налоговых органов и арбитражных судов к экономическому обоснованию и документальному подтверждению различных видов рекламных расходов.

На примерах из аудиторской практики автора рассмотрены ошибки, связанные с учетом и налогообложением рекламных расходов. Кроме того, в издании даны практические рекомендации по разработке корпоративных стандартов, регулирующих рекламную политику компании: «Маркетинговой политики», включающий ценовую, товарную, снабженческую политику, политику продаж и продвижения товаров на рынке, «Положения о скидках, бонусах, подарках», «Кодекса деловой этики» и «Порядка анализа договоров (контрактов)». Несомненным достоинством книги являются образцы медиапланов рекламных кампаний и многие другие полезные материалы.

Помогут в работе и разнообразные приведенные в издании примеры из арбитражной практики.

Книга основана на более чем пятнадцатилетнем опыте работы автора в качестве аудитора и налогового консультанта. Она предназначена руководителям, бухгалтерам, юристам, специалистам по рекламе коммерческих организаций, аудиторам, налоговым консультантам, работникам налоговых органов, а также студентам и аспирантам экономических вузов.

Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

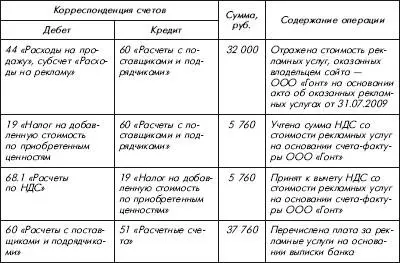

Такие затраты нужно подтвердить документально. Для этого потребуются договор на размещение баннера с владельцем сайта и акт об оказанных им рекламных услугах за каждый обслуживаемый месяц. В акте должны быть отражены период размещения графического или текстового баннера, стоимость рекламы и сумма НДС. Причем этот налог можно принять к вычету только на основании счета-фактуры рекламораспространителя при соблюдении требований подп. 1 п. 2 ст. 171 и п. 1 ст. 172 НК РФ.

Пример

ЗАО «Плейн», торгующее подержанными автомобилями, заключило договор возмездного оказания рекламных услуг, согласно которому ООО «Гонт» размещает в Интернете на собственном сайте: http://aufoJ5r.ru/(тематика сайта: автомобили, запчасти) ссылку на сайт ЗАО «Плейн», на котором размещена информация о продаваемых им подержанных автомобилях и контактные телефоны.

Плата за размещение ссылки осуществляется ежемесячно исходя из количества посетителей, зашедших на сайт ЗАО «Плейн» по такой ссылке. Согласно договору плата за клик установлена в сумме 2,36 руб., в том числе НДС.

В июле стоимость услуг ООО «Гонт» составила 37 760 руб., в том числе НДС– 5760 руб. Акт об оказанных рекламных услугах за июль на указанную сумму подписан 3 1 июля 2009 года.

Рекламой признается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (ч. 1 ст. 3 Закона о рекламе).

В данном случае ООО «Гонт», размещая ссылку на сайт ЗАО «Плейн», привлекает к нему внимание посетителей собственного сайта. Таким образом, услуги, оказанные ООО «Гонт» для ЗАО «Плейн», являются рекламными.

Расходы на рекламу производимой продукции являются расходами по обычным видам деятельности и учитываются на счете 44 «Расходы на продажу» на основании п. 5 и 7 ПБУ 10/99 и Инструкция по применению Плана счетов. В данном случае рекламные расходы признаются на дату подписания акта об оказанных рекламных услугах (п. 16 ПБУ 10/99).

В налоговом учете такие расходы учитываются в полном объеме (абз. 2 п. 4 ст. 264 НКРФ).

Налог на добавленную стоимость, предъявленный ООО «Гонт» в стоимости услуг, ЗАО «Плейн» принимает к вычету при соблюдении требований подп. 1 п. 2 ст. 171, п. 1 ст. 172 НКРФ.

В бухгалтерском учете ЗАО «Плейн» были сделаны следующие записи:

31 июля:

5.3.1.2. Создание своего web-сайта, содержащего сведения об организации

Создание собственного web-сайта – это инвестиции в свой бизнес. И сейчас многие организации активно размещают информацию о своей деятельности, производимой п роду кци и /услугах и ценах на них на своем web-сайте в сети Интернет с тем, чтобы заявить о себе и привлечь новых покупателей и клиентов.

Web-сайт –это совокупность текстовых и графических файлов, связанных между собой с помощью гипертекстовых ссылок, имеющих определенный адрес в сети Интернет и посвященных определенной тематике. Таким образом, создание сайта представляет собой процесс разработки его программно-технологической основы (или HTML-кода) и внешнего вида (дизайна).

Нужно помнить, что web-сайт является компьютерной программой. Это следует из ст. 1261 ГК РФ. Поэтому создание web-сайта – это разработка специальной компьютерной программы.

Для того чтобы web-сайт заработал, организации придется нести расходы:

на его разработку;

на регистрацию доменного имени;

на размещение и поддержание сайта в Интернете (хостинг). Регистрировать исключительные права на сайт в Роспатенте не обязательно (ст. 1262 ГК РФ).

Организация может создать сайт своими силами. Однако в большинстве случаев такую работу поручают сторонней организации.

Порядок отражения в бухгалтерском и налоговом учете расходов на создание собственного сайта организации зависит от того, может ли web-сайт как имущественный объект быть отнесен к нематериальным активам или нет.

5.3.1.2.1. Web-сайт является нематериальным активом

В целях налогообложения прибыли web -сайтможет быть отнесен к нематериальным активам, если он соответствует требованиям, установленным в п. 1 ст. 256 и п. 3 ст. 257 НК РФ:

– организации принадлежат исключительные права на сайт;

– сайт используется в производстве продукции, при выполнении работ, оказании услуг или для управленческих нужд организации;

– сайт способен приносить организации экономические выгоды (доход);

– срок эксплуатации сайта свыше 12 месяцев;

– первоначальная стоимость сайта составляет более 20 000 руб.;

– у организации имеются надлежащим образом оформленные документы, подтверждающие существование самого нематериального актива и (или) исключительных прав на него.

В аналогичном порядке такой сайт отражается и в бухгалтерском учете (п. 3 и 7 ПБУ 14/2007).

Принципиальное отличие нематериального актива от прочего амортизируемого имущества – наличие у организации исключительных прав на него. С точки зрения гражданского законодательства web-сайт – это совокупность двух объектов авторского права – программы, обеспечивающей его функционирование, и графического решения (дизайна).

Если созданием web-сайта занимался один или несколько работников самой организации и это входило в их обязанности по трудовому договору, считается, что организация самостоятельно разработала web-сайт. В такой ситуации исключительные права на web-сайт закрепляются за работодателем (если в трудовом или другом договоре между работодателем и автором не предусмотрено иное), а авторские права сохраняются за непосредственным автором (работником). Это следует из ст. 1295 ГК РФ. Причем автор имеет право на вознаграждение.

Следует обратить внимание на то, когда исключительное право может перейти к работнику. Исключительное право на произведение, созданное в пределах установленных для работника трудовых обязанностей (служебное произведение), принадлежит автору, если работодатель в течение трех лет со дня, когда служебное произведение было предоставлено в его распоряжение, не выполнит одно из действий (п. 2 ст. 1295 ГК РФ):

– не начнет использовать это произведение;

– не передаст исключительное право на него другому лицу;

– не сообщит автору о сохранении произведения в тайне.

Организация, поручившая создание web-сайта стороннему исполнителю, руководствуется условиями заключенного с ним договора, предметом которого является разработка web-сайта. В соответствии с п. 1 ст. 1296 ГК РФ исключительное право на сайт (программу для ЭВМ или базу данных), разработанный по такому договору, принадлежит заказчику. Конечно, при условии, что договором между исполнителем и заказчиком не предусмотрено иное.

Читать дальшеИнтервал:

Закладка: