Светлана Бычкова - Бухгалтерский финансовый учет

- Название:Бухгалтерский финансовый учет

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-27160-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Бычкова - Бухгалтерский финансовый учет краткое содержание

В конце каждой главы приведены вопросы, задания и тесты, которые помогут закрепить знания по пройденной теме.

Пособие подготовлено в соответствии с требованиями Государственного образовательного стандарта высшего профессионального образования третьего поколения.

Для аспирантов и преподавателей экономических вузов, а также специалистов, получающих второе высшее образование.

Бухгалтерский финансовый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

Излишек (+) или недостаток (-) собственных оборотных средств ±СОС – Ф:

±Ф сос= (III–I) – стр. 210 баланса [21]

Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат ±СД – Ф т:

Излишек (+) или недостаток (-) общей величины источников формирования запасов и затрат ±ОИ – Ф о:

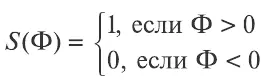

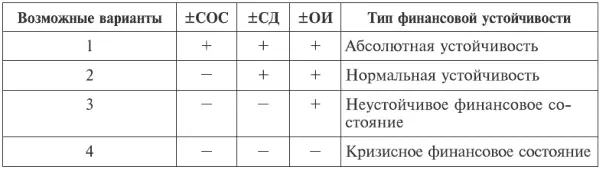

Выявление излишков (недостатков) источников средств для покрытия запасов и затрат позволяет, в свою очередь, определить тип финансовой ситуации в организации. С помощью показателей Ф сос, Ф сд, Ф оистроится трехкомпонентный показатель следующего вида:

и проводится экспресс-анализ финансовой устойчивости (табл. 15.3).

Примечание: «-» – платежный недостаток; «+» – платежный излишек.

Таким образом, для характеристики финансовой ситуации в организации существуют четыре типа финансовой устойчивости.

Первый тип – абсолютная устойчивость финансового состояния (встречается крайне редко в российской практике хозяйствования) задается условием:

где К – кредиты банка под ТМЦ.

Второй тип – нормальная устойчивость финансового состояния, гарантирующая платежеспособность организации, соответствует следующему условию:

Третий тип – неустойчивое финансовое состояние , характеризуемое нарушением платежеспособности, когда сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения СОС:

где ИОФН – источники, ослабляющие финансовую напряженность, по данным баланса неплатежеспособности (временно свободные денежные средства, привлеченные средства, кредиты банка на временное пополнение оборотных средств, прочие заемные средства).

Финансовая неустойчивость считается нормальной (допустимой), когда величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции, т. е. выполняется следующее условие:

где З с– запасы сырья и материалов;

З гп– запасы готовой продукции;

К з– краткосрочные кредиты и займы для формирования запасов;

З нп– незавершенное производство;

З рбп– расходы будущих периодов.

Четвертый тип – кризисное финансовое состояние , при котором организация на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают ее кредиторской задолженности и просроченных ссуд:

15.5. Методика анализа эффективности деятельности организации

Анализ эффективности деятельности организации целесообразно проводить в двух направлениях:

1) оценки показателей прибыли и рентабельности;

2) оценки экономической эффективности деятельности с помощью показателей деловой активности (оборачиваемости активов).

Общая экономическая эффективность работы организации характеризуется относительными показателями – системой показателей рентабельности, или прибыльности (доходности), организации.

Показатели рентабельности измеряют прибыльность с разных позиций. Общая формула расчета рентабельности (Р):

где П – прибыль организации;

V – показатель, по отношению к которому определяется рентабельность.

В числителе могут быть представлены: прибыль от продажи продукции; прибыль до налогообложения; прибыль до уплаты процентов и налогов (экономическая прибыль); чистая прибыль.

Знаменатель может содержать: активы организации; собственный капитал; текущие активы; основные производственные фонды; выручку от реализации продукции; себестоимость проданной продукции.

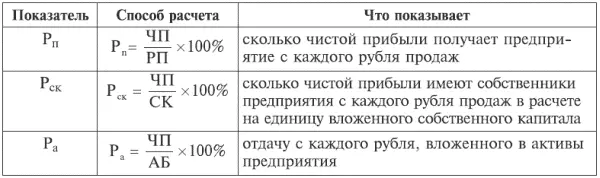

На практике выделились следующие показатели рентабельности:

• рентабельность всего капитала (совокупных активов) по бухгалтерской прибыли (прибыли до налогообложения);

• общая рентабельность собственного капитала по бухгалтерской прибыли;

• рентабельность продаж по чистой прибыли;

• рентабельность собственного капитала по чистой прибыли.

В рыночной экономике именно чистая прибыль является конечным индикатором, позволяющим судить об эффективности деятельности организации. Система показателей оценки рентабельности с использованием величины чистой прибыли (ЧП) и алгоритмом расчета основных коэффициентов рентабельности: активов (Р а), продаж (Рп), собственного капитала (Рск) приведена в табл. 15.3.

Обозначения: АБ – среднегодовая величина активов по балансу;

РП – выручка от реализации продукции;

СК – среднегодовая величина собственного капитала.

Рентабельность продаж – относительная мера эффективности производства. Этот показатель относится к тактическим факторам роста рентабельности активов. Действие таких факторов направлено на выбор адекватной ценовой политики, расширение рынков сбыта, т. е. на рост объемов продаж.

Основными путями повышения рентабельности продаж являются:

• снижение затрат на единицу или на 1 руб. продукции;

• улучшение использования производственных ресурсов, формирующих себестоимость (снижение фондоемкости, материалоемкости, зарплатоемкости или повышение обратных им показателей фондоотдачи, материалоотдачи и т. д.);

• рост объема производства;

• рост цен на продукцию, сопровождаемый улучшением ее качества.

Р ск( ROE ) называют иначе финансовой рентабельностью. Расчет значения этого коэффициента является наиболее интересным для акционеров, так как показывает отдачу, приходящуюся на 1 рубль вложенного ими капитала, и, следовательно, определяет размер дивидендов, получаемых на обыкновенную акцию. Поэтому он, как правило, рассчитывается по чистой прибыли.

Читать дальшеИнтервал:

Закладка: