Светлана Бычкова - Бухгалтерский финансовый учет

- Название:Бухгалтерский финансовый учет

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-27160-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Бычкова - Бухгалтерский финансовый учет краткое содержание

В конце каждой главы приведены вопросы, задания и тесты, которые помогут закрепить знания по пройденной теме.

Пособие подготовлено в соответствии с требованиями Государственного образовательного стандарта высшего профессионального образования третьего поколения.

Для аспирантов и преподавателей экономических вузов, а также специалистов, получающих второе высшее образование.

Бухгалтерский финансовый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

где Дл 0, Дл 1– длительность одного оборота оборотных средств, в днях;

РП одн– однодневная реализация продукции.

Заключительным этапом оценки эффективности использования оборотных средств служит расчет показателя рентабельности оборотных активов :

где П – прибыль.

15.6. Методика анализа и оценки кредитоспособности организации

Под кредитоспособностью организациипонимается ее способность погасить долговые обязательства перед коммерческим банком по ссуде и процентам по ней в полном объеме и в срок, предусмотренный кредитным договором.

Кредитоспособность организации характеризуется следующими качествами:

• репутацией организации, которая определяется своевременностью расчетов по ранее полученным ссудам, качественностью представленных отчетов, ответственностью и компетентностью руководителей;

• текущим финансовым состоянием организации и ее способностью производить конкурентоспособную продукцию;

• возможностью при необходимости мобилизовать денежные средства из различных источников.

Анализ кредитоспособности включает целый ряд методов, важнейшими из которых являются:

• сбор информации о клиенте;

• оценка кредитного риска;

• оценка финансовой устойчивости клиента на основе системы финансовых коэффициентов;

• оценка кредитоспособности на основе индекса Альтмана;

• анализ денежных средств.

Для оценки кредитоспособности используется сложная система показателей. Она дифференцирована в зависимости от категорий заемщика (крупная компания, малое предприятие, вид деятельности, конкурентоспособность продукции и т. д.).

В основном российские банки используют финансовые коэффициенты:

• ликвидности и платежеспособности;

• финансовой независимости (рыночной устойчивости);

• оборачиваемости;

• прибыльности (рентабельности).

В качестве дополнительных характеристик при анализе кредитоспособности используются следующие показатели:

• уровень делового риска;

• длительность и размер просроченной задолженности различным коммерческим банкам;

• состояние дебиторской и кредиторской задолженности и их соотношение;

• оценка менеджмента и др.

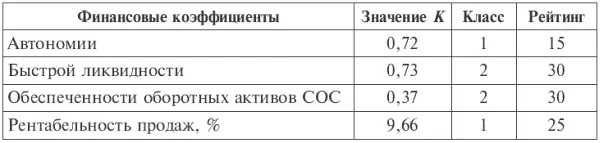

Методика рейтинговой оценки одного из коммерческих банков.Каждый коммерческий банк использует свою в определенной степени оригинальную методику, способствующую адекватной оценке потенциальных заемщиков. Система рейтинга утверждается кредитным комитетом на основе выбранной банком стратегии развития, причем каждому показателю присваивается индивидуальный рейтинг с учетом отраслевой принадлежности клиента и других специфических особенностей его деятельности.

Например, для организаций торговли большое значение имеют показатели оборачиваемости и финансовой независимости. Для организаций промышленности первостепенное значение имеет коэффициент быстрой ликвидности. Сумма рейтинговых коэффициентов по каждой отрасли равна 100. Сумма баллов (Б) определяется:

где Р j – рейтинг показателя;

К j – классность показателя.

По результатам рейтинговой оценки определяется класс кредитоспособности клиента. Например, I класс присваивается при 100–150 баллах, II класс – при 151–250 баллах, III класс – при 251–300 баллах.

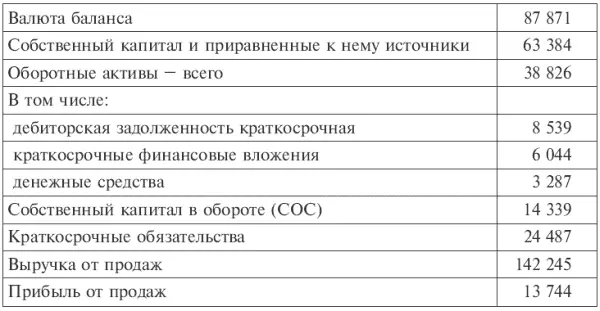

Сумма баллов по рейтингу: Б = 1 × 15 + 2 × 30 + 3 × 30 + 4 × 25 = 185.

Следовательно, данная организация относится ко второму классу кредитоспособности.

Основным источником информации для оценки кредитоспособности организаций служит их баланс с объяснительной запиской. Анализ баланса позволяет определить, какими средствами располагает организация и какой по величине кредит эти средства обеспечивают.

При работе с активом баланса необходимо обратить внимание на следующие обстоятельства:

• в случае оформления залога основных средств, производственных запасов, готовой продукции, товаров, прочих запасов и затрат право собственности залогодателя на указанные ценности должно подтверждаться включением их стоимости в состав соответствующих балансовых статей;

• остаток средств на расчетном счете должен соответствовать данным банковской выписки на отчетную дату;

• при анализе дебиторской задолженности необходимо обратить внимание на сроки ее погашения, поскольку возвращение долгов может стать для заемщика одним из источников возврата испрашиваемого кредита.

При рассмотрении пассива баланса необходимо:

• проанализировать кредитные договоры по тем ссудам, задолженность по которым отражена в балансе и не погашена на дату запроса о кредите, и убедиться, что она не является просроченной;

• проверить наличие просроченной задолженности по кредитам других банков, что является негативным фактором и свидетельствует о явных просчетах в деятельности заемщика, которые, возможно, планируется временно компенсировать при помощи нового кредита;

• проконтролировать, чтобы предлагаемый в качестве обеспечения залог по испрашиваемому кредиту не был заложен другому банку;

• при оценке кредиторской задолженности необходимо убедиться, что заемщик в состоянии вовремя расплатиться с теми, чьими средствами в том или ином виде пользуется: в виде товаров или услуг, авансов и т. д.

15.7. Особенности анализа в условиях финансовой несостоятельности организации

Под несостоятельностью (банкротством) организации (согласно Федеральному закону «О несостоятельности (банкротстве)») понимается ее неспособность удовлетворять требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и во внебюджетные фонды в связи с превышением обязательств должника над его имуществом или ввиду неудовлетворительной структуры его баланса.

Неудовлетворительная структура баланса – это такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами из-за недостаточной ликвидности имущества должника. При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее. Неудовлетворительность структуры баланса организации служит основанием для признания ее неплатежеспособной.

Читать дальшеИнтервал:

Закладка: