Л. Сотникова - Изменение учетной политики и оценочных значений

- Название:Изменение учетной политики и оценочных значений

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-249-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Л. Сотникова - Изменение учетной политики и оценочных значений краткое содержание

В данном издании раскрывается экономическая сущность последствий внесения изменений в учетную политику организации, а также изменений оценочных значений, представлены принципы их отражения в бухгалтерском и налоговом учете.

Большое внимание уделено вопросу соблюдения принципа сопоставимости в бухгалтерском учете и отчетности в связи с пересмотром учетной политики в отношении различных объектов учета. В работе рассмотрены как случаи пересмотра учетной политики в соответствии с последними изменениями нормативных документов по бухгалтерскому учету и налогообложению (отмена в бухгалтерском учете необходимости пересчета поступивших авансов в иностранной валюте; отмена метода ЛИФО для оценки материально-производственных запасов при их выбытии; появление нового способа отражения в учете текущего налога на прибыль и др.), так и случаи пересмотра учетной политики по иным основаниям.

Издание предназначено для бухгалтеров, аудиторов, студентов высших и средних учебных заведений.

Издание написано руководителем Департамента методологии, бухгалтерского и налогового учета, заместителем генерального директора 000 «Росэкспертиза», доктором экономических наук, профессором Сотниковой Л.В.

Изменение учетной политики и оценочных значений - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

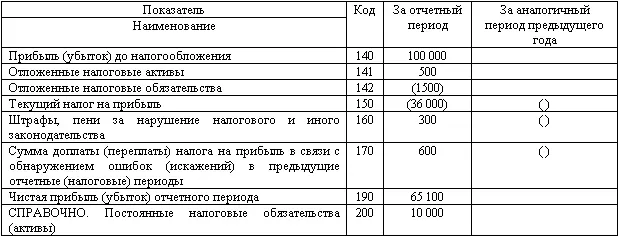

Фрагмент Отчета о прибылях и убытках представлен ниже.

Отчет о прибылях и убытках (фрагмент)

(тыс. руб.)

[ЗВЕЗДОЧКА – Проверка правильности заполнения формы № 2: –10 000 тыс. руб. + 600 тыс. руб. – (–8000 тыс. руб.) – 7200 тыс. руб. = –8600 тыс. руб. руб.)].

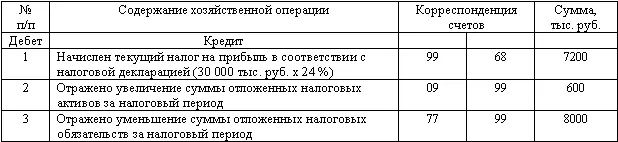

Для демонстрации второго способа определения текущего налога на прибыль нам потребуется помимо сведений о том, что бухгалтерский убыток за отчетный период составил 10 000 тыс. руб., по данным налогового учета организация получила налоговую прибыль в сумме 30 000 тыс. руб., дополнительно следующая информация: сумма расходов, не признаваемых налоговыми расходами, составила 4167 тыс. руб. Остаток по счету 09 на 1 января 2008 года был равен нулю, а остаток по счету 77 равен 8000 тыс. руб.

Порядок расчетов должен быть следующим:

1) убыток по данным бухгалтерского учета в сумме 10 000 тыс. руб. уменьшается на сумму постоянных разниц 4167 тыс. руб. (так как в данном случае это расходы, не принимаемые для целей налогообложения прибыли), что составило 5833 тыс. руб.;

2) налог на прибыль от суммы бухгалтерского убытка не начисляется, однако если сумму убытка по данным бухгалтерского учета умножить на ставку налога на прибыль, мы получим 1400 тыс. руб. (5833 тыс. руб. x 24 %);

3) исходя из расчетов, сделанных в п. 1 и 2 данного расчета, сумма чистого убытка составила –8600 тыс. руб. [–10 000 тыс. руб. – (–1400 тыс. руб.)];

4) прибыль по данным налогового учета равна 30 000 тыс. руб., поэтому текущий налог на прибыль равен 7200 тыс. руб. (30 000 тыс. руб. x 24 %);

5) сравнение величин, полученных в п. 2 и 4, показывает, что величина бухгалтерского налога на прибыль (–1400 тыс. руб.) меньше текущего налога на прибыль (7200 тыс. руб.) на –8600 тыс. руб. Именно данная величина должна быть начислена по кредиту счета 99 для того, чтобы итоговое сальдо по счету 99 (чистый убыток) составило –8600 тыс. руб. [–10 000 тыс. руб. – 7200 тыс. руб. – (–8600 тыс. руб.) (разница между бухгалтерским и текущим налогом на прибыль)].

Для того чтобы определить, как именно следует квалифицировать разницу, полученную в п. 5: как формирование (увеличение) отложенного налогового актива или как списание (уменьшение) отложенного налогового обязательства, а может быть, и то, и другое, – необходимо проанализировать сформированные по состоянию на 1 января 2008 года вступительные остатки по счетам 09 и 77. В данном случае сальдо по счету 77 по состоянию на 1 января 2008 года равно 8000 тыс. руб., поэтому именно эта сумма должна быть отражена бухгалтерской записью по дебету счета 77 и кредиту счета 99. В результате сальдо счета 77 по состоянию на 31 декабря 2008 года станет равным нулю. Оставшаяся сумма 600 тыс. руб. (8600 тыс. руб. – 8000 тыс. руб.) должна быть отражена бухгалтерской записью по дебету счета 09 по состоянию и кредиту счета 99 на 600 тыс. руб. Сальдо счета 09 по состоянию на 31 декабря 2008 года составило 600 тыс. руб.

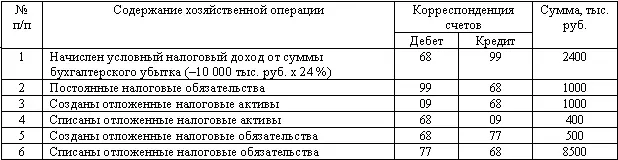

Бухгалтерские записи при применении организацией второго способа определения текущего налога на прибыль представлены ниже.

Организация имеет бухгалтерский убыток и налоговую прибыль (вариант 4) и применяет второй способ отражения величины текущего налога на прибыль

Дебетовое сальдо по счету 99 составило 8600 тыс. руб. (10 000 тыс. руб. + 7200 тыс. руб. – 600 тыс. руб. – 8000 тыс. руб.).

В связи с отражением в Отчете о прибылях и убытках по свободным строкам после строки с кодом 150 «Текущий налог на прибыль» и до строки с кодом 190 «Чистая прибыль (убыток) отчетного периода» еще, как минимум, двух строк – «Штрафы, пени за нарушение налогового и иного законодательства» и «Сумма доплаты (переплаты) налога на прибыль в связи с обнаружением ошибок (искажений) в предыдущие отчетные (налоговые) периоды» изменяется формула проверки правильности формирования финансового результата (чистой прибыли или убытка) за отчетный период.

Если присвоить показателю по строке «Штрафы, пени за нарушение налогового законодательства» Отчета о прибылях и убытках код 160, а показателю по строке «Сумма доплаты (переплаты) налога на прибыль в связи с обнаружением ошибок (искажений) в предыдущие отчетные (налоговые) периоды» Отчета о прибылях и убытках код 170, то формула расчета чистой прибыли (убытка) отчетного периода преобразуется в формулу:

стр. 140 + стр. 141 – стр. 142 – стр. 150 – стр. 160 – стр. 170 = стр. 190.

Пример.

Воспользуемся данными примера к варианту 1 формирования показателя чистой прибыли (убытка) отчетного периода и уточним, что в течение отчетного года отчитывающаяся организация по результатам выездной налоговой проверки уплатила штраф за нарушение налогового законодательств в сумме 300 тыс. руб., пени – в сумме 100 тыс. руб., доплатила налог на прибыль за 2006 – 2007 годы в сумме 600 тыс. руб.

Фрагмент Отчета о прибылях и убытках представлен ниже.

Отчет о прибылях и убытках (фрагмент)

(тыс. руб.)

2.4. Корректировка учетной политики при разработке организацией новых способов ведения бухгалтерского учета

В соответствии с п. 16 ПБУ 1/98 изменение учетной политики может производиться в случае разработки организацией новых способов ведения бухгалтерского учета.

Применение нового способа ведения бухгалтерского учета предполагает одно из следующих обстоятельств:

– более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации;

– меньшую трудоемкость учетного процесса без снижения степени достоверности информации.

Привести исчерпывающий перечень всех возможных ситуаций, в которых новое учетное решение будет давать более достоверное представление фактов хозяйственной деятельности в учете, не представляется возможным, поэтому выделим наиболее часто встречающиеся на практике случаи и, самое главное, последовательность действий организации при разработке новых учетных решений.

Для изменения отражения в учете каждого факта хозяйственной деятельности (каждой хозяйственной операции) необходимо:

– изучить старый способ ведения бухгалтерского учета;

– разработать новый способ ведения бухгалтерского учета;

– оценить, насколько новый способ ведения бухгалтерского учета соответствует основным допущениям, применяемым в бухгалтерском учете, – имущественной обособленности; временной определенности фактов хозяйственной деятельности, а также основным требованиям к ведению учета – приоритета содержания перед формой; своевременности; полноты; непротиворечивости; осмотрительности; рациональности. Последнее требование к организации и ведению учета напрямую связано с требованием п. 16 ПБУ 1/98 к применению нового способа учета – меньшей трудоемкости учетного процесса без снижения степени достоверности информации.

Читать дальшеИнтервал:

Закладка: