Раиса Рябова - Учет и налогообложение ценных бумаг и долей

- Название:Учет и налогообложение ценных бумаг и долей

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-245-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Раиса Рябова - Учет и налогообложение ценных бумаг и долей краткое содержание

В издании рассмотрены вопросы формирования и увеличения уставного капитала, инвестиционной деятельности в форме вложений в ценные бумаги и привлечения заемных средств под собственные векселя.

На многочисленных примерах представлены варианты бухгалтерского и налогового учета операций с ценными бумагами у инвесторов, эмитентов и векселедателей.

Приведены возможные варианты бухгалтерского учета сделок РЕПО.

Широко представлена арбитражная практика разрешения налоговых споров, связанных с налогообложением сделок с ценными бумагами.

Учет и налогообложение ценных бумаг и долей - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

– доходами в виде процентов по займу, предоставленному ценными бумагами, которые включаются в состав доходов в соответствии со ст. 250 и 271 НК РФ (для банков – согласно ст. 290 настоящего Кодекса), – если такая разница отрицательная.

В соответствии с п. 4 ст. 282 НК РФ для покупателя по первой части РЕПО разница между ценой реализации по второй части РЕПО и ценой приобретения по первой части РЕПО признается:

– доходами в виде процентов по размещенным средствам, которые включаются в состав доходов согласно ст. 250 и 271 настоящего Кодекса (для банков – в соответствии со ст. 290

НК РФ), – если такая разница положительная;

– расходами в виде процентов по займу, полученному ценными бумагами, которые включаются в состав расходов в соответствии со ст. 265, 269 и 272 НК РФ, – если такая разница

отрицательная.

Доходы и расходы в виде процентов по РЕПО при методе начисления признаются в соответствии со ст. 271 и 272 НК РФ, то есть на конец каждого отчетного периода.

При этом расходы признаются с учетом ограничений, установленных ст. 269 НК РФ.

Пример.

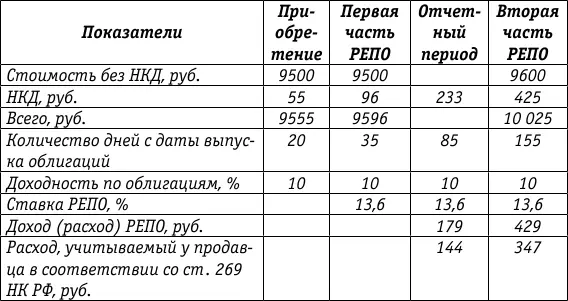

Организация А приобрела 100 штук процентных облигаций номинальной стоимостью 100 руб., по которым предусмотрена выплата процентного дохода в размере 10 % годовых. Цена приобретения составила 95 руб. за единицу без НКД. Кроме того, продавцу уплачен НКД за 20 дней, прошедших с даты выпуска облигаций, в сумме 0,55 руб. на каждую облигацию. 15 дней спустя заключена сделка РЕПО с организацией Б, по которой организация А является продавцом. Стоимость ценных бумаг по первой части РЕПО – 95 руб. плюс НКД за 35 дней с даты выпуска – 0,96 руб. Срок РЕПО – 120 дней, в том числе 50 дней в одном отчетном периоде и 70 дней – в другом. Стоимость по второй части РЕПО – 96 руб. плюс НКД за 155 дней с даты выпуска – 4,25 руб. Условно считаем, что в году 365 дней. Ставка рефинансирования Банка России – 10 %.

Определяем ставку РЕПО как отношение разницы между ценой по второй и первой частям сделки к цене по первой части, деленное на количество дней сделки РЕПО и умноженное на количество дней в году и на 100 %:

ставка РЕПО = (10 025 руб. – 9596 руб.): 9596 руб. × 365 дн.: 120 дн. × 100 = 13,6 %.

Исходя из ставки по сделке РЕПО на конец отчетного периода организации А и Б за 50 дней начисляют соответственно процентный расход и доход:

сумма расхода (дохода) = 9596 руб. × 13,6 %: 365 дн. × 50 дн.: 100 % = 179 руб.

Учитывая, что ставка по сделке РЕПО превышает предельную величину, установленную ст. 269 НК РФ, определяем сумму процентного расхода для целей налогообложения прибыли, если ставка рефинансирования Банка России на дату первой части сделки составляла 10 % годовых:

– за первый отчетный период – 9596 руб. × 10 % × 1,1: 365 дн. × 50 дн.: 100 % = 144 руб.;

– за время действия сделки – 9596 руб. × 10 % × 1,1: 365 дн. × 120 дн.: 100 % = 347 руб.

(Продолжение примера в подразделе 6.2.2).

6.2.2. Налогообложение дохода в виде процентов (дивидендов) по ценным бумагам, являющимся предметом сделки РЕПО

Условиями выпуска долговых ценных бумаг, являющихся предметом сделки РЕПО, может предусматриваться выплата процентного дохода. По акциям в период действия сделки РЕПО могут выплачиваться дивиденды.

Согласно п. 2 ст. 282 НК РФ процентный (купонный) доход учитывается при расчете налоговой базы продавца по первой части РЕПО в порядке, установленном ст. 271, 273 и 328 настоящего Кодекса, и не учитывается при определении налоговой базы по процентному (купонному) доходу по ценным бумагам, являющимся объектом операции РЕПО, у покупателя по первой части РЕПО.

Налогообложение вышеуказанных доходов осуществляется по налоговым ставкам, установленным ст. 284 НК РФ. При этом данные налоговые ставки применяются в зависимости от вида ценных бумаг (долгового обязательства).

Данное положение не распространяется на продавца по первой части РЕПО в случае, если проданные ценные бумаги приобретены по другой операции РЕПО.

Письмом Минфина России от 18.12.2007 № 030305/272 уточнено, что при налогообложении дивидендов учитываются особенности расчета налоговой базы по доходам от долевого участия (ст. 275 НК РФ).

Дивиденды, которые участвовали в расчете налоговой базы у налогового агента при их выплате, не признаются доходами покупателя по первой части РЕПО, а включаются во внереализационные доходы продавца по первой части с последующей корректировкой по строке 070 декларации по налогу на прибыль во избежание двойного налогообложения.

Обязательным является подтверждение соответствия сумм дивидендов, полученных от покупателя по первой части РЕПО (эмитента).

Подтверждающими документами являются договор РЕПО, в котором оговорены действия сторон относительно выплат от эмитента, и (или) копии первичных документов (платежных документов, счетов, иных документов в которых предусмотрено, что указанная сумма является дивидендами (компенсацией доходов) передаваемыми продавцу по первой части по договору РЕПО), подтверждающих получение покупателем по первой части РЕПО выплат от эмитента или другого участника операции РЕПО (с указанием, что данные суммы участвовали в расчете налоговой базы).

Это относится и к дивидендам, выплачиваемым не только между датами исполнения первой и второй частей РЕПО, но и после исполнения сделки, если они относятся к периоду операции РЕПО.

Продолжение примера(см. подраздел 6.2.1).

Предметом сделки РЕПО являются облигации, условиями выпуска которых предусмотрена выплата процентов в размере 10 % годовых.

Учитывая, что передача ценных бумаг по первой части РЕПО не признается для целей налогообложения реализацией, НКД на эту дату не начисляется.

Процентный доход начисляется по облигациям на конец отчетного периода.

С даты передачи ценных бумаг покупателю по первой части РЕПО до конца отчетного периода прошло 50 дней. За это время доход начисляется в обязательном порядке. Что касается начисления процентного дохода за время с даты приобретения облигации до передачи в РЕПО (за 15 дней), то в данном вопросе полной ясности нет.

Для избежания налоговых рисков продавец – организация А начисляет процентный доход за 65 дней на сумму номинальной стоимости пакета облигаций, переданных по сделке РЕПО, и включает его в состав внереализационных доходов:

сумма дохода = 10 000 руб. × 10 %: 365 дн. × 65 дн. = 178 руб.

Этот доход облагается налогом на прибыль по налоговым ставкам, установленным ст. 284 НК РФ:

– по корпоративным облигациям – 24 %;

– по государственным и муниципальным облигациям – 0 %, 9 % или 15 %.

(Продолжение примера в подразделе 6.2.3.)

Читать дальшеИнтервал:

Закладка: