Эльвира Бойко - 1С: Предприятие 8.0. Универсальный самоучитель

- Название:1С: Предприятие 8.0. Универсальный самоучитель

- Автор:

- Жанр:

- Издательство:Литагент «Ай Пи Эр Медиа»db29584e-e655-102b-ad6d-529b169bc60e

- Год:2007

- Город:Москва

- ISBN:978-5-365-00893-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Эльвира Бойко - 1С: Предприятие 8.0. Универсальный самоучитель краткое содержание

Одним из весомых условий успешной профессиональной деятельности на современном рынке труда среди экономистов, работников финансовых служб, бухгалтеров и менеджеров является знание и свободное владение навыками работы с системой «1С: Предприятие 8.0». Корпоративная информационная система «1С:Предприятие 8.0» является гибкой настраиваемой системой, с помощью которой можно решать широкий круг задач в сфере автоматизации деятельности предприятий, поэтому на отечественном рынке данная система занимает одну из лидирующих позиций. Настоящее руководство адресовано экономистам и бухгалтерам, пользователям системы «1С: Предприятие 8.0», а также всем желающим самостоятельно изучить и использовать возможности настройки системы для конкретного предприятия. Руководство дает полное описание функциональных возможностей и приемов работы с данной системой и содержит простые примеры решения конкретных задач.

Издание подготовлено при содействии Агентства деловой литературы «Ай Пи Эр Медиа»

1С: Предприятие 8.0. Универсальный самоучитель - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

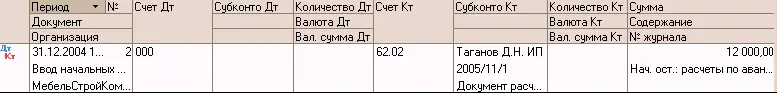

Как правило, имеет смысл воспользоваться кнопкой «Заполнить расчеты»– тогда все перечисленные выше реквизиты будут заполнены автоматически, исходя из соответствия сумм числящихся авансов полученных и сумм НДС с этих авансов (что в большинстве случаев должно соблюдаться). Исключение могут составлять валютные суммы, так как данные в бухгалтерском учете должны быть отражены по курсу на дату ввода начальных остатков, для НДС же определяющим является курс на дату поступления авансов. В случае, если авансы в валюте поступали по курсу, отличному от курса соответствующей валюты на дату ввода начальных остатков, потребуется корректировка валютной суммы вручную.

В случае, если флаг «Отразить расчеты с контрагентами»установлен, при проведении документа также формируются бухгалтерские записи (проводки) по дебету счета 000 «Вспомогательный счет» и кредиту счетов учета авансов полученных (указанных в соответствующих реквизитах табличной части «Данные по остаткам»).

Данный режим используется организациями, определяющими налоговую базу по НДС «по оплате».

Также этот режим используется для ввода вспомогательной информации об отгрузках с НДС 0% (например, при экспорте). Хотя о не полученных от покупателей суммах НДС здесь речь не идет, тем не менее, методически проблема сходна – это отложенная во времени регистрация реализации для целей НДС.

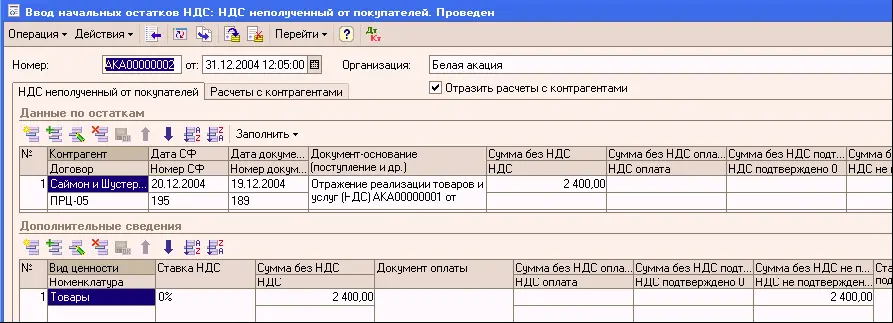

После выбора соответствующей операции необходимо заполнить следующие реквизиты табличной части «Данные по остаткам»:

● Контрагент– указывается покупатель, от которого не получена оплата до даты ввода начальных остатков;

● Договор– указывается договор, в рамках которого не получена оплата;

● Дата СФ, Номер СФ– дата и номер счета-фактуры, выписанного при реализации;

● Дата документа реализации, Номер документа реализации.

Далее следует перейти к табличной части «Дополнительные сведения»и заполнить в ней:

● Вид ценности– указать вид реализованной ценности (например, товары);

● Номенклатура– следует указывать только для случаев реализации со ставкой НДС 0%, чтобы можно было в дальнейшем при подтверждении этой ставки «разблокировать» вычеты НДС по приобретенным ценностям, использованным для осуществления данной операции реализации;

● Ставка НДС;

● Сумма без НДС, НДС– суммы продаж, по которым не получена оплата от покупателей (для случая с НДС 0% – вся сумма продаж, по которой предполагается ставка НДС 0%);

● Документ оплаты – заполняется только для случаев с предполагаемой ставкой 0%; подобрать его можно с помощью специальной формы (которая вызывается автоматически при попытке выбора документа оплаты), аналогичной описанной выше для случая с оплатой поставщику за приобретенные ценности;

● Сумма без НДС оплата, НДС оплата – сумма без НДС и сумма НДС, полученная от покупателя (заполняется одновременно с реквизитом «Документ оплаты»).

После заполнения дополнительных сведений в соответствующих колонках таблицы «Данные по остаткам»появляются итоговые суммы показателей, введенных в таблице «Дополнительные сведения».

При проведении документа формируются:

● движения в регистре «НДС продажи» с событием «Реализация» (на суммы, указанные в реквизитах «Сумма без НДС», «НДС»);

● движения в регистре «НДС продажи» с событием «Оплата» (на суммы, указанные в реквизитах «Сумма без НДС оплата», «НДС оплата»);

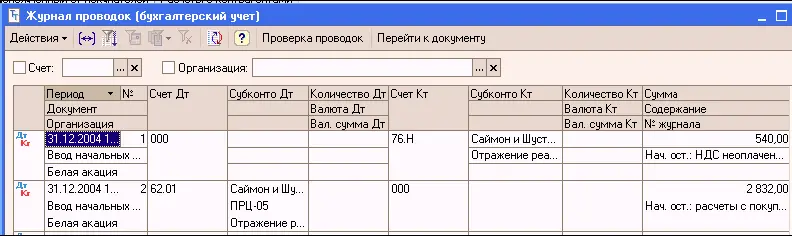

● бухгалтерские проводки по кредиту счета 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» и дебету счета 000 «Вспомогательный счет», если сумма НДС, не полученного от покупателей, не равна нулю.

Наряду с вводом начальных остатков НДС, не полученного от покупателей, имеется возможность при помощи этого же документа ввести данные об остатках задолженностей покупателей в бухгалтерском учете, причем, в отличие от ввода таких задолженностей при помощи документа «Операция (бухгалтерский и налоговый учет)», здесь автоматически будет обеспечена согласованность данных бухгалтерского учета расчетов с покупателями и данных учета НДС, не полученного от покупателей, записываемых в регистр «НДС продажи». Для этого следует установить флаг «Отразить расчеты с контрагентами», после чего станут видимыми и доступными для заполнения следующие реквизиты:

● Счет расчетов с контрагентом(на котором числится задолженность покупателя по указанному ранее договору);

● Валюта взаиморасчетов по договору– валюта, в которой предусмотрено установление цен на реализованные ценности;

● Курс– курс валюты взаиморасчетов по отношению к рублю согласно данным ЦБ РФ; по умолчанию подставляется на дату ввода начальных остатков;

● Сумма, руб.– сумма задолженности покупателя в рублях;

● Сумма, вал.– сумма задолженности покупателя в валюте взаиморасчетов.

Как правило, имеет смысл воспользоваться кнопкой «Заполнить расчеты» – тогда все перечисленные выше реквизиты будут заполнены автоматически, исходя из соответствия сумм числящихся задолженностей покупателей и сумм НДС, приходящихся на эти задолженности (что в большинстве случаев должно соблюдаться). Исключение могут составлять валютные суммы, так как данные в бухгалтерском учете должны быть отражены по курсу на дату ввода начальных остатков, для НДС же определяющим является курс на дату реализации. В случае, если реализация осуществлялась по курсу, отличному от курса соответствующей валюты на дату ввода начальных остатков, потребуется корректировка валютной суммы вручную.

В случае, если флаг «Отразить расчеты с контрагентами»установлен, при проведении документа также формируются бухгалтерские записи (проводки) по кредиту счета 000 «Вспомогательный счет» и дебету счетов расчетов с покупателями (указанных в соответствующих реквизитах табличной части «Данные по остаткам»).

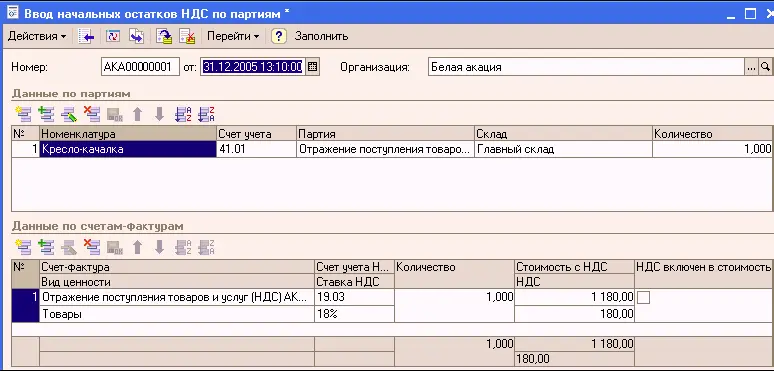

Документ предназначен для ввода начальных данных о партиях запасов для целей учета НДС.

В табличной части «Данные по партиям»вводятся данные о партиях запасов. В реквизите «Партия»указывается документ, сформировавший партию товаров. В качестве такого документа, помимо стандартных документов поступления, могут быть использованы документы вида «Отражение поступления товаров и услуг», автоматически сформированные документами вида « Ввод начальных остатков НДС». При ручном учете может быть создан и использован документ вида «Партия (ручной учет)».Каждой строке табличной части «Данные по партиям»может соответствовать несколько строк табличной части «Данные по счетам-фактурам».

Читать дальшеИнтервал:

Закладка: