Алексей Лобанов - Энциклопедия финансового риск-менеджмента

- Название:Энциклопедия финансового риск-менеджмента

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2284-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Лобанов - Энциклопедия финансового риск-менеджмента краткое содержание

Книга предназначена для профессионалов, непосредственно занимающихся оценкой и управлением рисками, преподавателей, студентов и аспирантов экономических факультетов вузов. Она также может использоваться для подготовки к сдаче международных экзаменов по финансовому риск-менеджменту на получение сертификатов Financial Risk Manager (FRM®) и Professional Risk Manager (PRM®).

Энциклопедия финансового риск-менеджмента - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

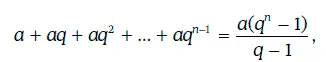

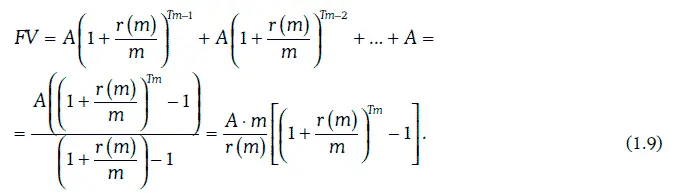

Если предположить, что все рентные платежи будут инвестироваться под одну и ту же годовую процентную ставку r(m) при начислении процентов m раз в год, то будущая стоимость обыкновенной ренты через Т лет может быть определена следующим образом:

Так как

то

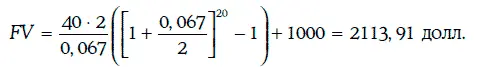

Пример 1.4.Менеджер покупает облигацию, по которой выплачиваются проценты в размере 40 долл. каждые полгода в течение 10 лет и номинальная стоимость в 1000 долл. в конце десятого года. Определим будущую стоимость инвестиции через 10 лет, если все платежи реинвестируются под 6,7 %, а первый процентный платеж производится через 6 месяцев.

Денежный поток, определяемый облигацией, представляет собой обыкновенную ренту, в которой А = 40 долл., m = 2, Т = 10 лет, и выплату 1000 долл. в конце десятого года. Отсюда

1.3. Приведенная стоимость денежного потока

Денежную сумму, которую необходимо инвестировать сегодня, чтобы через определенное время получить данную будущую стоимость, называют приведенной стоимостью (present value).

Имеет место следующее равенство:

где

РV – приведенная стоимость инвестиции;

FV – будущая стоимость;

Т – срок инвестиции;

r ( m ) – процентная ставка при начислении процентов m раз в год.

Процентную ставку r ( m ), используемую для определения приведенной стоимости инвестиции, называют ставкой дисконтирования (discount rate). Если ставка дисконтирования определяется при непрерывном начислении процентов, то формула (1.10) принимает вид:

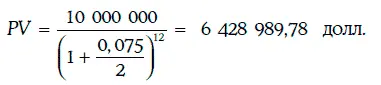

Пример 1.5.Менеджер пенсионного фонда должен через 6 лет выплатить 10 млн долл. В данный момент менеджер имеет возможность инвестировать любую сумму под 7,5 % при начислении процентов дважды в год. Сколько должен инвестировать менеджер пенсионного фонда, чтобы выполнить свое обязательство?

Приведенная стоимость 10 млн долл. может быть найдена по формуле (1.10):

Следовательно, менеджер должен инвестировать 6 428 989,78 долл., чтобы через 6 лет получить 10 млн долл.

Из равенства (1.10) следует, что при прочих равных условиях:

1) чем больше ставка дисконтирования, тем меньше приведенная стоимость, и наоборот;

2) чем меньше срок инвестиции, тем больше приведенная стоимость, и наоборот.

Приведенная стоимость потока денежных платежей определяется в виде суммы приведенных стоимостей платежей, образующих этот денежный поток.

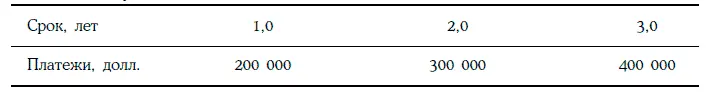

Пример 1.6. Финансовый директор компании знает, что ему предстоит произвести следующие платежи:

Какую денежную сумму необходимо инвестировать сегодня, чтобы обеспечить выполнение обязательств, если процентная ставка равна 6 % при начислении процентов дважды в год?

Достаточно определить приведенную стоимость данного потока платежей:

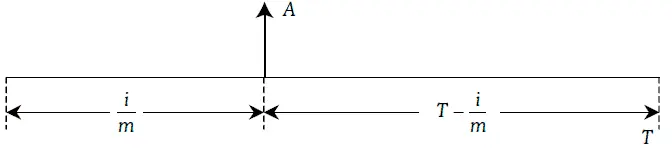

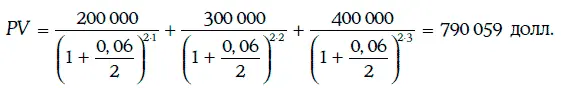

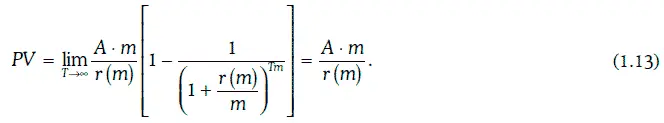

Если денежный поток представляет собой обыкновенную ренту, по которой т раз в год в течение Т лет выплачивается одна и та же денежная сумма А, то приведенная стоимость такой ренты может быть найдена следующим образом:

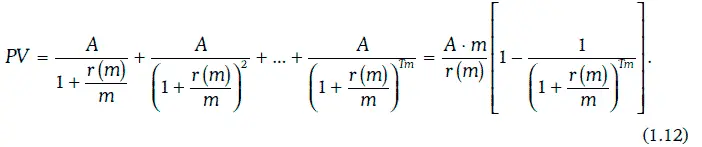

Пример 1.7.Банк согласился предоставить 30-летний ипотечный кредит в размере 100 000 долл. По условиям ипотечного кредитования ежемесячные платежи заемщика должны быть одинаковыми. Годовая процентная ставка, требуемая банком, равна 12 %. Какова величина ежемесячного платежа заемщика?

Величина ежемесячного платежа заемщика определяется из условия, что приведенная стоимость потока платежей заемщика должна составить 100 000 долл. Значит,

Обыкновенную ренту называют бессрочной [14] Другое название – перпетуитет ( perpetuity ).

(perpetual annuity), если поток рентных платежей не ограничен по времени. Приведенная стоимость бессрочной ренты, по которой m раз в год выплачивается сумма А, может быть найдена следующим образом:

1.4. Внутренняя доходность финансовых инструментов

Внутренней доходностью (internal rate of return – IRR) финансового инструмента называют процентную ставку, при которой приведенная стоимость потока платежей по данному финансовому инструменту совпадает с его рыночной ценой.

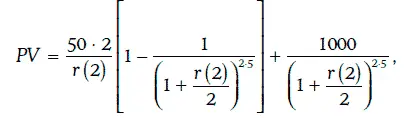

Пример 1.8.Финансовый инструмент продается по цене 1243,82 долл., и по нему каждые 6 месяцев выплачивается по 50 долл. в течение 5 лет и еще 1000 долл. в конце пятого года. Покажем, что внутренняя доходность данного финансового инструмента при начислении процентов дважды в год составляет 4,5 %.

Приведенная стоимость денежного потока по данному финансовому инструменту определяется следующим образом:

где r(2) – годовая процентная ставка при начислении процентов дважды в год.

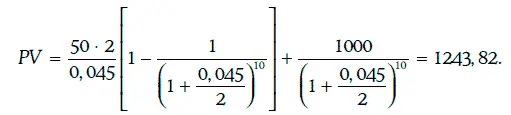

При r(2) = 0,045 имеем

Так как приведенная стоимость денежного потока, определяемого финансовым инструментом, совпала с его рыночной ценой, то внутренняя доходность этого инструмента действительно равна 4,5 %.

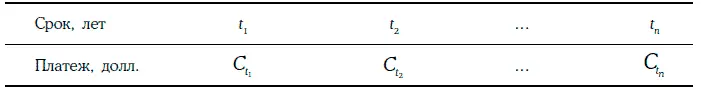

Рассмотрим финансовый инструмент со следующим потоком платежей:

Внутренняя доходность рассматриваемого финансового инструмента при начислении процентов m раз в год является решением уравнения:

Читать дальшеИнтервал:

Закладка: