Алексей Лобанов - Энциклопедия финансового риск-менеджмента

- Название:Энциклопедия финансового риск-менеджмента

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2284-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Лобанов - Энциклопедия финансового риск-менеджмента краткое содержание

Книга предназначена для профессионалов, непосредственно занимающихся оценкой и управлением рисками, преподавателей, студентов и аспирантов экономических факультетов вузов. Она также может использоваться для подготовки к сдаче международных экзаменов по финансовому риск-менеджменту на получение сертификатов Financial Risk Manager (FRM®) и Professional Risk Manager (PRM®).

Энциклопедия финансового риск-менеджмента - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

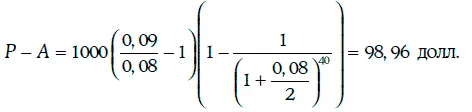

Говорят, что купонная облигация продается с дисконтом (at a discount), если ее котируемая цена ниже номинала. Облигация продается с дисконтом тогда и только тогда, когда купонная ставка облигации меньше требуемой доходности. Размер дисконта можно найти следующим образом:

Пример 1.12.Облигация из примера 1.11 продается с премией, так как ее купонная ставка f = 0,09 выше требуемой доходности r = 0,08. Размер премии можно определить по формуле (1.19):

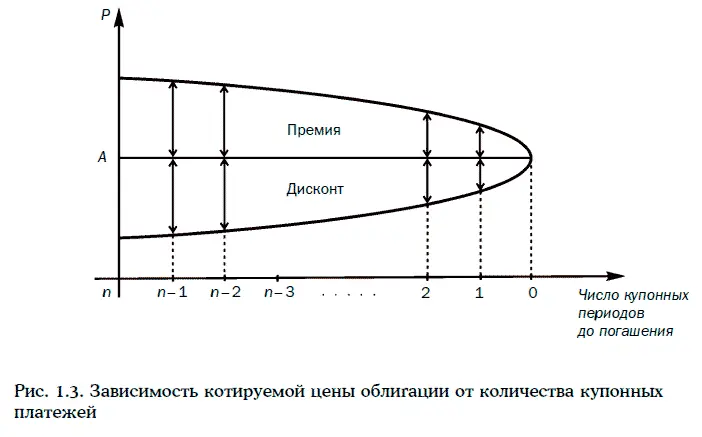

Если с течением времени требуемая доходность не изменяется, то чем ближе дата погашения облигации, тем меньше размер премии (дисконта).

Зависимость котируемой цены облигации от количества купонных платежей, остающихся до погашения облигации, показана на рис. 1.3.

Котировкой облигации называют отношение

где Р – котируемая цена облигации;

А – номинальная стоимость облигации.

Зная котировку облигации и ее номинальную стоимость, можно найти котируемую цену облигации.

Пример 1.13.Если котировка облигации номинальной стоимостью 5000 долл. равна  то ее котируемая цена равна

то ее котируемая цена равна

1.6. Цена купонных облигаций

Рассмотрим некоторую облигацию с полугодовыми купонами. Будем считать, что требуемая доходность известна и равна r.

Если расчетная дата приходится на дату купонного платежа, то цена облигации считается равной ее котируемой цене и может быть найдена по формуле (1.18). Если же расчетная дата находится между датами купонных платежей, то цена облигации определяется следующим образом:

где Р – цена облигации;

q – полугодовой купонный платеж;

А – номинальная стоимость облигации;

n – число купонных платежей, остающихся до погашения облигации;

w – отношение числа дней от расчетной даты до очередного купонного платежа к числу дней в купонном периоде.

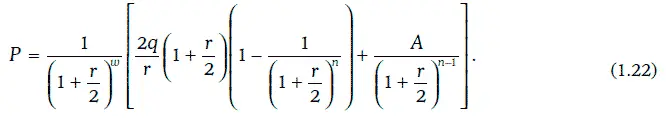

Формулу (1.21) можно записать и в ином виде:

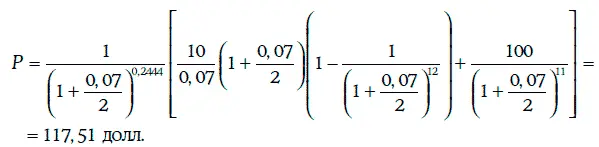

Пример 1.14.Дана 10 %-ная облигация с полугодовыми купонами номиналом 100 долл., погашаемая 1 марта 2003 г. Определим, какова была цена этой облигации 17 июля 1997 г. при требуемой доходности в 7 %.

В данном случае А = 100 долл., q = 5 долл., r = 0,07, n = 12.

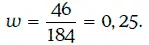

При расчете фактического числа дней между двумя датами принято учитывать только одну из этих дат. Тогда число дней между 1 марта и 1 сентября 1997 г. – 184, а между 17 июля и 1 сентября 1997 г. – 46. Значит,

По формуле (1.22) найдем, что

Замечание. В примере 1.14 мы определяли число дней между двумя датами по календарю. Так принято, в частности, на рынке казначейских облигаций США. Этот стандарт расчета числа дней обозначают Actual/Actual. На других рынках облигаций могут использоваться и другие стандарты. Например, стандарт 30/360, когда число дней в любом месяце считается равным 30, а число дней в году – 360.

Пример 1.15.Определим цену облигаций из примера 1.14, если на рынке действует стандарт 30/360.

При стандарте 30/360 число дней между 1 марта и 1 сентября считается равным 180, а между 17 июля и 1 сентября – 44. Тогда

В этом случае цена облигации находится следующим образом:

Если покупка облигации производится на бирже, то покупатель обязан уплатить котируемую цену облигации и накопленные проценты (accrued interest), которые рассчитываются следующим образом:

где q – полугодовой купонный платеж;

N 1 – число дней от последнего купонного платежа до расчетной даты;

N – число дней в купонном периоде.

Сумму котируемой цены облигации и накопленных процентов называют «грязной» ценой (dirty price).

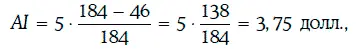

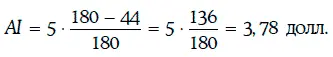

Пример 1.16.Определим величину накопленных процентов для облигации из примера 1.14.

При использовании стандарта Actual/Actual имеем:

а при стандарте 30/360:

1.7. Оценка доходности облигаций

На рынках облигаций используются различные меры доходности облигаций.

1.7.1. Текущая доходность

Текущей доходностью(currentyield) купонной облигации принято считать отношение суммы купонных платежей за год к рыночной цене облигации.

Пример 1.17.Определим текущую доходность 6 %-ной облигации с полугодовыми купонами номиналом 1000 долл., продающейся по цене 700,89 долл., когда до ее погашения остается 18 лет.

1.7.2. Доходность к погашению

Доходность к погашению (yield to maturity) облигации с полугодовыми купонами является решением уравнения:

где Р – котируемая цена облигации;

AI – накопленные проценты на расчетную дату;

q – полугодовой купонный платеж;

А – номинальная стоимость облигации;

n – число купонных платежей, остающихся до погашения облигации;

Читать дальшеИнтервал:

Закладка: