Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Название:Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Автор:

- Жанр:

- Издательство:Вершина

- Год:2007

- Город:Москва

- ISBN:5-9626-0321-4, ISBN 978-5-9626-0321-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий краткое содержание

В книге раскрывается роль инвестиционной деятельности как одного из действенных рычагов максимизации стоимости компании. Показаны новые направления инвестирования и принципы отбора инвестиционных проектов, позволяющих компаниям наращивать стоимость. Автором систематизирована практика российских компаний по принятию инвестиционных решений. Внимание читателей акцентируется на приводящих к недополучению стоимости ошибках, которые часто допускаются при анализе инвестиционных решений и при управлении инвестиционным процессом.

Нацеливая компании на достижение рыночной успешности, автор отстаивает применение стоимостных показателей и алгоритмов выявления рычагов стоимости как на этапе принятия инвестиционных решений, так и в период их мониторинга. Кроме того, раскрываются особенности инвестиционного процесса создания стоимости и устойчивого ее наращения путем сбалансированного инвестиционного портфеля (инвестиции в инновации, персонал, маркетинг и пр.).

Книга адресована директорам и собственникам предприятий, руководителям финансовых и экономических служб.

Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В исследовании инвестиционного поведения интересна теория перспективы Дэниела Канемана [34], удостоенная в 2002 году Нобелевской премии по экономике.

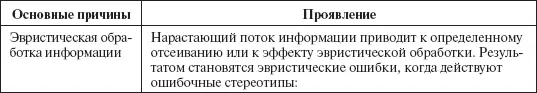

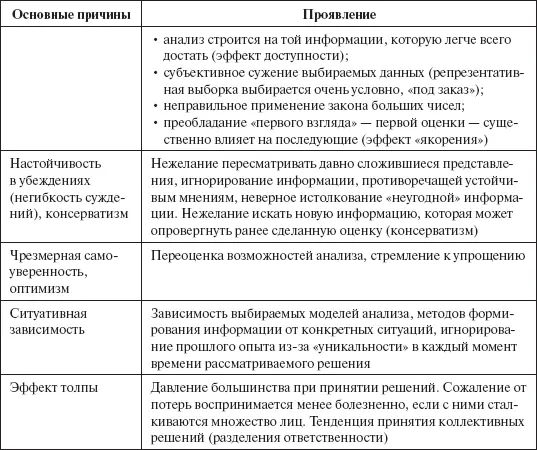

Теория отстаивает новый взгляд на принятие решений, отрицающий фундаментальный экономический постулат о рациональности поведения участников рынка. Исследования Д. Канемана, проводимые с 70-х годов ХХ века, показали, что люди не всегда руководствуются соображениями собственной выгоды, что под влиянием различных «комплексов» (например, боязнью показаться чересчур доверчивыми или при невозможности осознания проблемы комплексно) субъекты рынка принимают неразумные с экономической точки зрения и невыгодные для них решения. В таблице 36 систематизированы причины, порождающие нерациональность поведения лиц, принимающих инвестиционные решения, и даны комментарии по возможным проявлениям.

Таблица 36

Причины усугубления иррациональности и наблюдаемые проявления при принятии инвестиционных решений (подчеркиваются в поведенческих финансах) [35]

Накладывая вышеперечисленные причины на процессы отбора проектов и формирования программы, можно выделить ряд эффектов.

1. Смещенность денежных потоков. Немалое число исследований [36] подтверждают, что как владельцы капитала – инициаторы проекта, так и менеджеры в своих оценках денежных потоков склонны к чрезмерному оптимизму, что приводит к завышению прогнозных поступлений по проекту и занижению издержек (как инвестиционных, так и текущих). Если для менеджеров эти систематические отклонения в оценках могут быть объяснены агентскими конфликтами, то для владельцев капитала это результат эмоционального восприятия событий, не позволяющий объективно оценить риски.

2. Изменение отношения к риску в зависимости от полученного ранее опыта. Рост богатства повышает способность переносить потери, более того, инвестиционный успех усиливает «аппетит» к риску, неудачи и потери эти качества убивают. В результате неудачливые менеджеры вряд ли смогут реализовать потенциально успешный проект, так как никогда не рискнут. С другой стороны, успешные менеджеры часто слишком самоуверенны и оптимистичны в прогнозе параметров проекта.

3. Различие в восприятии риска в зависимости от ожидания проигрыша или выигрыша. Эксперименты (например, описанные в работе Канемана и Тверски, 1979) показывают, что когда речь идет о значительных суммах гарантированного выигрыша, то потенциальное дополнительное увеличение выгод не располагает к принятию риска. Однако при попадании в ситуацию гарантированного проигрыша, инвесторы предпочитают риск. Этот факт подтверждается и народной присказкой: «не за то отец ругал сына, что играл, а за то, что отыгрывался». Для менеджеров компаний этот вывод интересен разным отношением к риску по проектам снижения издержек и проектам увеличения выручки. Как показали эмпирические исследования [37], проекты «издержек» более располагают к риску. Кроме того, менеджеры и собственники при попадании в предбанкротную ситуацию могут существенно поменять планку отсечения рискованных проектов.

4. Различное восприятие риска и неопределенности в зависимости от уровня компетентности и самоуверенности. Работы в области «поведенческих финансов» показали, что инвесторы предпочитают неопределенность в тех ситуациях, где чувствуют свою компетентность, а проекты с фиксируемым риском (известные вероятности) выбираются при осознании некомпетентности. Это объясняет отличия в оценках одного и того же проекта разными менеджерами компании и большие проблемы в попытке найти компромиссный взгляд на эффективность этого проекта.

Преодоление психологических особенностей в анализе, отборе и реализации инвестиционных проектов может строиться на ряде рекомендаций.

1. Следует помнить, что выбираемая аналитическая модель не может быть единой как для ситуации риска, так и для неопределенности. Регламенты отбора проектов должны это учитывать.

2. На стадии оценки проекта нужно организовать многоэтапное итерационное рассмотрение инвестиционных предложений с критическими замечаниями не по сути проекта, а по вводимым параметрам его оценки (со стороны маркетинга, логистики, производства, кадрового подразделения). Не следует стремиться полностью формализовать процесс рассмотрения крупных инвестиционных проектов или программ с существенными факторами неопределенности. В ряде случаев высокая сложность многофакторных формализующих моделей с большими требованиями к информационному обеспечению не дает возможности учесть факторы качественного, неформального характера. Организационно и методически целесообразно анализировать проекты и программы на 2– или 3-уровневой базе, последовательно повышая детализацию параметров.

3. Для устранения эффектов «якорения» будет правильно сформировать единую базу входных макроэкономических и отраслевых данных.

4. Следует подумать о «типовых» ситуациях в рамках сценарного рассмотрения проекта, предоставляемого независимыми консультантами (экспертами) или специальным подразделением компании. Альтернативные варианты инвестирования надо анализировать в терминах «чистых» финансовых убытков.

5. Надо анализировать смещенность по ранее принятым проектам (проводить постаудит) и вводить поправочные коэффициенты к прогнозным оценкам.

6. Правильно фиксировать личную ответственность за принимаемые проекты. Вести экономический мониторинг проекта с учетом движения по «жизненному циклу» и с изменением оценочных показателей эффективности. Установить жесткую привязку результатов проекта к персональной ответственности лиц и величине их вознаграждения.

7. Подбирать и перекомплектовывать команды, реализующие разные стадии проекта с учетом гендерных, возрастных особенностей, прошлого проектного опыта и психологического портрета. Многие компании избирают практику смены команд при переходе на новую стадию реализации проекта [38]. Для крупных проектов может использоваться и такой опыт.

5.4. Агентские проблемы (конфликт интересов собственников и менеджеров) и инвестиционный бюджет компании

Неоптимальная инвестиционная политика может стать результатом конфликта интересов разных групп участников. Значимые группы и их интересы при разработке инвестиционной программы компании показаны в табл. 37.

Читать дальшеИнтервал:

Закладка: