Анастасия Тарасова - Сам себе финансист: Как тратить с умом и копить правильно

- Название:Сам себе финансист: Как тратить с умом и копить правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5072-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анастасия Тарасова - Сам себе финансист: Как тратить с умом и копить правильно краткое содержание

Цель этой книги – доказать, что любой человек, с любым уровнем доходов может улучшить свое благосостояние, следуя простым правилам. Финансовый консультант Анастасия Тарасова на понятных жизненных примерах рассказывает, как вести учет расходов и доходов, как оптимизировать свои активы и пассивы, как и куда инвестировать и накопить на пенсию и на будущее детей.

Сам себе финансист: Как тратить с умом и копить правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

5.Государство.

Модно ругать правительство и сетовать на размер пособий. Однако давайте посмотрим с другой стороны. На Западе никто не сидит в декрете три года — через несколько недель после родов — будьте добры вый-ти на работу. Детские пособия, материнский капитал, субсидии на жилье, пенсионное обеспечение, налоговые вычеты — о чем вы вообще?

У нас же есть всевозможные выплаты — как едино-временные, так и ежемесячные. Есть очереди на получение жилья. Есть поддержка многодетных семей, малоимущих, инвалидов. Главная ошибка в том, что люди рассчитывают на пособия как на источник дохода. Тогда как их нужно воспринимать как подарок, как добавку к своим поступлениям. В таком случае легко радоваться пришедшим деньгам, а не расстраиваться из-за того, что «маловато платят».

Предлагаю вам определить, какие пособия, льготы и налоговые вычеты положены вашей семье. Разобраться, все ли вы получаете. Если нет, то оформить положенное.

Тем, кто считает, что пособия и тому подобная помощь — сущие копейки, предлагаю пересмотреть свое мнение. Я ради интереса подсчитывала средства, суммарно полученные мной от государства после рождения детей. С учетом материнского капитала сумма достигла 1,5 миллиона рублей. А в следующем году мы получаем трехкомнатную квартиру в одном из лучших районов Москвы.

6.Налоговые вычеты.

Продолжая тему государства, отдельно нужно сказать о налоговых вычетах. Что это такое? Это возможность вернуть часть уже уплаченных налогов. Соответственно, доступен налоговый вычет только для тех, кто налоги платит. Это либо трудоустроенные по всем правилам граждане, либо самостоятельные плательщики НДФЛ. Например, если вы сдаете квартиру или торгуете на фондовом рынке.

Основные виды вычета — имущественный и социальный.

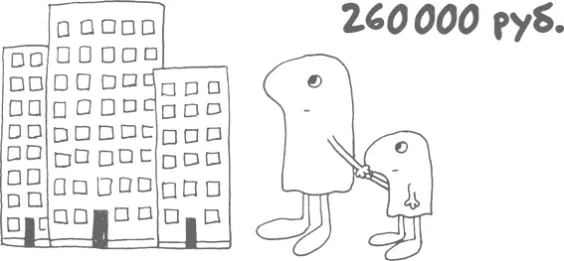

А. Имущественный вычет.

Это возможность вернуть 13% при покупке жилой недвижимости. Максимальная сумма, от которой можно получить вычет, — 2 миллиона рублей. То есть если вы купили квартиру за 4 миллиона, то максимально получите 13% от 2 миллионов руб-лей, что составляет 260 000 рублей. Неплохая прибавка к семейному бюджету!

Помимо этого, если квартира куплена в ипотеку, вы можете после получения основного вычета ежегодно подавать на вычет по процентам. Максимальная сумма процентов — 3 миллиона рублей, а вычета, соответственно, 390 000 рублей.

К сожалению, получать вычет с каждой покупки квартиры не получится. Раньше имущественный вычет можно было получить один раз в жизни, с 2014 года можно получать несколько раз, пока не выберите максимальную сумму в 260 000 рублей.

Для оформления вычета понадобятся налоговая декларация, справка 2-НДФЛ с работы и документы на недвижимость. Еще не забудьте реквизиты счета, куда перечислять деньги. Обращаться нужно в налоговую инспекцию по месту жительства. Вся про-цедура занимает около двух-трех месяцев, после чего деньги поступают вам на счет.

Б. Социальный вычет.

Речь идет о расходах на лечение и обучение. Причем как ваше, так и ваших ближайших родственников: супругов, родителей, детей. Сумма всех социальных вычетов ограничена 120 000 ежегодно. То есть максимально вы можете вернуть 13% от 120 000, что составит 31 200 рублей в год. При этом вычет на дорогостоящее лечение вообще не ограничивается. Вычет на обучение детей ограничен 13% от 50 000 рублей в год.

Если вычет получите и вы, и супруг, например, то это уже плюс 31 200 рублей в год.

Под вычет попадает и просто платное медицинское обслуживание, и стоматология, и полисы ДМС, и косметология, и даже пластическая хирургия. Основное условие получения вычета — наличие у клиники лицензии.

По образованию вычет можно получить не только за высшее образование, но и за любое другое — детский сад, различные курсы, автошкола. Главное опять-таки образовательная лицензия.

Более того, если у вашего ребенка есть репетитор, который оформлен как ИП, и в видах деятельности у него указаны «образовательные услуги», то вы тоже можете подать документы на вычет.

Основной список документов: лицензия или документы ИП, договор и платежные документы, декларация 3-НДФЛ, справка 2-НДФЛ.

Резюмируя все вышенаписанное, хочу сказать, что я за постоянный поиск возможностей. Жизнь — удивительная штука. Человек может добиться невероятных высот. Не верите? Почитайте биографии знаменитых людей. Крайне вдохновляет!

Важно помнить, что финансовая грамотность — не про ограничения, а про расширение горизонтов. Мы планируем денежные потоки не для того, чтобы загонять себя в угол экономии. А для того, чтобы наша жизнь становилась лучше. Иногда без увеличения доходов это невозможно.

Резюме:

Подумайте, какие у вас есть возможности для увеличения доходов.

Разберитесь, положены ли вам налоговые вычеты.

Оптимизация финансовых целей

Кто из вас после главы про постановку целей запланировал купить «Порше» или яхту? Признавайтесь! А если серьезно, то, конечно, чтобы цели достигались, они должны быть реалистичными, то есть сообразными вашим возможностям.

Да, планку надо повышать. Но делать это не разом на три метра, а постепенно. Например, сейчас у вас есть однокомнатная квартира, доходы средние и вы хотите взять ипотеку. Не нужно замахиваться на загородный дом в шестьсот квадратов. Да даже на трехкомнатную квартиру не стоит замахиваться. Купите двухкомнатную, выплатите ипотеку досрочно, почувствуйте, как вам живется с долговым бременем. И потом, пожалуйста, вперед — к новым свершениям.

Предположим, цели вы спланировали как положено — и ценностям они соответствуют, и реалистичны. Но, записывая их в таблицу учета расходов и доходов, вы видите, что баланс отрицательный. Что делать в такой ситуации? Как и в случае с доходами и расходами, цели можно оптимизировать. Я выделяю пять основных способов этого.

1. Расстановка приоритетов.

Если вы пытаетесь откладывать деньги сразу на все свои долгосрочные расходы — это не слишком удачная идея. Нужно создать очередность. Расставьте цели в порядке их важности для вас или необходимости скорейшего достижения.

Скажем, у вас в планах автомобиль и квартира. При этом машина уже есть, но хочется поновее. А квартиру вы снимаете или живете с родственниками, и скоро должен родиться второй ребенок. Согласитесь, что автомобиль мы решительно отодвигаем на задний план и кидаем все усилия на накопление первого взноса по ипотеке.

Бывают, конечно, исключения из правил, но это касается только небольших целей. Например, нужно купить новый рабочий ноутбук и съездить в отпуск. Но опять же, это уже среднесрочные расходы. Такие планы семейный бюджет, скорее всего, вполне потянет.

Читать дальшеИнтервал:

Закладка: