Дмитрий Хотимский - Наживемся на кризисе капитализма… или Куда правильно вложить деньги

- Название:Наживемся на кризисе капитализма… или Куда правильно вложить деньги

- Автор:

- Жанр:

- Издательство:Манн Иванов Фербер

- Год:2013

- Город:Москва

- ISBN:978-5-91657-394-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Хотимский - Наживемся на кризисе капитализма… или Куда правильно вложить деньги краткое содержание

На протяжении последних нескольких десятков лет автор, Дмитрий Хотимский, вкладывал деньги в самые разные проекты: размещал деньги на банковских депозитах, покупал облигации, серебро, валюту, недвижимость, картины. Изучив законы макроэкономики и проанализировав результаты своих вложений, он сумел вывести собственную теорию, которая объясняет, какие инвестиции приносят деньги и – главное – почему.

Эта книга поможет вам разобраться в основах инвестиционной науки, подскажет, как избежать огромного числа рисков и получить максимальный доход. Рекомендуется к прочтению всем, кто хочет научиться инвестировать с умом.

Наживемся на кризисе капитализма… или Куда правильно вложить деньги - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Облигации во время кризиса

Если вам повезло и на начало кризиса у вас есть наличные, вы сможете разбогатеть.

Облигации первоклассных заемщиков в этот период могут продаваться с огромными дисконтами. Их можно покупать, не опасаясь риска дефолта и зачастую используя внушительный финансовый рычаг. Особенно приятно покупать облигации, если в дело вмешивается государство.

• АИЖК – государственная компания, предоставляющая кредиты на покупку жилья. Более устойчивой компании я во всем мире не видел. Финансовое состояние у них просто роскошное. Да и правительство поручилось по их долгам.

В конце 2009 года мы купили облигации АИЖК на сумму 100 млн долларов. По непонятным причинам проценты по этим облигациям намного превосходили доходность государственных облигаций России. У нас не было никаких сомнений в том, что так долго продолжаться не может. Уже через год облигации подорожали на 20 %. Это был абсолютно надежный доход, не говоря о процентах, полученных за это время.

Естественно, мы использовали только 10 % своих денег. Остальные деньги нам давал в долг Центральный банк под небольшой процент.

Так что доступ к государственным финансам в нашей стране приносит гораздо больше, чем обычный бизнес. К тому же это вообще как-то надежнее.

• В июле 2009 года правительство России размещало свои облигации под 13 % годовых. Причем Центральный банк – другое государственное учреждение – практически полностью финансировал покупателей, предоставляя 95 % суммы под 8 % годовых. Нам надо было внести всего лишь 5 % собственных средств. Руководство страны на тот момент во всеуслышание заявляло, что будет бороться с высокими ставками по кредитам всеми возможными способами. В итоге ставки упали и облигации выросли в цене. Доходность на капитал оказалась трехзначной.

Так что не бойтесь кризиса. Просто постарайтесь всегда иметь определенный запас наличных средств. И тогда на облигациях вы полностью окупите все свои убытки от падения цен других активов.

• Битва при Ватерлоо стала последним поражением Наполеона. Узнав раньше других о победе англичан, Ротшильды дали указание своим служащим срочно продавать английские облигации, распространяя при этом слух, что Англия терпит поражение. Участники финансового рынка, поверив услышанному, в панике бросились продавать их за бесценок. Параллельно с этим тайные агенты ротшильдовской сети быстро начали скупать вожделенные бумаги. Вскоре после этого пришло известие о том, что Англия одержала победу в войне, и цена облигаций стремительно взлетела вверх. Ротшильды получили огромную прибыль.

Во время кризиса надо покупать максимально длинные бумаги. Это выгоднее и в случае банкротства компании, выпустившей данные бумаги, и в случае, если она благополучно продолжит свою деятельность.

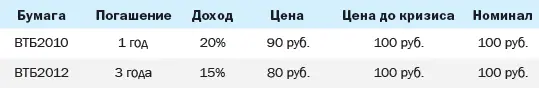

• В 2009 году облигации «Внешторгбанка» (ВТБ) торговались следующим образом:

«Совкомбанк» изначально покупал облигации ВТБ2010, поскольку они имели более высокую доходность. Это была серьезная ошибка. Почему? Потому что если ВТБ разорится, то все бумаги в ходе процедуры его банкротства будут рассматриваться по номиналу [37]. В нашем случае – по 100 рублей. Если же он не разорится, то восстановится нормальная докризисная цена, которая составляла опять же 100 рублей. В обоих случаях выгоднее было покупать длинные облигации ВТБ2012.

Анализ надежности эмитента

Покупка облигаций хороша лишь до того момента, пока эмитент (заемщик) не разорился.

Как обычному инвестору избежать подобных случаев?

Прежде всего надо понять, имеет ли компания конкурентные преимущества.

Это центральный вопрос для оценки ее рисков. Если компания занимает достойную конкурентную позицию, ее прибыль всегда будет устойчива. В противном случае уровень доходов компании окажется в прямой зависимости от удачной конъюнктуры, и шансов пережить очередной кризис у нее останется немного.

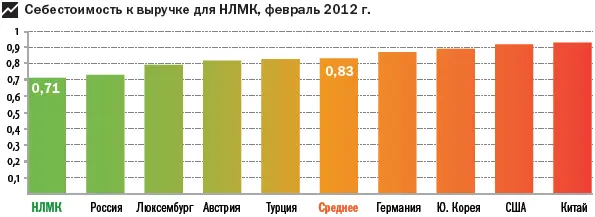

• Новолипецкий металлургический комбинат (НЛМК) является самым лучшим металлургическим предприятием в мире. Себестоимость производства стала минимальна.

Приобретение облигаций компании с таким конкурентным преимуществом не влечет за собой никаких рисков. Прежде чем они разорятся, должно остановиться производство стали во всем мире. А это вряд ли возможно.

Также очень важно, чтобы тот сектор экономики, в котором работает выбранная вами компания, не угас в принципе.

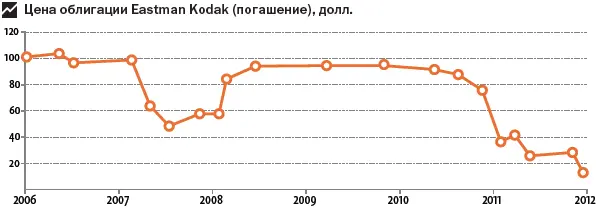

• Ниже мы приводим график динамики стоимости тридцатилетних облигаций Eastman Kodak, выпущенных в 1988 году. В августе 2011-го цена этих облигаций резко упала до одной трети от номинала. Причиной стало сообщение о возможном банкротстве компании.

Непонятно, зачем владельцам облигаций надо было тянуть до последнего момента, если уже 10 лет назад было понятно, что бизнес Kodak умирает.

Естественно, у компании, чьи облигации вас заинтересуют, должны быть приличные финансы. Известно, что компания может легко разориться, если у нее с трудом хватает средств на уплату процентов.

• Одной из моих первых покупок на рынке акций стали бумаги компании Prime Retail, крупнейшего владельца торговых центров в США. Но деятельность этой компании осуществлялась в основном на заемные средства. Кредиты составляли около 90 % стоимости всех ее активов. Доходы с трудом покрывали процентные платежи. В итоге компания не смогла вовремя рассчитаться с кредиторами. Банкиры пролонгировали сроки выплат, но одновременно увеличили процентные ставки. Этого оказалось достаточно, чтобы компания начала нести убытки. В итоге все закончилось банкротством. Котировки акций обнулились. Кредиторы тоже потеряли значительную часть своих инвестиций.

Поэтому в условиях стабильной экономической ситуации доходы компании должны быть намного выше уплачиваемых ею процентов. Тогда даже в случае кризиса и падения прибыли компания сможет расплачиваться по своим долгам.

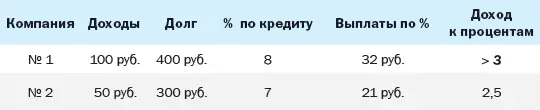

Обычно это условие достигается, когда соотношение доходов к процентам выше, чем 3 к 1.

Облигации компании № 2 покупать нельзя. У нее очень большая долговая нагрузка. Облигации компании № 1 могут представлять интерес.

Если компания работает в развивающейся отрасли, имея при этом четкие конкурентные преимущества и удовлетворительные финансовые показатели, то ее шансы на разорение минимальны.

Читать дальшеИнтервал:

Закладка: