Елена Чиркова - Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов

- Название:Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2017

- Город:Москва

- ISBN:978-5-9614-5080-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Чиркова - Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов краткое содержание

Книга написана на обширном практическом материале и содержит примеры из личного опыта автора. Является первым специальным учебным пособием, полностью посвященным сравнительной оценке, и не имеет аналогов как в России, так и в мире.

4-е издание, исправленное и дополненное.

Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

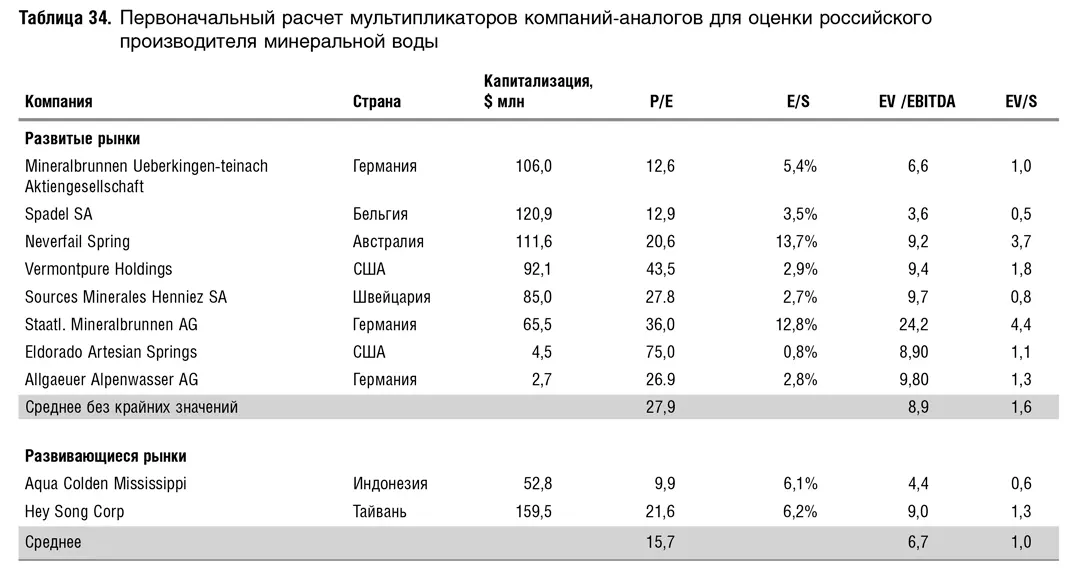

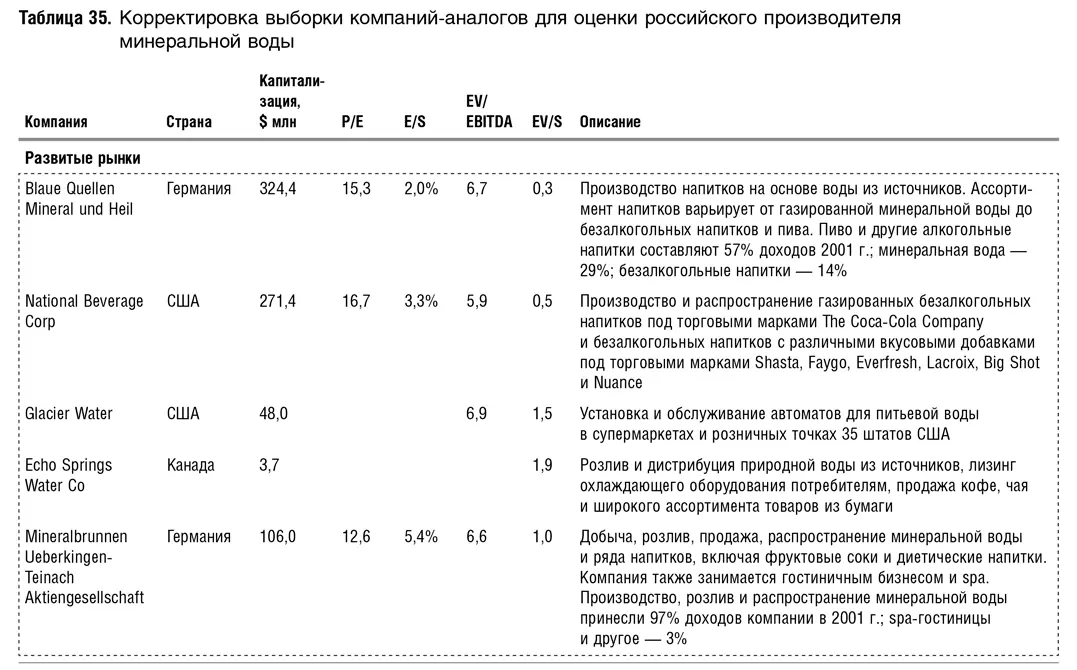

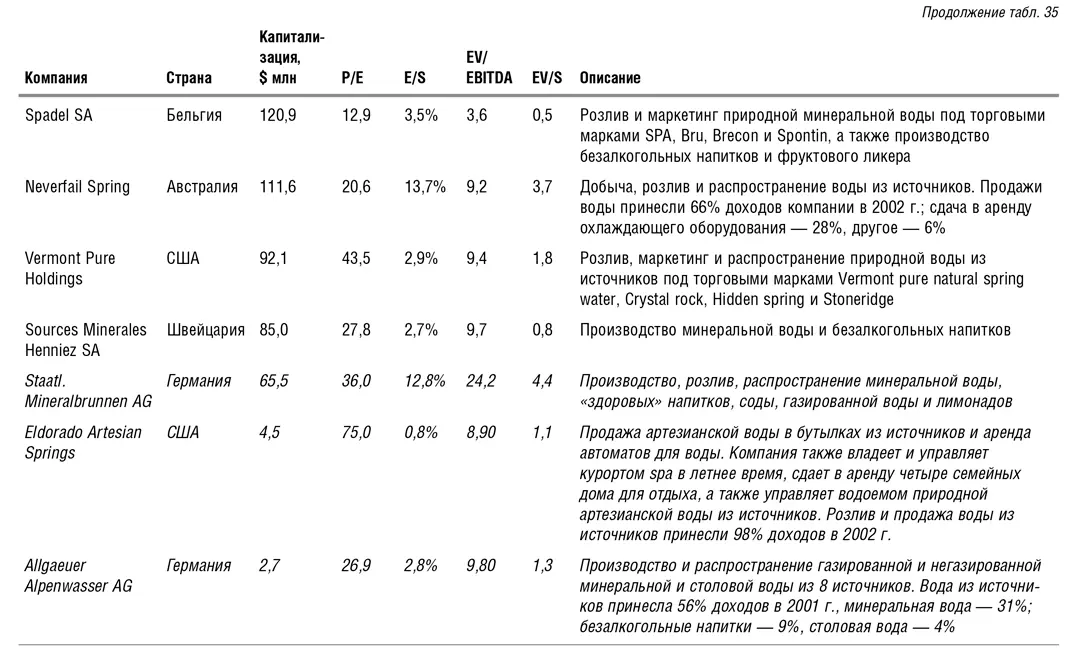

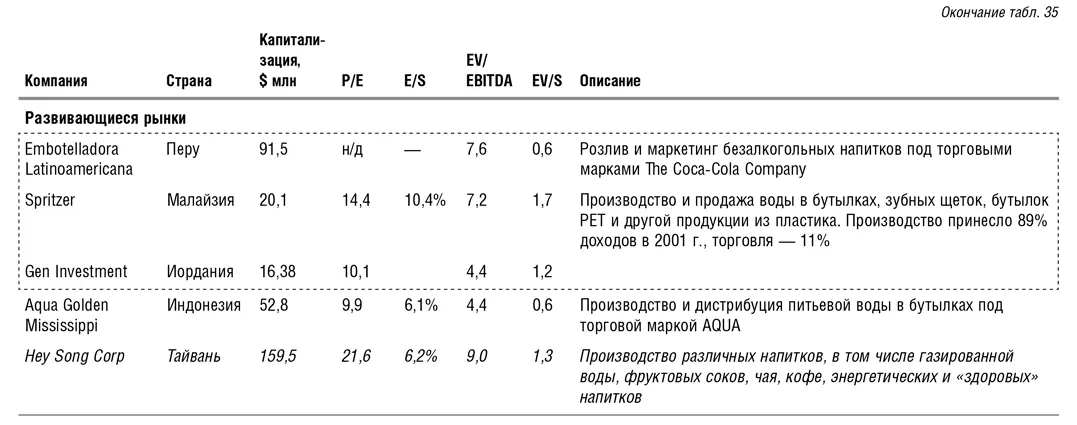

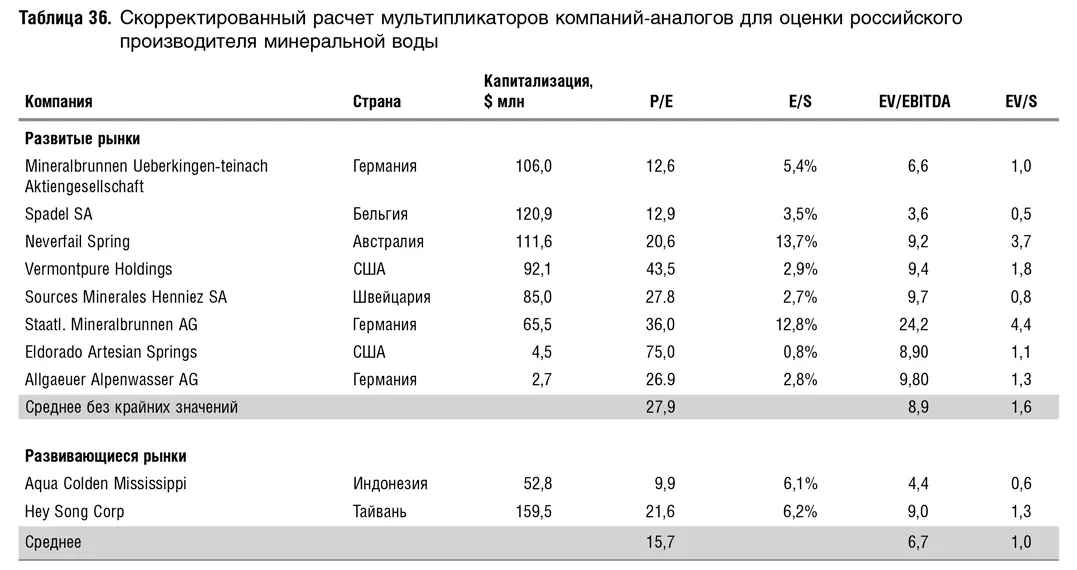

А теперь второй пример про минеральную воду. Я убеждена, что в предыдущем примере оценщик не столько пытался «натянуть цифру», сколько просто не имел необходимой квалификации. Ибо, если вы суперпрофессионал, то «натягивать цифру» можно виртуозно. Данный пример из этой серии. Здесь у меня нет претензий ни к размеру выборки, ни к подбору мультипликаторов, ни к их расчету. На первый взгляд все безупречно. Почти… Немного предыстории. Я представляла продавца – известную и относительно крупную российскую компанию по производству минеральной воды. Оценка была предоставлена одним из заинтересованных покупателей – фондом портфельных инвестиций. Казалось бы, вопросов по расчету не возникало. Но мы проверили их выборку (табл. 34) и пришли к выводу, что кое-какие компании нужно исключить (обведены пунктиром в табл. 35), поскольку это слишком далекие аналоги, а кое-каких недостает (выделены курсивом в этой же таблице), среди них, кстати, и знакомая нам Eldorado. При расчетах по новой выборке все мультипликаторы магическим образом увеличились (табл. 36), рост составил от 15 до 50 %. Было ли это случайностью или выборка была «подкорректирована» покупателем, я не знаю. Обнаружить такое завышение или занижение крайне сложно, так как нужно «перелопатить» всех мировых производителей, а это занимает не один день.

13.4. Использование мультипликаторов в эвристических правилах, применяемых при оценке акций

Покупка акций по разумным ценам является необходимым (но недостаточным) условием успешного инвестирования, поэтому многие выдающие инвесторы выработали для себя правила, определяющие, по каким мультипликаторам акции покупать можно, а по каким – нет.

Зачастую эти правила эвристические. На всякий случай поясню, что такое эвристическое правило, или алгоритм. Эвристический алгоритм – это такой алгоритм решения задачи, который не имеет строгого обоснования, правильность которого для всех возможных случаев не доказана (напротив, может быть даже доказано, что он формально неверен), но про который известно, что он дает достаточно хорошее, приемлемое решение в большинстве случаев. Проще говоря, эвристика – это не полностью математически обоснованный или даже не совсем корректный, но практически полезный алгоритм.

Бенджамин Грэм, автор знаменитых книг «Анализ ценных бумаг» (Security Analysis) и «Разумный инвестор» (Intelligent Investor), говорил о том, что акции консервативного портфеля должны удовлетворять требованию умеренной цены. Умеренной он считал цену в том случае, если P/E компании, рассчитанный исходя из ее средней прибыли за последние три года, не превышал 15, а P/BV – 1,5 (либо как альтернатива произведение P/E на P/BV не превышало 22,5) [ Грэм 2017, с. 327]. Как видите, Грэм не различает быстро и медленно растущие акции и предлагает инвестировать только в надежные акции, которые, как правило, растут не очень быстро. Его требование к росту прибыли – на треть за 10 лет, что составляет 2,9 % в год с учетом сложных процентов. Не надо забывать, что это писалось в годы, когда инфляции по сути не было, т. е. речь шла о росте в реальном выражении. Таким образом, можно сказать, что используемые им мультипликаторы и их бенчмарковые значения Грэм считает корректными для медленно растущих (по нынешним меркам) бизнесов.

Вышеупомянутые Питер Линч и Джон Нефф – фонд последнего Winsdor давал доходность на 3,5 процентных пункта выше доходности индексного фонда на протяжении 30 с лишним лет [90] Такое превышение означает, что через 30 лет один доллар, вложенный в фонд Неффа, превратится в сумму, которая в два раза больше той, которую можно было бы получить, инвестируя в индексный фонд.

, – предлагают рассчитывать нормативный мультипликатор P/E в зависимости от ожидаемого роста. Линч использует такое правило, которое назовем «первым критерием Линча»: показатель P/E акции, которую можно покупать в портфель, не должен превышать ожидаемых темпов ее роста. Иными словами, если ожидаемый рост 10 %, то за нее можно платить не более 10 годовых прибылей, если прибыль будет увеличиваться на 15 % в год – то 15, а если на 20 % – то акцию можно приобрести и по P/E, равному 20. Вот как разъясняет это правило сам Линч: «…если P/E меньше, чем темпы роста, то, возможно, вы нашли выгодный вариант. Например, компания, которая растет темпом 12 % в год и имеет P/E = 6, – это очень привлекательное вложение. С другой стороны, компания с темпом роста 6 %, котирующаяся по P/E = 12, – вложение непривлекательное, цена такой акции может упасть.

В общем, если значение P/E равно половине темпов роста, то это очень обнадеживает, а если в два раза превышает темп роста – то это очень плохой признак. ‹…›

Чуть более сложная формула (назовем ее «вторым критерием Линча» – Е.Ч. ) позволяет не только сравнивать темпы роста и P/E, но и принимать во внимание дивиденды. Найдите долгосрочные темпы роста прибыли (допустим, у компании Х они составляют 12 %) и добавьте дивидендную доходность (пусть у компании Х это 3 %). Сложите их и разделите сумму на показатель P/E (у компании Х он, скажем, 10). Получаем: 12 плюс 3 делим на 10 – это 1,5. Если получившееся число меньше единицы, то это плохо, 1,5 – нормально, но на самом деле лучше искать акции, у которых этот показатель равен двум или больше. У компании с 15 %-ным ростом, дивидендной доходностью 3 %, торгующейся по P/E = 6, этот показатель равен аж 3 – роскошный вариант» [ Линч 2008, с. 199].

Нефф применяет такие же подходы к анализу переоцененности и недооцененности акций. Он использует показатель «сумма темпов роста и дивидендной доходности, деленная на P/E», или  т. е. по сути дела «второй критерий Линча». Чем второй критерий Линча выше, тем лучше. Нижняя граница толерантности для данного показателя у Неффа составляет 0,7, т. е. если он меньше, то инвестировать нельзя. Будучи управляющим фондом Windsor, для своих вложений Нефф методически выискивал акции, второй критерий Линча для которых был бы равен двум, но он уверяет, что найти акции, у которых этот показатель достигает 3, тоже реально. Так, в 1984 г. резко обесценились акции грузоперевозчиков. Его внимание привлекла компания Yellow Freight, темпы роста которой составляли 12 %, дивидендная доходность – 3,5 %, а Р/Е было равно 6.

т. е. по сути дела «второй критерий Линча». Чем второй критерий Линча выше, тем лучше. Нижняя граница толерантности для данного показателя у Неффа составляет 0,7, т. е. если он меньше, то инвестировать нельзя. Будучи управляющим фондом Windsor, для своих вложений Нефф методически выискивал акции, второй критерий Линча для которых был бы равен двум, но он уверяет, что найти акции, у которых этот показатель достигает 3, тоже реально. Так, в 1984 г. резко обесценились акции грузоперевозчиков. Его внимание привлекла компания Yellow Freight, темпы роста которой составляли 12 %, дивидендная доходность – 3,5 %, а Р/Е было равно 6.

Интервал:

Закладка: