Евгений Сергеев - Планирование налогов с помощью MS Excel

- Название:Планирование налогов с помощью MS Excel

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:9785449839787

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Евгений Сергеев - Планирование налогов с помощью MS Excel краткое содержание

Планирование налогов с помощью MS Excel - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

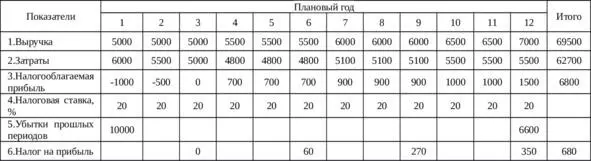

Убытки прошлых периодов на начало года равны 10 млн руб. Они значительно больше прибыли за весь год. К вычету можно принять только 3 400 тыс.руб. (0,5×6 800=3 400). На конец года убытки прошлых периодов составят 6 600 тыс.руб. (10 000- 3400=6 800). Налог на прибыль составит 680 тыс.руб. (0,5×0,2×6 800).

В примере ниже рассмотрена ситуация, когда за налоговый период получены убытки.

Таблица 1.5 – Налог на прибыль организаций, тыс.руб.

Убытки за плановый год составят 1 700 тыс.руб., следовательно, убытки прошлых периодов на конец года – 2 700 тыс.руб. (1 700+1 000=2 700).

По итогам полугодия и девяти месяц был определен налог на прибыль в размере 460 тыс.руб. Он будет принят к вычету в последующих периодах.

Таким образом, налог на прибыль организаций планируется с учетом положений главы 25 НК РФ. У организаций есть право брать к вычету убытки прошлых периодов, но уменьшение налога на прибыль не должно быть больше 50%.

Глава 2. Налог на добавленную стоимость

Налог на добавленную стоимость относится к косвенным федеральным налогам. Особенности его исчисления отражены в главе 21 НК РФ.

Плательщиками НДС являются индивидуальные предприниматели, организации, а также иные лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу.

Освобождены от уплаты НДС лица, применяющие упрощенную и систему налогообложения для сельскохозяйственных производителей. Однако в отдельных случаях указанные лица все-таки платят НДС. Например, при импортных операциях.

Объектами налогообложения признаются следующие операции:

– реализация товаров, работ, услуг на территории РФ;

– выполнение строительно-монтажных работ для собственных нужд;

– передача товаров для собственных нужд, расходы по которым не принимаются к вычету при определении налога на прибыль;

– импорт товаров.

Согласно Налоговому кодексу у налога на добавленную стоимость три ставки: 0%, 10%, 20%. Особенности применения различных ставок указаны в ст.164 НК РФ.

Налоговым периодом является квартал. Уплата НДС осуществляется тремя равными платежами до 25 числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Налог на добавленную стоимость к уплате за налоговый период можно определить по формуле:

НДС=И-В+А-АВ-Р-Н

где НДС – НДС к уплате;

И- исходящий НДС (НДС, который организация начислила покупателям);

В – входящий НДС (НДС, который выставлен организации поставщиками и подрядчиками);

А – НДС по полученным авансам;

АВ – НДС по авансам выданным;

Р – НДС по реализации, налог по которым был заплачен как по авансам в предыдущие периоды;

Н – НДС к уменьшению вследствие его отрицательной величины в предыдущем периоде.

В зависимости от ставки НДС его величину в реализации или покупке можно определить по формуле:

НДС=С*P/ (100+C)

где НДС – НДС внутри реализации или покупке;

С- ставка налога;

Р – объем реализации или покупки.

Например, при ставке НДС 10% доля НДС в общей сумме составляет 0,0909 (10/110=0,0909), при ставке 20% – 0,1667 (20/120).

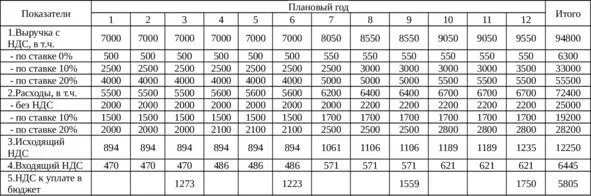

Расчет НДС стоит начать с самого простого случая, когда у организации нет авансов полученных и выданных, также нет НДС к уменьшению. Расчет НДС представлен в таблице ниже.

Таблица 2.1 – Налог на добавленную стоимость, тыс.руб.

В первой строке указана выручка с НДС с учетом ставки налога. За весь плановый период общая реализация с косвенными налогами составит 94,8 млн руб.

Во второй строке указаны расходы с учетом различных ставок. Общие расходы за весь год составят 72,4 млн руб.

Исходящий НДС определен с учетом ставок налога. Например, в первый месяц он составит 894 тыс.руб. (0×500+0,0909×2 500+0,1667×4 000=894).

Входящий НДС в первый месяц будет равным 470 тыс.руб. (0×2 000+0,0909×1 500+0,1667×2 000=470).

Расчет НДС за первый и последующие кварталы проведен по формуле:

МАКС (СУММ (B12:D12) -СУММ (B13:D13);0)

где СУММ (B12:D12) – сумма исходящего НДС за квартал;

СУММ (B13:D13) – сумма входящего НДС за квартал.

Формула рассчитывает налог за квартал как максимум между нулем и разницей сумм исходящего и входящего НДС. Например, если сумма входящего налога будет больше, чем исходящего, то НДС за квартал будет равен нулю.

В первый квартал НДС к уплате в бюджет составит 1 273 тыс.руб. (894+894+894-470-470-470=1 273).

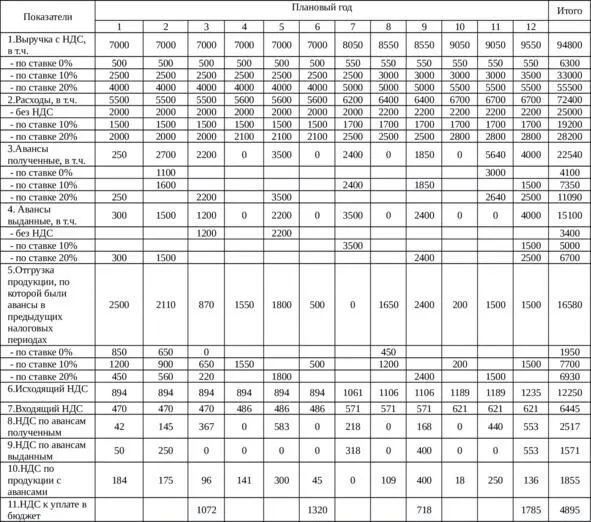

Как правило, организации осуществляют свою деятельность с авансами. Расчет НДС с учетом операций по авансам представлен в таблице ниже.

Таблица 2.2 – Налог на добавленную стоимость, тыс.руб.

В третьей строке представлена информация о полученных авансах. При этом к авансам отнесены платежи, поставка по которым будет осуществляться в следующем квартале.

В четвертой строке указаны авансы выданные, к которым отнесены платежи, поставки по которым будут в следующих кварталах. В целом за год сумма выданных авансов составит 15 100 тыс.руб.

В пятой строке отражены объемы реализации, оплата по которым была произведена в предыдущие периоды. Иными словами, это отгрузка продукции, по которой были авансы в предыдущих кварталах.

Исходящий и входящий НДС, НДС по авансам полученным и НДС по авансам выданным, НДС по продукции, по которой были авансы определены с учетом ставок налога. Например, НДС по авансам полученным в первом месяце составит 42 тыс.руб. (20×250/120=42), НДС по авансам выданным – 50 тыс.руб. (20×300/120=50), НДС по продукции с авансами -184 тыс.руб. (0×850/100+10×1 200/110+20×450/120=184).

НДС к уплате в бюджет за первый и последующие кварталы определен по формуле:

МАКС (СУММ (B42:D42) +СУММ (B44:D44) -СУММ (B43:D43) -СУММ (B45:D45) -СУММ (B46:D46);0)

где СУММ (B42:D42) – сумма исходящего НДС за квартал;

СУММ (B44:D44) – сумма НДС по авансам полученным за квартал;

СУММ (B43:D43) – сумма входящего НДС за квартал;

СУММ (B45:D45) – сумма НДС за квартал по авансам выданным;

СУММ (B46:D46) – сумма НДС за квартал по продукции с авансами.

Формула определяет НДС к уплате за квартал как максимум между нулем и суммой НДС исходящего и по авансам, уменьшенной на величину входящего НДС, НДС по выданным авансам и НДС по продукции, по которой были авансы в предыдущих периодах.

Например, в первый квартал НДС к уплате составит 1 072 тыс.руб. Исходящий НДС за квартал составит 2 682 тыс.руб., НДС по авансам полученным – 554 тыс.руб., входящий НДС – 1 409 тыс.руб., НДС по авансам выданным – 300 тыс.руб., НДС по продукции с авансами – 455 тыс.руб. (2 682+554—1 409-300-455= 1 072).

Читать дальшеИнтервал:

Закладка: